Börsen: Mer att ge men räkna med bakslag

Under de senaste veckorna tycks den eufori som präglade inledningen av året ha övergått i en mer avvaktande stämning. Flertalet större börsindex står idag något lägre än för någon månad sedan. Det handlar inte om ett bakslag – utan snarare om en mer trevande utveckling. Men bakslag kommer att ske. Under förra uppgången inträffade de vart och vartannat år. Det tillhör alltså det normala och räkna därför med att de kommer inträffa den här gången också. Hur påverkar det dig och din portfölj?

Argumenten talar fortsatt för börsen

Världens börser har ångat på i ett våldsamt tempo i strax över ett års tid. I år har den svenska börsen stigit omkring 20 procent, medan ett globalt börsindex har gått upp drygt 11 procent i svenska kronor. Samma globala börsindex står idag mellan 10-20 procent högre än före krisen, beroende på vilken valuta vi väljer. Under året har vi även sett en tydlig sektorrotation - läs mer här.

Även om det kan upplevas som att det har gått lite väl fort, så talar fortfarande de grundläggande förutsättningarna för börsen. Konjunkturen håller på att stärkas och 2021 kommer bjuda på urstark ekonomisk tillväxt. Redan nu märks en tydlig ljusning och majoriteten av börsföretagen överraskade positivt när de släppte sina delårsrapporter i april. Dessutom har den ränteuppgång som lade sordin på sentimentet tidigare under året kommit av sig. Och från centralbankshåll lyser det hökaktiga mullret ännu med sin frånvaro.

Bakslag tillhör det normala – även den här gången

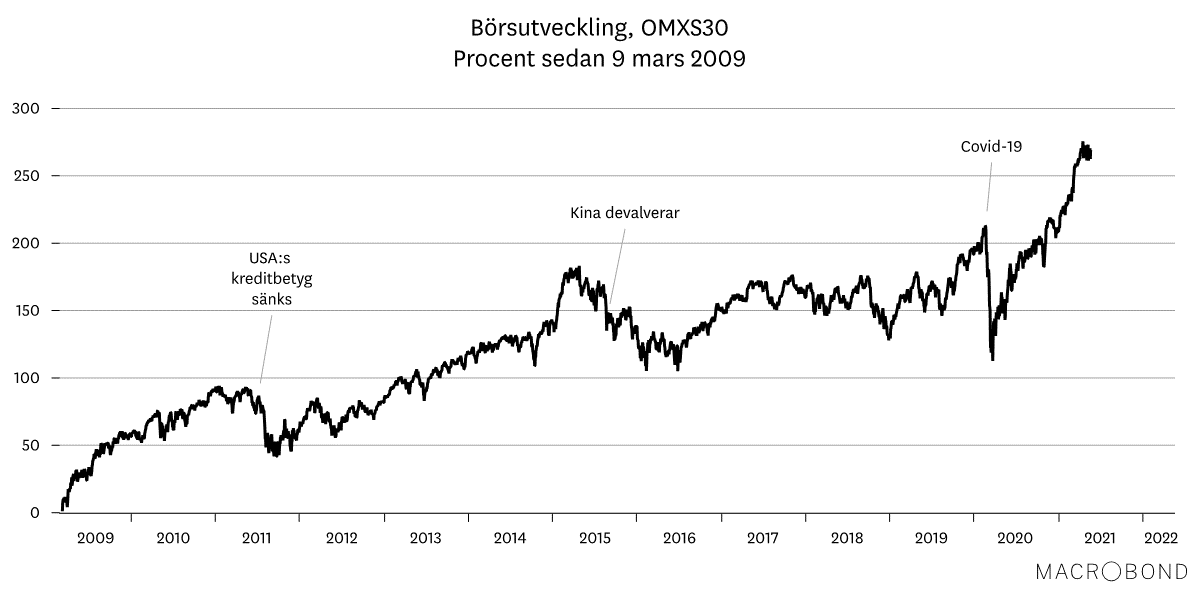

Vi behåller en långsiktigt positiv syn på aktier, men menar samtidigt att sparare bör vara beredda på bakslag. Det hör till och med till det normala och är inte detsamma som en varaktig nedgång. Om vi ser till den mer än tio år långa uppgång som pågick efter finanskrisen och fram till att pandemin slog till i fjol, så drabbades Stockholmsbörsen av ett flertal tvåsiffriga sättningar längs vägen. Vid två tillfällen – efter sänkningen av USA:s kreditbetyg 2011 och i spåren av den kinesiska devalveringen 2015 – föll den svenska aktiemarknaden med över 25 procent från topp till tå. En korrektion, där börsen går ned 10-20 procent under några veckor eller månader, hör alltså till det normala och bör förväntas också den här gången.

Prisad för perfektion – upplagt för korrektion?

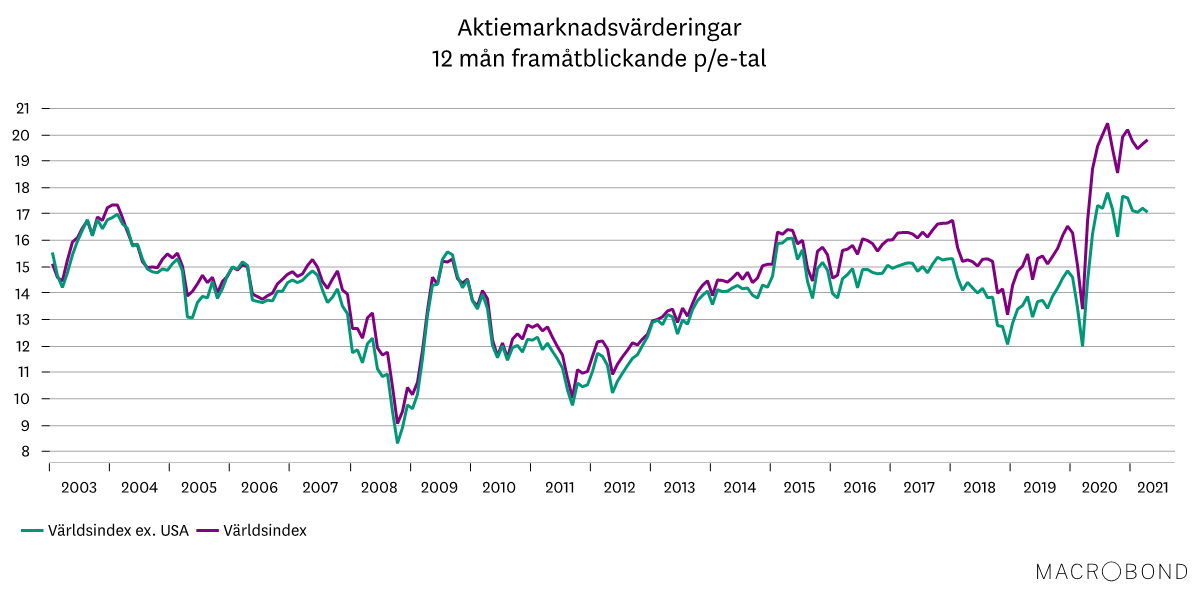

Den naturliga följdfrågan här blir då; Vad kan utlösa en sättning i den här miljön? Om vi börjar med att se till vad som har drivit börsen uppåt kan vi också hitta risker. Värderingarna på aktier är som bekant höga, och de förutsätter därmed en närmast perfekt resa framåt. Vaccinen ska få stopp på pandemin, tillväxten ska explodera och räntorna ska förbli låga. Om vi börjar rucka på de förutsättningarna finns risk att aktievärderingarna börjar upplevas som för höga.

En given kandidat är om inflationen skulle stiga mer än förväntat och därmed pressa upp räntorna och få centralbanker att dra ner på stimulanserna. Det är denna oro som har dämpat entusiasmen på marknaderna under senare veckor. En påminnelse om den risken fick vi i början av maj när USA:s finansminister Janet Yellen sa – eller snarare konstaterade – att räntorna kan behöva stiga något för att förhindra att ekonomin överhettas. Trots att Yellen lade till att det i så fall skulle handla om en mycket ”modest uppgång för räntorna”, så räckte det för att skapa oro på aktiemarknaderna.

Till listan med potentiella orosmoln kan vi kanske även lägga själva börsstyrkan och riskaptiten i sig. Det illustrerades nyligen i den amerikanska centralbankens finansiella stabilitetsrapport. Fed konstaterar i rapporten att tillgångsvärderingar, som redan var höga tidigare, har stigit ytterligare i år samt att sårbarheten som är associerad med förhöjd riskaptit stiger. Centralbankens budskap är att kombinationen av ansträngda värderingar och hög skuldsättning har potential att förstärka effekterna av en korrigering nedåt på aktiepriserna.

Alltså: Även om bakslag hör till det normala och är förväntat för aktiemarknaden också i perioder av uppgång, kan de kanske bli särskilt kännbara den här gången när aktievärderingarna förutsätter en närmast perfekt utveckling. Ytterligare en risk, som kommer finnas med i kulisserna ett tag till, är om en muterad virusvariant sprids snabbt innan vaccinen hinner uppdateras, vilket skulle leda till nya bakslag för konjunkturen.

Hur påverkar det dig?

Det är här vår käpphäst om placeringshorisont kommer in i bilden. Den som ska ha sina pengar placerade i många år kan helt simpelt ignorera sättningar på börsen. De kan betraktas som brus. Och den som ”letar efter ett tillfälle” att öka sin aktieandel i portföljen kan till och med passa på vid sådana tillfällen även om man då ska vara medveten om att börsen givetvis kan falla ännu mer. Men för den som av olika anledningar kan komma att behöva sina pengar inom något år eller två kan de där sättningarna bli besvärliga. Det kan handla om ett generellt trygghetskapital, en förstärkning av pensionskassan eller insatsen till en sommarstuga. Och då kanske vi inte har tid att vänta in att börsen återhämtar sig. I det läget vill vi helt enkelt inte ta risken att t ex en fjärdedel av sparkapitalet raderas ut strax innan vi behöver pengarna. Här kan den stora utmaningen vara att våga kliva av börsen – och därmed gå miste om eventuellt fortsatt uppgång – för att inte riskera det kapital som inom kort kommer behövas.

Med den fina uppgång vi har i ryggen i dagsläget är det ett ypperligt tillfälle att stämma av placeringshorisonten med dig själv. Börjar tillfället då du behöver pengarna närma sig, är det ett bra tillfälle att vikta ned aktieandelen i portföljen nu. Men om det fortfarande handlar om en långsiktig placering – då gör du förmodligen bäst i att behålla en hög aktieandel.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.