Portfölj: Revansch för den traditionella blandfonden?

Traditionella blandfonder får en ny chans när stigande räntor ger obligationer potential att skydda vid börsfall. En mix av aktier, obligationer och alternativa investeringar kan vara ett smart val för investerare som vill ha en stabilare portfölj i en osäker marknad.

Fördelar med att blanda olika tillgångsslag

Om alla tillgångar rör sig upp och ner vid samma tillfällen finns ingen poäng att komplicera sparandet och tänka på portföljkonstruktion. Men, om tillgångsklasserna har diversifierande egenskaper, det vill säga, har olika avkastningsmönster så finns det stora fördelar med att få till en bra mix. Ett klassiskt recept innehåller oftast aktier, obligationer, krediter och alternativa investeringar.

Under de senaste åren har det nästan varit omöjligt att hitta tillgångsslag som gett skydd under perioder där aktiemarknaden fallit. När aktiemarknaderna fallit har marknadsräntorna stigit och skyddet från obligationer har uteblivit. De senaste årens ränteuppgång har dock ökat potentialen för att obligationer återigen ska kunna agera krockkudde vid aktieturbulens. Vill vi därför påminna om att en klassisk blandportfölj återigen är ett bra val för många.

Eftersom aktieplaceringar alltid är förknippade med osäkerhet krävs både lång sparhorisont och hög risktolerans för den som endast har aktier i sitt sparande. För den som vill ha en lugnare resa eller är något osäker på exakt när kapitalet ska användas finns det nu många fina fördelar med att spara i flera olika tillgångsslag. Diversifiering är nyckeln när framtiden är osäker!

För att konstruera en gynnsam investeringsportfölj behöver faktorer som sparhorisont och risktolerans tas i beaktning. Det vill säga, om hur länge ska pengarna användas och hur stora svängningar tål du under placeringstiden. Eftersom både placeringshorisont och risktolerans är individuellt finns det inget entydigt recept som passar alla.

Gemensamt för de allra flesta sparare är att man gladligen accepterar stora uppgångar men mår betydligt sämre när portföljen tappar i värde. Det viktigaste är därför att inte ta mer risk än vad man tål. Har man en för hög risknivå riskerar man att kasta in handduken och sälja av sitt innehav vid fel tillfälle. Att realisera en förlust behöver dock inte vara fel. Men felbeslut har en tendens att hopa sig eftersom det dessutom är svårt att veta när det är dags att öka risken i portföljen igen. Högst troligt ökar man på risken när orosmolnen har skingrats och allra oftast har då tåget redan hunnit gå. Man missar därför en stor del av återhämtningen.

Att följa med i en nedgång på aktiemarknaden men inte i återhämtningen är verkligen en dyr historia som man ska försöka undvika. Det är samtidigt viktigt att poängtera att det heller inte är optimalt att ta för lite risk. Det finns som bekant få saker som är gratis och söker man högre avkastning på sitt kapital behöver man betala priset genom att ta högre risk och acceptera större svängningar.

Att justera och rebalansera* sin portfölj när avkastningsförväntningarna förändras är därför klokt. Det är också bra att justera portföljfördelningen när potentialen för diversifiering ändras.

Vanliga blandportföljer som funkar för många

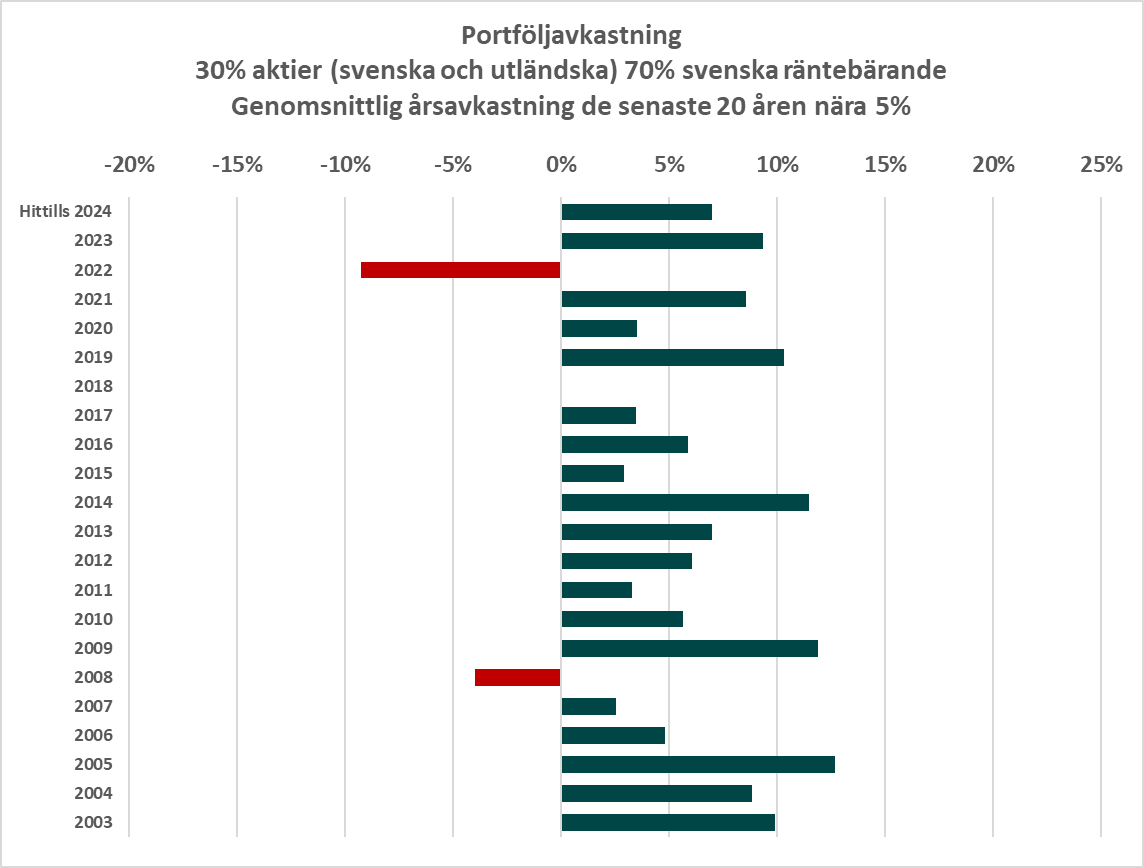

För den riktigt försiktiga spararen som endast klarar enstaka perioder med negativ avkastning passar ofta blandningen 30% aktier och 70% räntebärande placeringar. Före pandemin och efterföljande inflationsuppgång hade en sådan mix mycket sällan en negativ avkastning under rullande 12-månaders perioder. Totalt sett blir såklart avkastningen inte heller så hög. Under de senaste åren har man i snitt fått strax under 5 procent i årlig avkastning. När man utvärderar riskjusterad avkastning brukar denna typ av portfölj landa på medaljplats eftersom man historiskt har fått mycket avkastning för den lilla risk man tar.

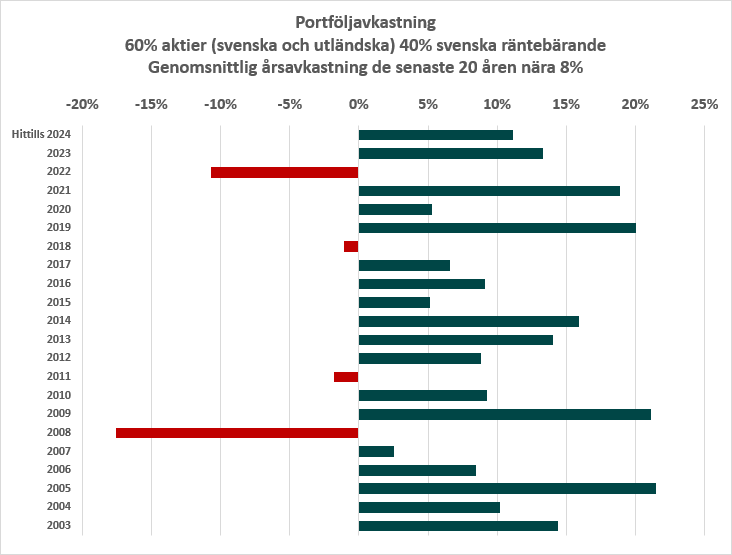

Den traditionella 60/40-portföljen (60% aktier och 40% räntor) har historiskt betydligt högre snittavkastning. Men under perioder som när IT-bubblan sprack i början på 2000-talet eller under finanskrisen 2008 så visar en sådan blandning ganska branta fall eftersom risken från aktieplaceringar blir så tydligt överhängande.

Nedan påminner vi om traditionella byggstenar som alla platsar i en bra och väldiversifierad sparportfölj.

Räntebärande placeringar

De senaste årens ränteuppgång har givetvis varit smärtsam för många. Men det har också bidragit till att räntebärande placeringar nu är ett betydligt mer attraktivt tillgångsslag än tidigare. Att man får ränta på sitt sparkonto och att längre ränteplaceringar nu också har högre avkastningspotential är välkommet på många sätt. Det kan låta tjatigt men ränteuppgången medför inte bara att avkastningsprognosen nu är högre, den innebär också att potentialen för diversifiering har ökat. Det vill säga, räntebärande placeringar är återigen ett bra komplement till aktieplaceringar.

När det gäller företagskrediter är korrelationen med aktiemarknaden naturligt högre. Det finns dock en poäng med att addera krediter i räntedelen eftersom räntan företaget måste betala är högre än den staten betalar. Att låna ut till bolag under en kortare period till en hög ränta ökar avkastningspotentialen i portföljen. Men det är inte gratis eftersom man adderar risken att företaget skulle kunna hamna på obestånd. Skulle det inträffa kommer kreditinnehavare att ersättas före aktieinnehavare, varför man kan säga att krediter utgör en hybrid mellan ränterisk och aktierisk. Vid oroligheter kommer krediten givetvis att värderas ned, men den förfaller till sitt nominella belopp på utsatt datum förutsatt att företaget kan betala igen lånet.

Aktier

Att aktier på lång sikt har högst avkastningspotential av traditionella tillgångar gör att det är en självklar investering för långsiktiga sparare. Många svenska sparare har upplevt att utländska aktieplaceringar brukar klara sig bättre vid börsfall. Detta beror egentligen inte på aktieprisutvecklingen, utan snarare att valutaexponeringen brukar fungera som en stötdämpare i oroliga tider. Den svenska kronan brukar som bekant försvagas när riskaptiten tryter och det förbättrar avkastningen på de utländska placeringarna. Eftersom den kraftiga kronförsvagningen de senaste tio åren har tryckt upp avkastningen från utländska aktieplaceringar rejält bör man se över andelen utländska aktier i portföljen. Under de senaste månaderna har kronan stärkts, vilket nu syns i lägre avkastning från utländska aktier för svenska placerare. Trots att världsindex stigit är avkastningen för en svensk sparare under noll-strecket till följd av valutaeffekten.

Alternativa tillgångar

Under de senaste 15 åren har många sparare letat med ljus och lykta efter tillgångar som kan ersätta räntebärande placeringar. Eftersom förtroendet för obligationer som en säker hamn har varit lika lågt som ränteläget har sparare utforskat bland annat hedgefonder, kryptovalutor och råvaror i hopp om att diversifiera sina aktieplaceringar. Resultaten har varit minst sagt varierande. Vi bedömer att behovet för dessa typer av investeringar är något mindre nu med tanke på dagens ränteläge.

Institutionella investerare har ofta en betydligt längre investeringshorisont, vilket gör att de alternativa placeringsmöjligheterna ökar. Det är dessutom så att institutionella investerare har tillgång till ett mycket större utbud eftersom det inte bara är publika tillgångar som finns tillgängligt. Exempelvis kan det handla om infrastrukturprojekt och kommersiella fastigheter.

Dessa typer av tillgångar är svåra att komma åt som privat sparare. Ett sätt att få tillgång till dessa intressanta placeringar är genom Skandias livportfölj.

*Att rebalansera sin portfölj innebär att man justerar portföljen och återställer till fördelningen som man tänkt från början.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.