Marknaderna med högst långsiktig potential

I Placeringsutsikter gör vi en bedömning av den långsiktiga avkastningspotentialen på världens sju aktiemarknader. Vi har tre grundläggande antaganden:

- På lång sikt är det företagens vinsttillväxt som ska styra utvecklingen på aktiemarknaden

- Värderingsläget påverkar potentialen men ska ses i både absoluta och relativa termer

- Trender påverkar kursutvecklingen och håller ofta i sig längre än förväntat

Genom att utgå ifrån dessa tre kvantitativa faktorer – vinsttillväxt, värderingar och trend – kan vi bilda oss en bra uppfattning om den framtida potentialen på de sju olika aktiemarknaderna. Det ger dock inte hela bilden – vi behöver även lägga på en kvalitativ bedömning. Dels handlar det om att granska de tre faktorerna ovan var för sig för att se om något sticker ut. Är höga eller låga värderingar motiverade? Är vinsttillväxten uthållig eller finns något som talar för att den ska bli bättre eller sämre i framtiden? Det handlar även om att fånga upp andra faktorer som påverkar potentialen men som inte syns i de kvantitativa måtten. Till exempel kan nämnas politiska risker, var i konjunkturcykeln en marknad befinner sig, hur centralbanken väntas agera eller nya marknadsregleringar med potential att påverka vinster och börsutveckling.

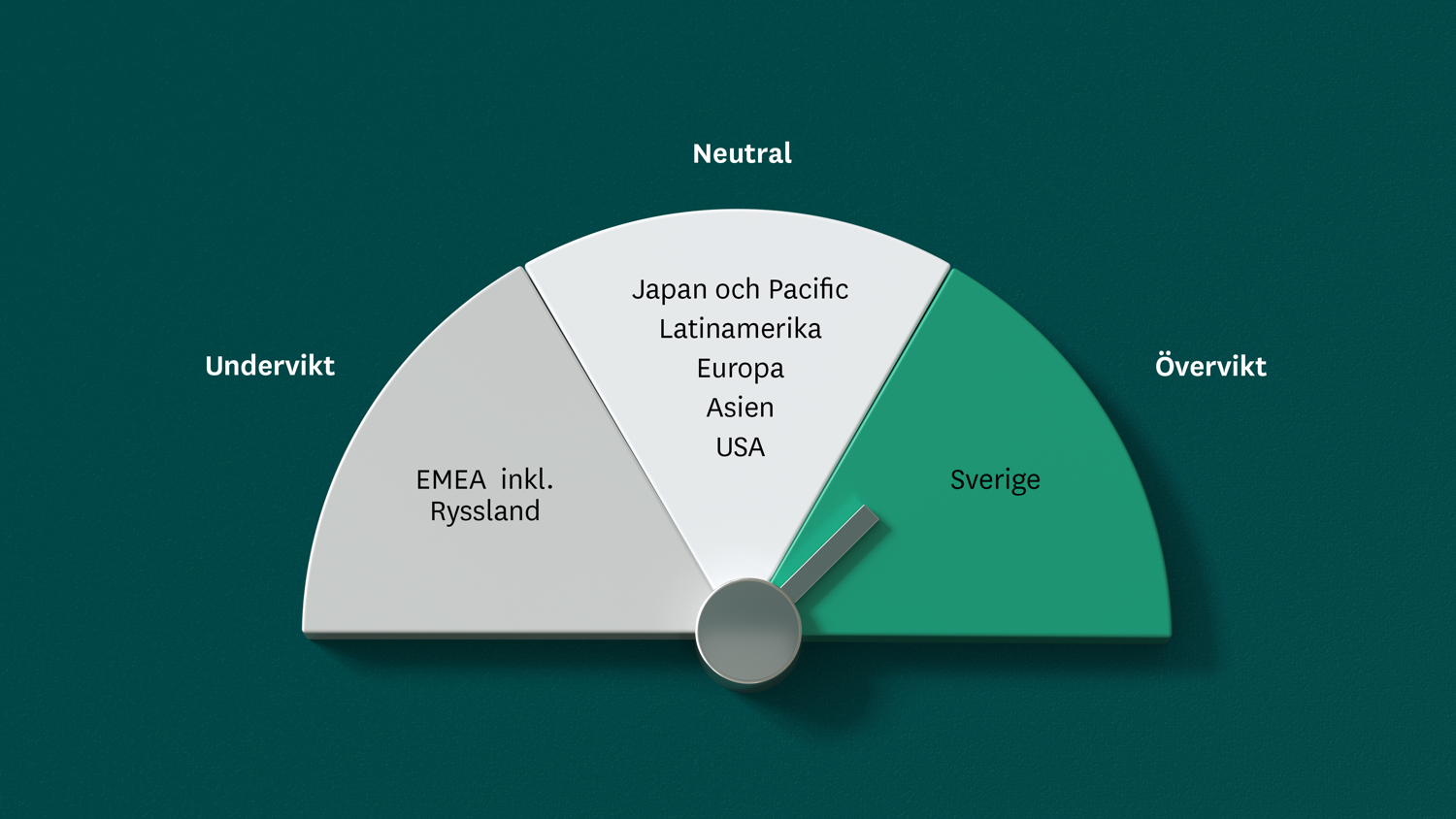

Vår målsättning är att identifiera vilka marknader som har bäst långsiktig avkastningspotential utifrån rådande förutsättningar. Resultatet är en bedömning av vilka marknader vi anser bör ha över-, under- eller neutral vikt i en långsiktig portfölj. Våra rekommendationer sträcker sig över en konjunkturcykel, men kan komma att förändras kortsiktigt på grund av ändrade förutsättningar vad gäller såväl kvantitativa som kvalitativa faktorer.

Världens sju aktiemarknader

-

Vi behåller vår positiva syn på svenska börsen. Som långsiktig investering har svenska aktier gett hög avkastning och med utsikter om en påtaglig konjunkturförstärkning i år, som förhoppningsvis håller i sig även på sikt, är den cykliska Stockholmsbörsen välpositionerad. Det behöver emellertid vägas emot att värderingarna är höga. Även om de är lägre än i USA, så är värderingsskillnaden mot andra utvecklade marknader snäppet större än historiskt.

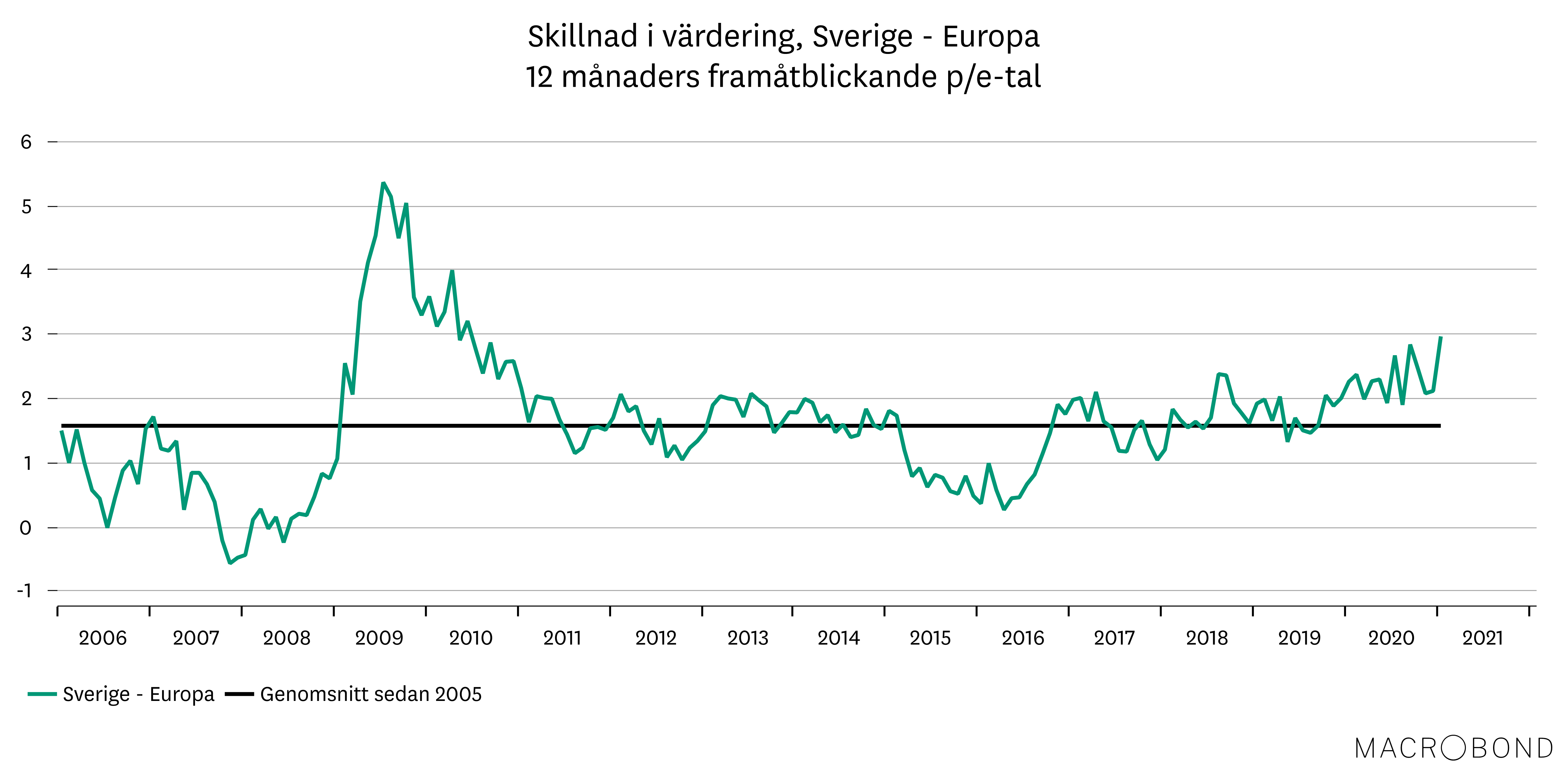

Skillnader i värdering mellan aktiemarknader kan dock vara ett trubbigt verktyg för att bedöma den framtida potentialen. Om vi jämför med Europa och använder ett vanligt värderingsmått – 12 månaders framåtblickande p/e-tal – så har svenska börsen i genomsnitt legat 1,6 enheter över ett europeiskt aktieindex under de senaste 15 åren (se graf nedan). I dagsläget uppgår skillnaden till cirka 3 enheter. Annorlunda uttryckt innebär det att svenska aktier alltså brukar vara dyrare än europeiska, men i dagsläget är de dyrare än vanligt.

Även om det kan ha viss dämpande inverkan på potentialen, så visar historiken att så inte behöver vara fallet. Ett exempel är i juli 2009 då den svenska värderingspremien mot Europa nådde en topp och var nästan dubbelt så hög som idag. Sedan dess har ett svenskt börsindex stigit ca 325 procent, medan Europa-index har gått upp ca 180 procent. Trots att svenska aktier var betydligt högre värderade än europeiska i utgångsläget, så har avkastningen på Stockholmsbörsen alltså varit nästan 150 procentenheter högre.

I år förväntas vinsttillväxten bland europeiska bolag bli högre än för svenska, baserat på aktuella konsensusprognoser. Det beror främst på att vinsterna sjönk betydligt mer bland europeiska bolag i fjol – rekylen i år blir därmed större. Därtill påverkas vinsterna i Sverige av det senaste årets förstärkning av svenska kronan.

Om prognoserna står sig kan skillnader i vinsttillväxt i år missgynna Stockholmsbörsen på kort sikt – särskilt mot bakgrund av just höga värderingar. Men som långsiktig investering är kortsiktiga svängningar för vinsterna underordnade bolagens långsiktiga förmåga att skapa hög, uthållig vinsttillväxt. Vi anser att de svenska bolagen har en bevisad förmåga att växa sina verksamheter och vinster samtidigt som de är duktiga på att hålla uppe lönsamheten. Det tenderar att gynna aktieägarna över tid. Här har vi tilltro till att svenska börsföretag ska fortsätta utvecklas väl också i framtiden.

Det faktum att de svenska bolagen var duktiga på att dra ned sina kostnader rejält under förra året och att vinsterna höll emot betydligt bättre än i övriga Europa är ett styrkebesked. Vi anser att det reflekterar hög kvalitet bland svenska bolag och att de därmed förtjänar en något högre värdering.

Sammantaget behåller vi vår positiva långsiktiga syn på svenska aktier. Men det bygger alltså inte nödvändigtvis på att just nu skulle vara ett särskilt starkt köpläge utan speglar snarare vår positiva syn på den långsiktiga tillväxtpotentialen för svenska bolag.

-

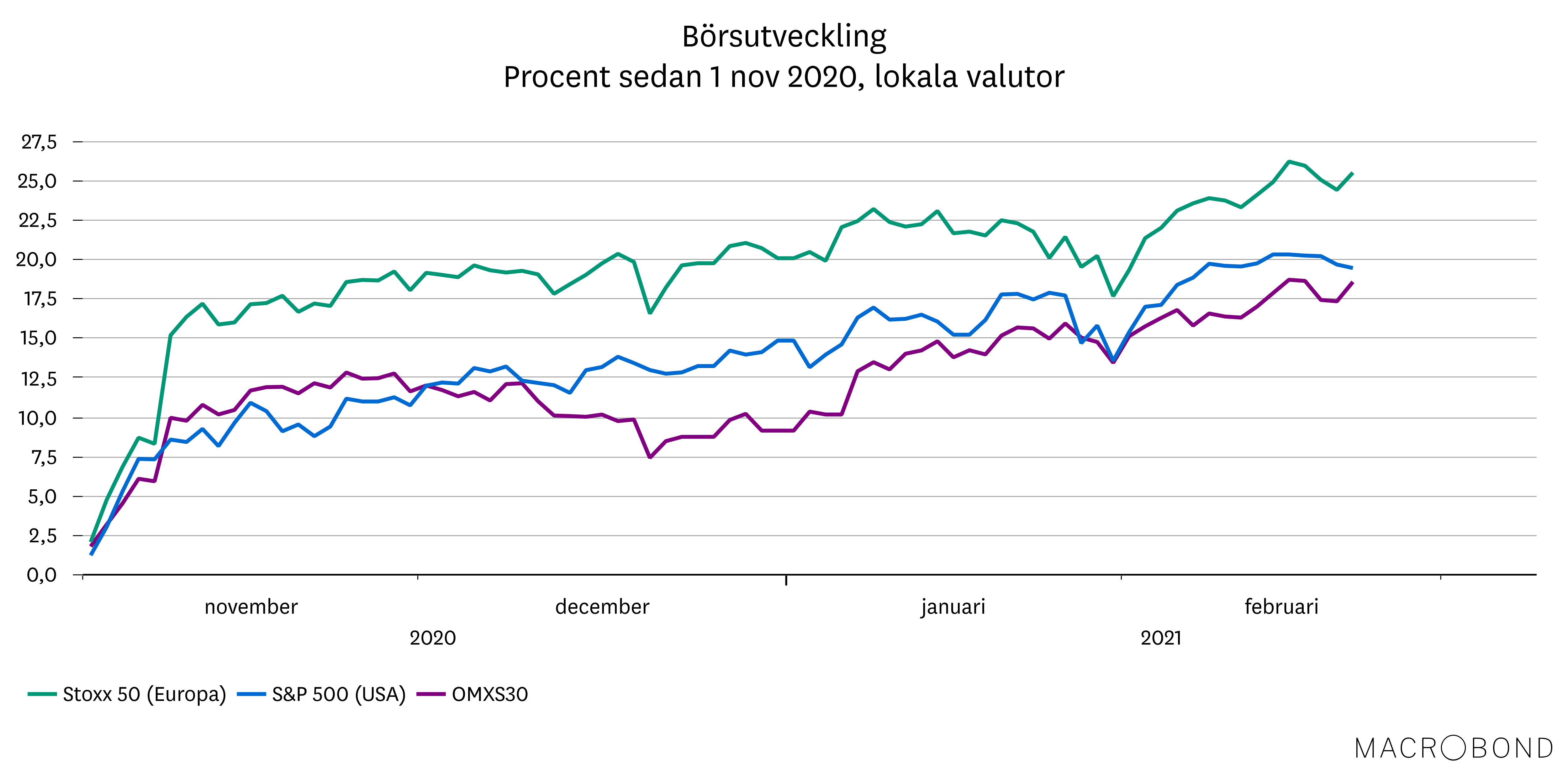

De europeiska aktiemarknaderna hade en trög utveckling under större delen av förra året. Regionen var hårt ansatt av pandemin och visade större nedgångar i BNP än länder som USA, Japan och Sverige. Det ekonomiska dråpslaget bidrog även till att bolagens vinster drabbades hårt. Därtill har vi sammansättningen av bolag på börsen. Den, under fjolåret, heta tekniksektorn utgör knappt 10 procent av ett brett europeiskt börsindex, jämfört med närmare en tredjedel i USA.

Blickar vi framåt ser förutsättningarna ljusare ut. Den positiva vändningen på börsen såg vi redan i samband med de positiva vaccinbeskeden i november i fjol. Sedan dess har Europabörserna utvecklats bättre än USA. I år väntas en rejäl rekyl för europeiska bolagsvinster, vilket gynnar aktiekurserna på kort sikt. Om vi dessutom ser en ihållande konjunkturförstärkning där även inflation och räntor rör sig uppåt tenderar europeiska aktier utvecklas väl tack vare stor andel värdebolag. Ser vi till värderingsläget så befinner sig nivåerna – på relativ basis – i närheten av historiska genomsnitt.

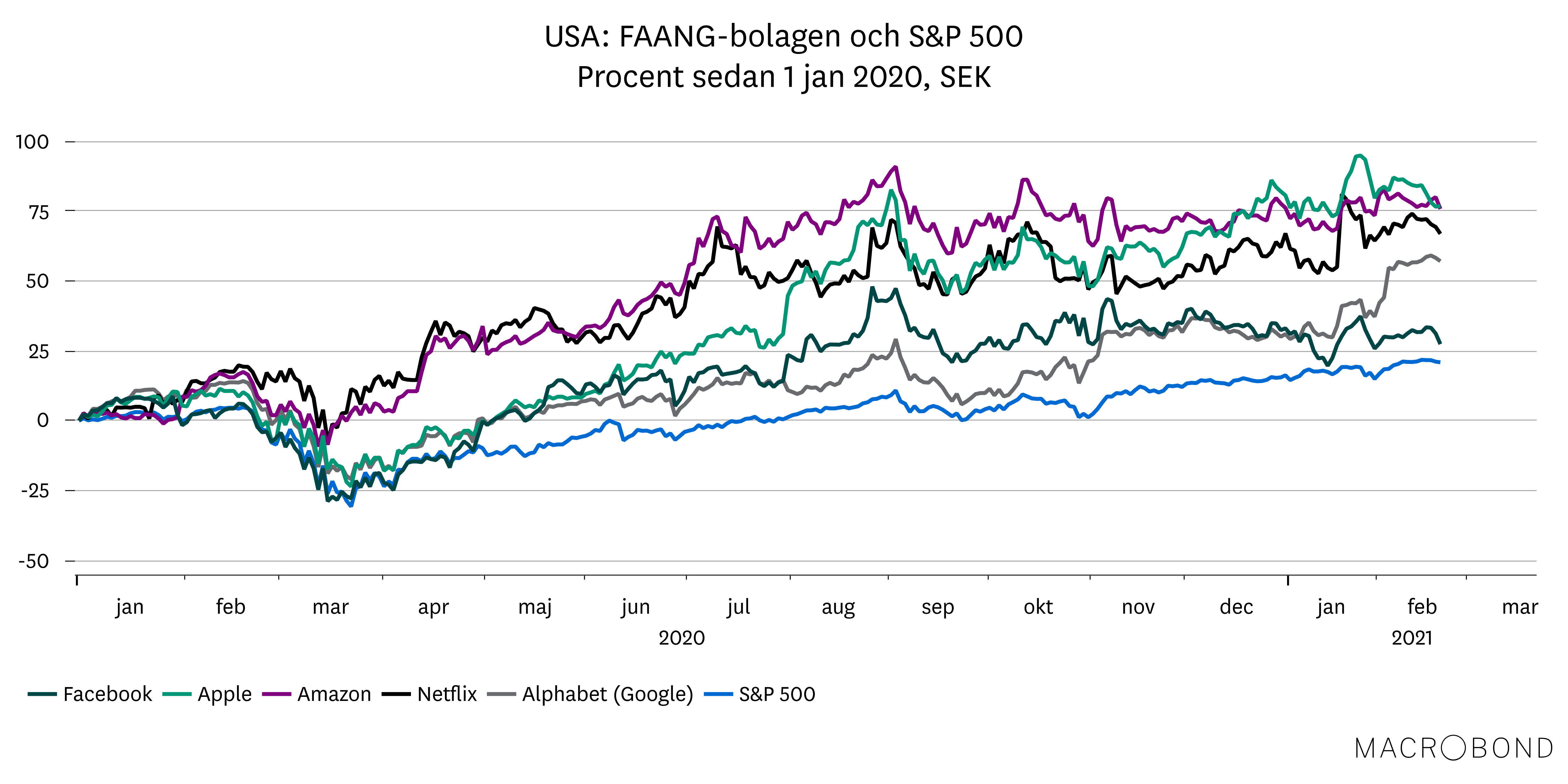

Det finns alltså hyggliga förutsättningar för europeiska aktier när vi blickar framåt. Vi behåller dock neutral vikt i Europa även den här gången. I höstas pekade vi på att regionen saknar en grupp snabbväxande marknadsledande företag i stil med FAANG-bolagen i USA. Vad det handlar om i bredare bemärkelse är att vi vill se tydligare signaler på att de europeiska bolagen kan bryta sin trend med trög vinsttillväxt som har gällt de senaste 10 åren.

-

Under förra året var temat på börserna ”amerikansk teknik vs. allting annat”, och även om pandemin förhoppningsvis klingar av senare i år, är det uppenbart att digitaliseringen kommer fortsätta även därefter. Det är därför naturligt att många vill äga just teknikaktier och flera av de amerikanska bolagen har en unik position på marknaden. Men långsiktiga investerare behöver fråga sig i vilken takt dessa bolag kan fortsätta växa i framtiden med tanke på deras höga värderingar.

Givet de höga värderingarna, krävs det inte bara att bolagen levererar här och nu, utan också att marknadens förväntningar på lite sikt står sig. Om så skulle vara fallet kan värderingarna försvaras, men likväl är de en risk att beakta. Den här typen av bolag är dessutom extra känsliga mot stigande räntor, vilket man behöver ha i åtanke.

Under det senaste året har värderingspremien på amerikanska aktier jämfört med snittet bland globala aktier dragit iväg ännu mer. Aktuell värdering påverkar sällan utvecklingen på kort sikt, men för långsiktig avkastning spelar det roll. Och om man tror att skillnader i värderingar mellan länder på sikt kommer återgå till historiska genomsnitt, så är det ett tillräckligt skäl för att ha en försiktig syn på amerikanska aktier.

Det som däremot talar för USA-börsen är den pågående börsoptimismen i kombination med planerade finanspolitiska stimulanser som kan fortsätta ge stöd till den positiva trenden på aktiemarknaden också framåt. Trender pågår vanligtvis längre än vad man tror, och på kort sikt vinner optimismen över värderingarna. Men på längre sikt har vi svårt att motivera varför en av världens högst värderade aktiemarknader också ska prestera bättre än genomsnittet. Därför väljer vi att behålla vår neutrala vikt.

-

I senaste upplagan av Placeringsutsikter valde vi att ändra vår syn på japanska aktier från övervikt till neutral. Den synen behåller vi även den här gången. Under femårsperioden fram till pandemin hade Japan den näst högsta avkastningen i svenska kronor bland de sju regionerna vi följer, och fram till idag kommer landet på tredje plats. I år har aktiemarknaden fortsatt uppåt med besked och Tokyobörsen ligger för tillfället på sin högsta nivå sedan början av 1990-talet. Men framöver är argumenten inte lika övertygande.

I grund och botten är de japanska bolagen välskötta och har goda ekonomiska förutsättningar. Det har även gjorts vissa framsteg när det gäller förbättrad bolagsstyrning. Förhoppningen är att dessa åtgärder på sikt ska kunna höja lönsamheten och därmed lyfta avkastningen för aktieägarna. Detta är givetvis positivt men dessa förändringar går långsamt och ända sedan sommaren 2018 har bolagsvinsterna i lokal valuta sjunkit. Redan innan pandemin var tillväxten dämpad och trots redan låga förväntningar har ekonomin haft svårt att övertyga. Stigande global efterfrågan kommer att gynna de japanska bolagen, men det är fortfarande osäkert om den inhemska ekonomin kommer kunna växa lika imponerande. Resultatet från gångna års reformer är ganska blygsamma och några större politiska förändringar under Japans nya premiärminister, Yoshihide Suga, är inte att vänta.

Tidigare har låga relativvärderingar bidragit till vår syn på japanska aktier som en attraktiv investering. På senare tid har dock värderingarna stigit och ligger nu på en historiskt genomsnittlig nivå i förhållande till andra, jämförbara marknader. Det som tidigare var ett av de mer positiva argumenten är därför inte lika övertygande längre. Även om vi fortsättningsvis har en positiv långsiktig syn på japanska aktier, så anser vi inte att argumenten är tillräckligt starka för att ändra vår neutrala syn.

-

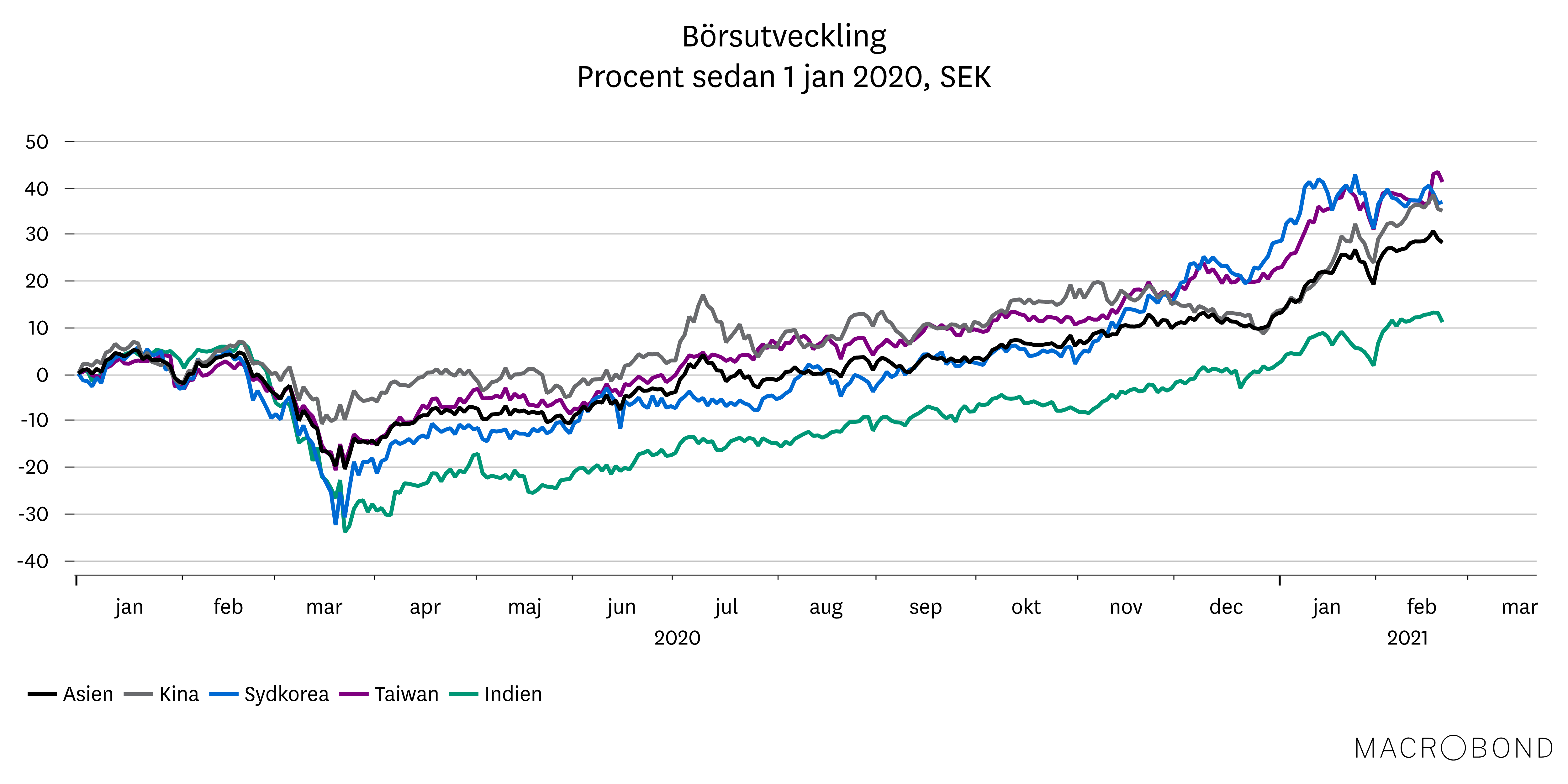

Börsutvecklingen i Asien var stark under 2020. Bland tillväxtmarknader har börsuppgången drivits av just Asien och sedan förra årsskiftet har regionen haft den högsta avkastningen bland de sju regionerna i svenska kronor. Framför allt handlar det om Kina, Sydkorea och Taiwan som utmärker sig – både inom Asien och inom gruppen tillväxtmarknader. Även under inledningen av 2021 har dessa länder – i synnerhet Kina – utvecklats bättre än de allra flesta marknader.

Hittills i år har ett brett Kina-index stigit 22 procent i svenska kronor, vilket kan jämföras med USA som har gått upp 8 procent. Anledningarna till börsoptimismen är flera. En grundläggande förklaring är att många asiatiska länder har klarat pandemin relativt väl. Dessutom är flera av de stora bolagen på de asiatiska börserna sådana som har varit relativa vinnare under pandemin. Det främsta exemplet är kinesiska teknik-konglomeratet Tencent vars aktiekurs nära nog har dubblerats sedan förra årsskiftet och som utgör hela 15 procent av Kinas börsindex. Ett annat exempel på Taiwan-börsen är en tillverkare av data-chips, som utgör nära nog hälften av index och vars aktiekurs också näst intill har dubblerats under pandemin. Ser vi till hela Taiwan-börsen står tekniksektorn för tre fjärdedelar av index. Det är just den här kombinationen av bolag som både ligger rätt i tiden och som dessutom utgör stor andel av index som är huvudförklaringen till den starka börsutvecklingen i Asien.

Vår syn på Asien påminner om hur vi ser på USA. Börstrenden är urstark och flera av bolagen ligger rätt i tid. Den stora frågan är dock om intresset för dessa börsjättar kommer stå sig på längre sikt, efter pandemin. Ser vi till bolagen som nämns ovan, så har aktiekurserna gått bra under flera år, men det är under det senaste året som kurserna har rusat. Det har även påverkat värderingarna. Faktum är att den största delen av värderingsökningen inom tillväxtmarknader kommer från just Asien och i dagsläget ligger värderingspremien på asiatiska aktier jämfört med snittet för tillväxtmarknader på högsta nivån sedan 2009. Även om vi i grund och botten har en fortsatt positiv långsiktig syn på Asien så anser vi att senaste årets börsoptimism och höga värderingar manar till viss försiktighet. Vi väljer därför att behålla neutral.

-

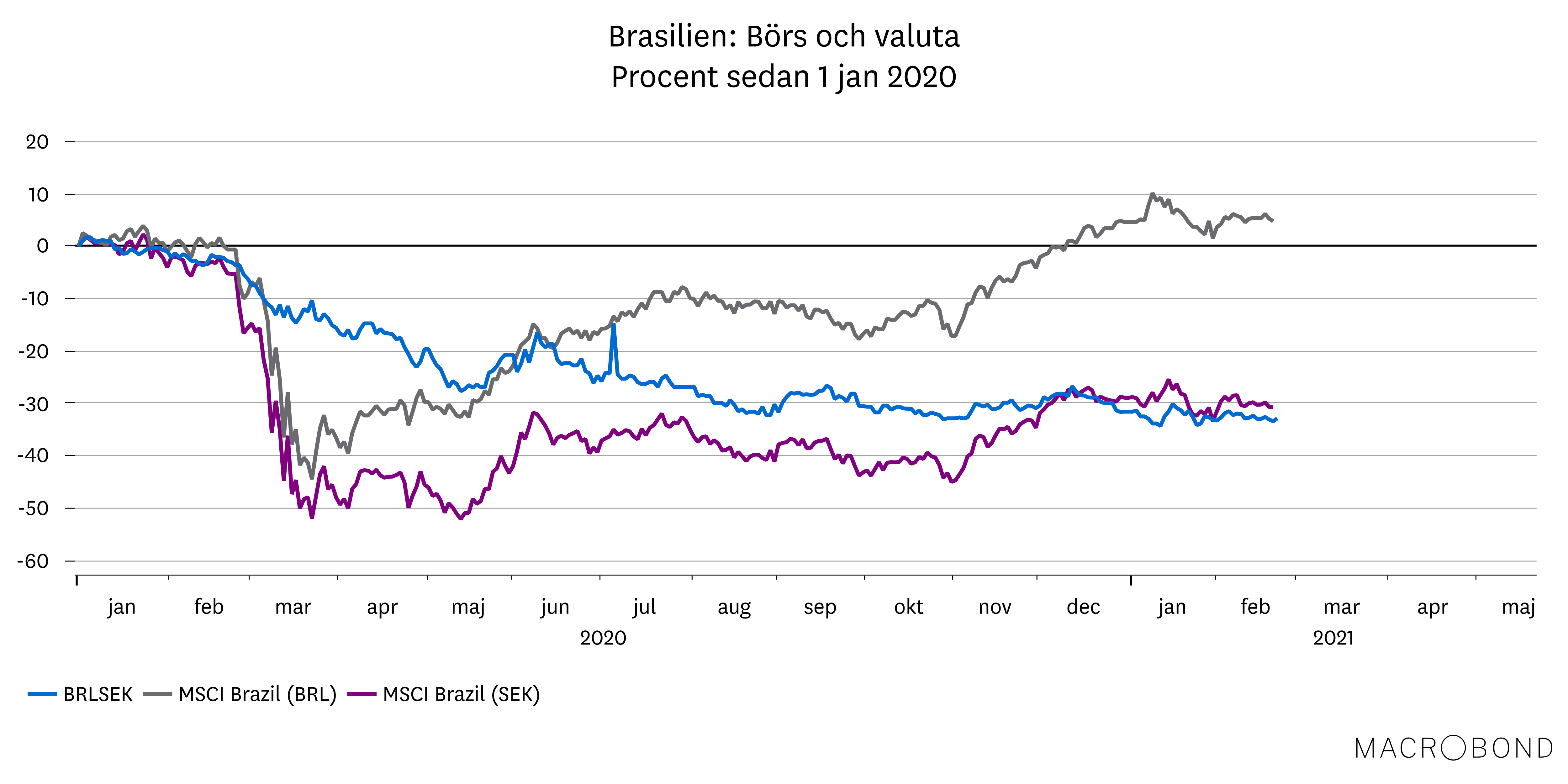

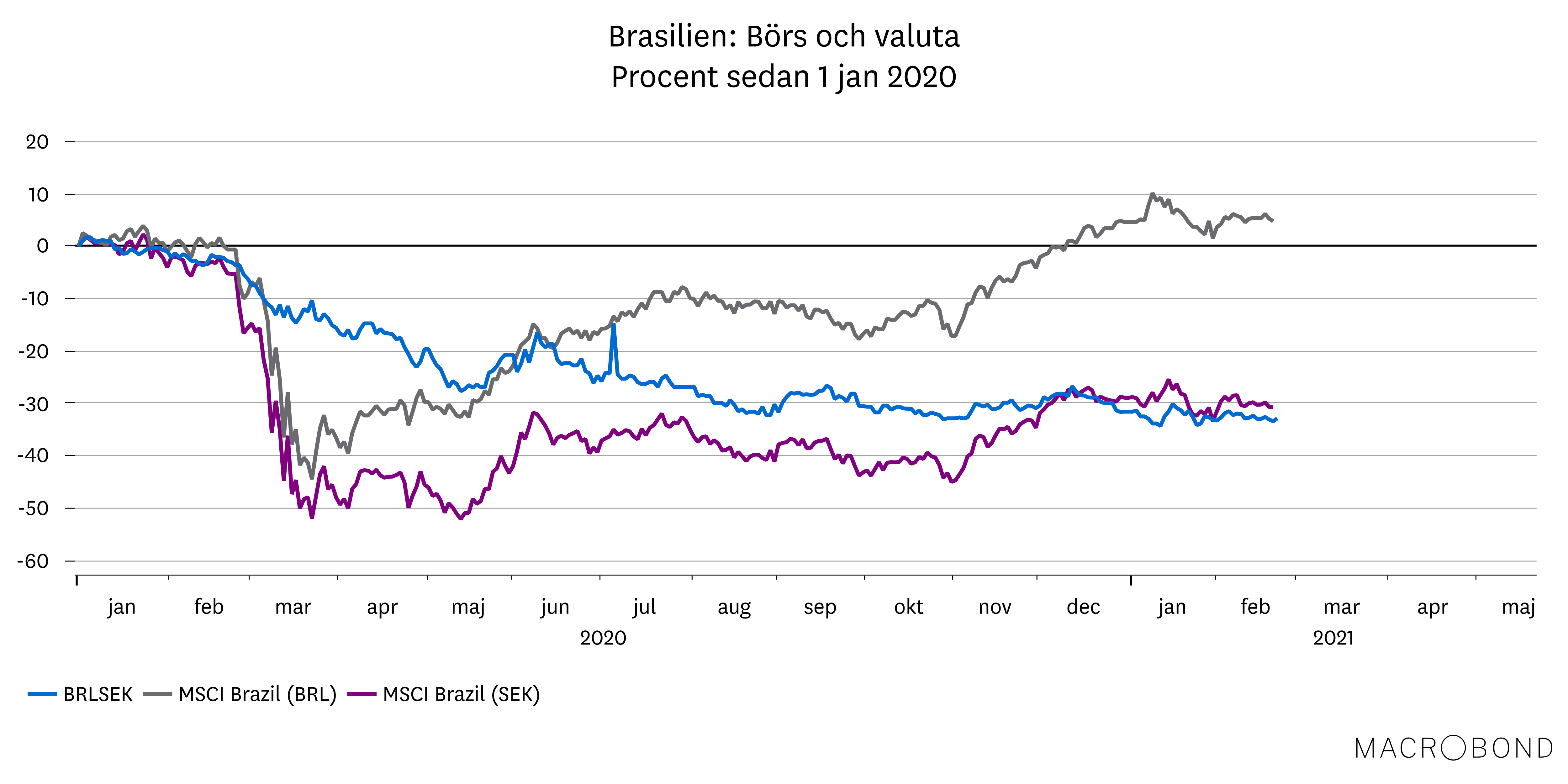

Avkastningen på latinamerikanska aktier under pandemin har i mycket hög grad påverkats av den brasilianska valutan. Mätt i real har Brasilienbörsen stigit svagt sedan förra årsskiftet. I svenska kronor däremot handlar det om en nedgång om 30 procent. Förklaringen ligger alltså i den brasilianska realen som har tappat omkring en tredjedel av sitt värde mot svenska kronan på ett år.

Bakom kollapsen för valutan i fjol ligger det skenande budgetunderskottet. Även före krisen var en ohållbar ökning av den offentliga skulden ett betydande problem för Brasilien. Det är också en förklaring till att valutan har tappat mark i tio års tid. Totalt har realen försvagats med 60-70 procent mot både svenska kronan och amerikanska dollarn sedan 2011.

Framöver behöver Brasilien balansera behovet av ytterligare finanspolitiskt stöd mot nödvändig budgetdisciplin. Mycket tyder på att landet kommer gå fram med nya utgiftsökningar i år utan att kompensera med motsvarande besparingar. Vi har svårt att se en varaktig vändning för valutakursen utan en kursändring för den offentliga skuldsättningen, och en sådan ligger inte i korten i närtid.

Det är också i det ljuset vi behöver se utsikterna. Nog för att en acceleration av den globala tillväxten i år kommer gynna flertalet latinamerikanska bolag. Men utan en vändning i brasilianska valutan riskerar mycket av avkastningen för svenska sparare att utebli.

I den positiva vågskålen har vi värderingarna. Historiskt och fram till att pandemin slog till var värderingen på latinamerikanska aktier högre än snittet bland tillväxtmarknader. I dagsläget gäller det omvända, och rabatten mot övriga tillväxtmarknader är den största på över 20 år. Det indikerar att förväntningarna är lågt ställda och öppnar upp för en viss återhämtning.

Sammantaget landar vi i neutral syn på Latinamerika.

-

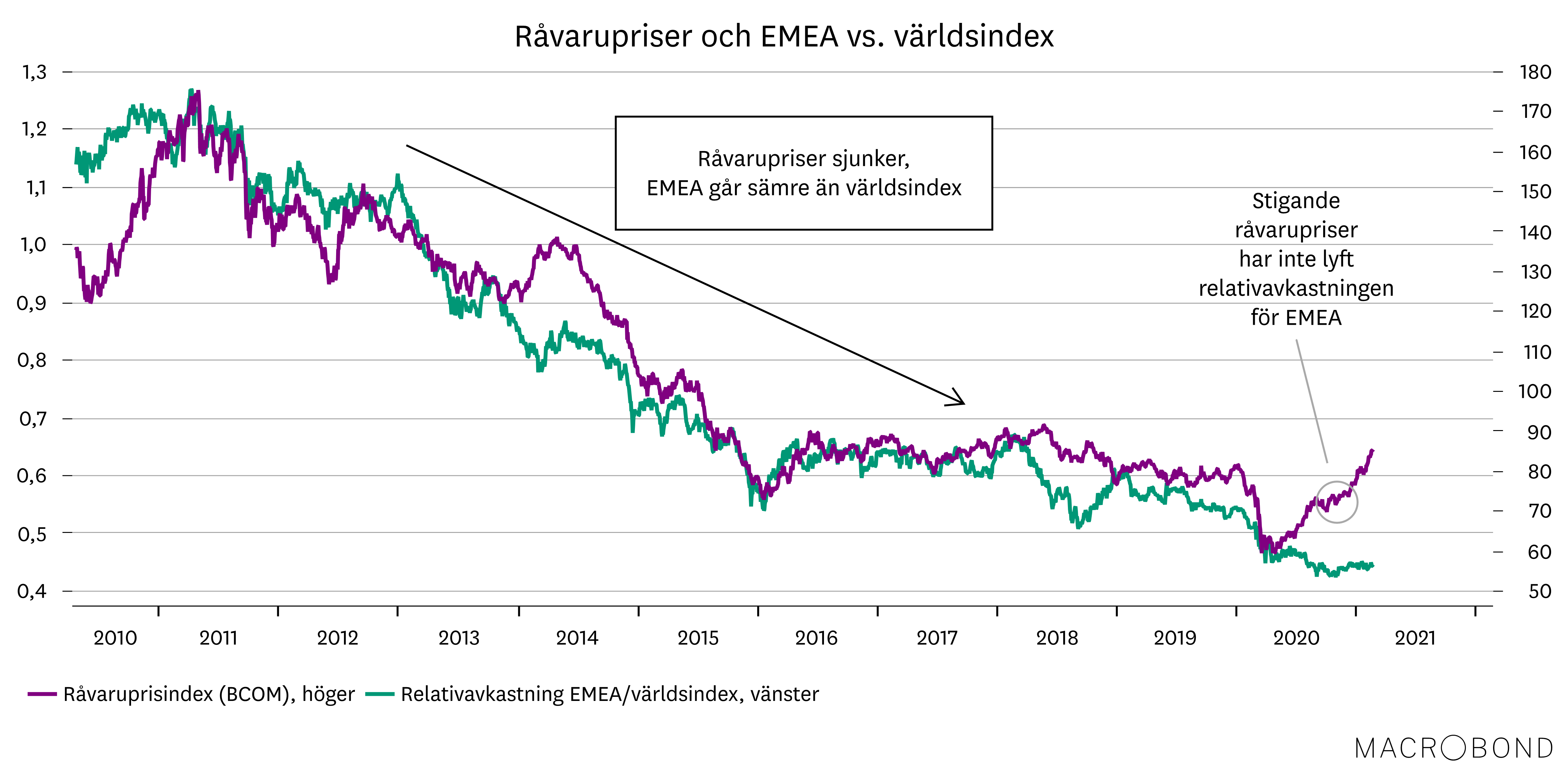

Pandemin har pressat regionen EMEA, som består av Östeuropa, Mellanöstern och Afrika, hårt. Av de sju regionerna har EMEA haft näst sämst avkastning sedan förra årsskiftet i svenska kronor. I likhet med Latinamerika ligger valutaförsvagningen bakom en hel del av den svaga utvecklingen. I lokal valuta har EMEA-börserna stigit 6 procent sedan den 1 januari 2020, medan det i svenska kronor handlar om en nedgång om 6 procent.

Den svaga börsutvecklingen har dock pågått länge. Under den senaste femårsperioden intar regionen bottenplatsen. Men till skillnad från Latinamerika, där börserna har gått bra i lokala valutor, så är utvecklingen i EMEA en besvikelse oavsett valuta. En förklaring till den tröga utvecklingen inom EMEA är den omkring 10 år långa nedgången i råvarupriser som vi har bakom oss. Historiskt har EMEA utvecklats bättre än världsindex under perioder när råvarupriserna stiger och vice versa. Men trots att råvarupriserna har stigit påtagligt sedan förra våren syns ingen förbättring gentemot världsindex.

Det finns argument som talar för att råvarupriserna skulle kunna fortsätta att stiga kommande år. Förutom förbättringen i konjunkturen kan många år av underinvesteringar bidra till att pressa priserna uppåt när efterfrågan stiger. Det bör kunna gynna EMEA. Förväntningar om stigande råvarupriser är också en delförklaring till att värderingarna har stigit. Även om regionen fortfarande har en rabatt mot snittet bland tillväxtmarknader så befinner sig värderingarna i absoluta termer på de högsta nivåerna sedan före finanskrisen.

Det stora hindret för EMEA är dock fortsatt valutorna. Ser vi till tungviktarna i index; rubeln och sydafrikanska randen, så har de försvagats i omkring 20 års tid till följd av misskötta ekonomier, politisk instabilitet och inte minst en betydande riskpremie. Vi ser inte tillräckliga argument för att den trenden ska brytas. Risken är därför stor att eventuella börsuppgångar även framöver dämpas eller uteblir för svenska sparare. Valutan är det främsta argumentet till att vi behåller vår undervikt i EMEA.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.