Skuldberget sväller – centralbankerna möjliggör

För att mildra effekterna av pandemin och nedstängningarna av ekonomier har världens regeringar sjösatt enorma stimulansprogram under våren. Följden är att den redan höga skuldsättningen i världsekonomin växer kraftigt i år. Samtidigt ökar centralbankerna sina köp av obligationer. Och trots att möjligheten att sänka räntor är liten, så är penningpolitikens roll betydande.

Svällande skulder

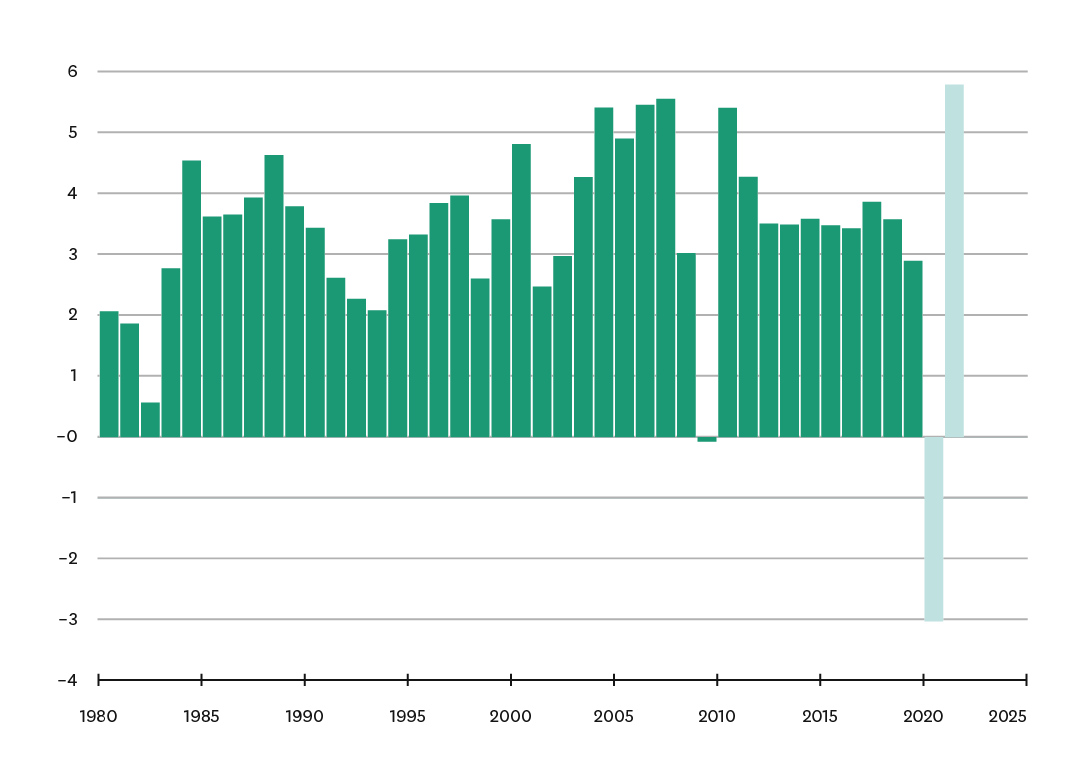

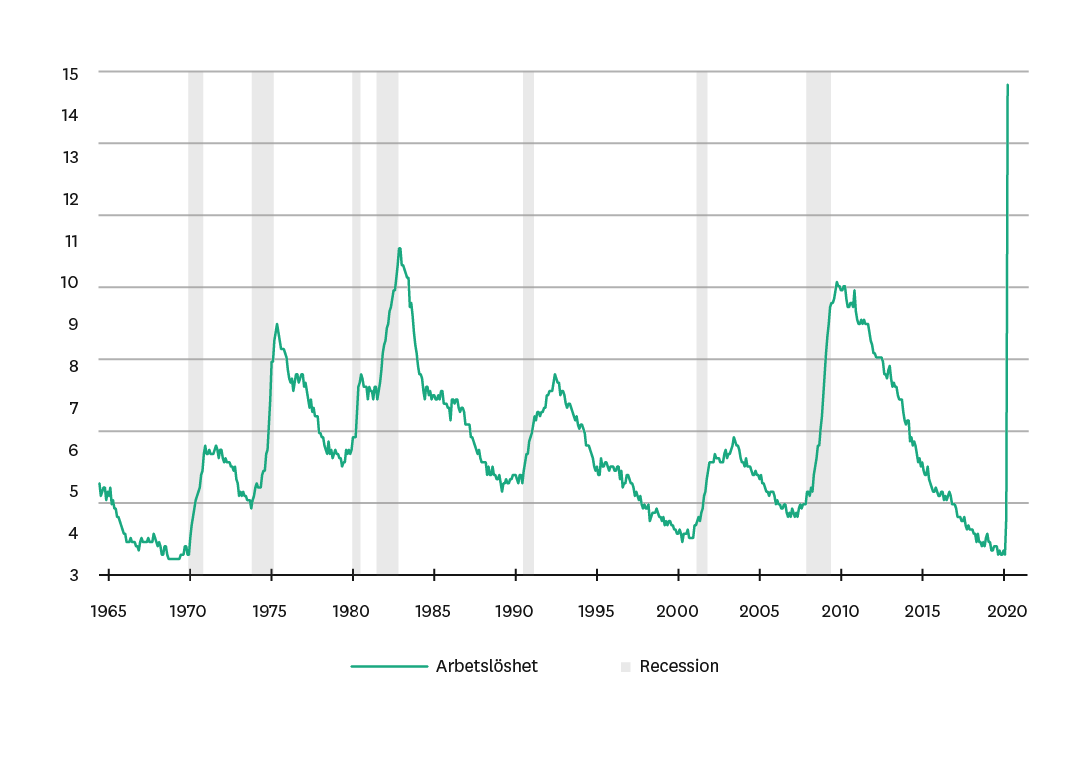

Det är flera mekanismer som bidrar till att det globala skuldberget skenar i år. Dels leder så kallade automatiska stabilisatorer till att utgifter relaterade till ökad arbetslöshet stiger och att skatteintäkter sjunker. Därtill kommer direkta stimulanser att belasta statsbudgetar. Dessutom leder recessionen till att skulden som andel av BNP ökar automatiskt. Resultatet blir kraftigt ökade skuldnivåer i år. IMF räknar t ex med att den offentliga skulden bland G7-länderna stiger till 138 procent av BNP i år, från 119 i fjol.

…riskerar bli permanenta

Svällande statsskulder behöver inte vara ett problem. Dels är förmodligen utgifterna för att mildra effekterna av krisen betydligt lägre än den kostnad som skulle uppstå om vi inte gjorde någonting. Om krisen dessutom skulle följas av en period med hög ekonomisk tillväxt och viss inflation, skulle skuldkvoten pressas ned över tid.

Erfarenheten visar emellertid att så inte sker. I samband med finanskrisen steg skulderna drastiskt. De har därefter legat kvar på ungefär samma nivå sedan dess. Det finns undantag i form av t ex Tyskland och Sverige, men ser vi till det bredare G20 har skulderna fortsatt att öka efter finanskrisen.

Vi kan nog inte heller hoppas på att hög tillväxt och viss inflation ska lösa problemet. Tvärtom minskar den potentiella tillväxten i världsekonomin, och trots idoga försök att få upp inflationen under gångna år har den envist stannat kvar på beskedliga nivåer.

Centralbanker säkerställer efterfrågan

En av de främsta riskerna med stora skulder är ifall räntorna skulle börja stiga. Teoretiskt finns en sådan risk ifall marknaden inte skulle kunna absorbera den våg av obligationer som kommer emitteras i år. Men erfarenheten från finanskrisen är att räntorna sjönk trots att volymerna av obligationer steg. Dessutom har centralbankerna ökat sina köp av statsobligationer och kommer säkerställa att det finns efterfrågan på alla de obligationer som kommer emitteras under året.

Centralbankerna fyller därmed en viktig roll i krisen genom att kunna absorbera den ökade mängden obligationer ifall efterfrågan bland privata investerare inte skulle matcha utbudet. Det är dock inte helt okontroversiellt. För även om centralbankerna köper obligationer på andrahandsmarknaden, dvs. inte direkt från staten, så blir den indirekta följden likväl att centralbanken finansierar statens utgifter. Ser vi t ex till USA så ökade Federal reserves köp av statsobligationer under mars-april ungefär lika mycket som den offentliga skulden steg.

Även stimulanser blir permanenta

Att centralbankerna går in på marknaderna för att säkra att kreditförsörjningen fungerar och att obligationsräntor inte stiger är bra. Det är också tydligt att oron på marknaderna minskade efter att framför allt amerikanska Fed tog till storsläggan i mars. Problemet är bara att, precis som med skulder, tenderar centralbankernas stimulanser att bli kvar långt efter krisen. Fram till coronakrisen var det bara den amerikanska centralbanken som hade kunnat minska storleken på sin balansräkning. Vi har tidigare konstaterat att långvariga stimulanser för med sig en rad risker. Ett exempel är att de indirekt uppmanar till ökat risktagande när investerare i ökad utsträckning förlitar sig på att centralbankerna kommer att ”rädda dem” om läget blir tillräckligt allvarligt.

Ett annat problem är ifall politiker vänjer sig vid att höga skulder accepteras av de finansiella marknaderna och av väljarna samt att centralbankerna köper stora delar av skulderna och håller nere räntorna. Risken är då att det skapar incitament att frångå budgetdisciplin, med ytterligare skuldökning som följd.

Centralbankerna viktigare än någonsin?

Eftersom utrymmet att sänka räntor var begränsat när vi gick in krisen var det många som befarade att centralbankerna inte skulle kunna göra mycket för att stimulera ekonomin. Vad vi nu ser är tvärtom att de fyller en mycket viktig roll, om än indirekt. För att förstå hur det går ihop kan vi anta att centralbankerna från och med imorgon skulle börja göra sig av med de obligationer som de äger. Följden skulle bli att den privata sektorn skulle behöva absorbera enorma mängder obligationer. Om efterfrågan inte skulle matcha utbudet, skulle följden bli att räntorna skulle börja stiga. Om investerare i det läget skulle börja oroa sig för hur stater kommer klara av ökade kostnader för skulden, skulle riskpremien stiga, med ytterligare ränteuppgångar som följd. Det vore ett finansiellt mardrömsscenario i det här läget när lånebehovet skenar.

Med andra ord är det tack vare att centralbankerna köper statsobligationer, och håller nere obligationsräntorna, som det är möjligt för finanspolitiken att stötta ekonomin i så stor omfattning som den nu gör. Vi kan bara hoppas att obligationsköpen faktiskt betraktas som krisåtgärder den här gången och att de avvecklas när krisen klingar av. För som krisåtgärd fyller de en vital roll. Men ju längre de pågår, desto större är risken för tillvänjning, och att abstinenssymptom uppstår när de ska avvecklas.

IMF: Global BNP-tillväxt

Procent, årstakt

USA: Arbetslöshet,

Procent

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.

Läget just nu: Allt om sparande, försäkringar, hälsa och bolån

Har du frågor om försäkringar, sparande eller annat som kan påverkas av läget just nu? Här hittar du svar på våra vanligaste frågor just nu.

Frågor och svar