Börsen är inte immun

De senaste månadernas optimism på marknaden har lyft börserna ordentligt från bottennivåerna i mars. Investerare räknar med en snabb återhämtning, medan makostatistiken pekar på att konjunkturåterhämtningen kommer bli långdragen. De senaste dagarna har dock nervositeten ökat igen. Hittills har fortsatta stimulanser från centralbanker och regeringar eldat på börshumöret, men framöver är fallgroparna många.

Skilda signaler

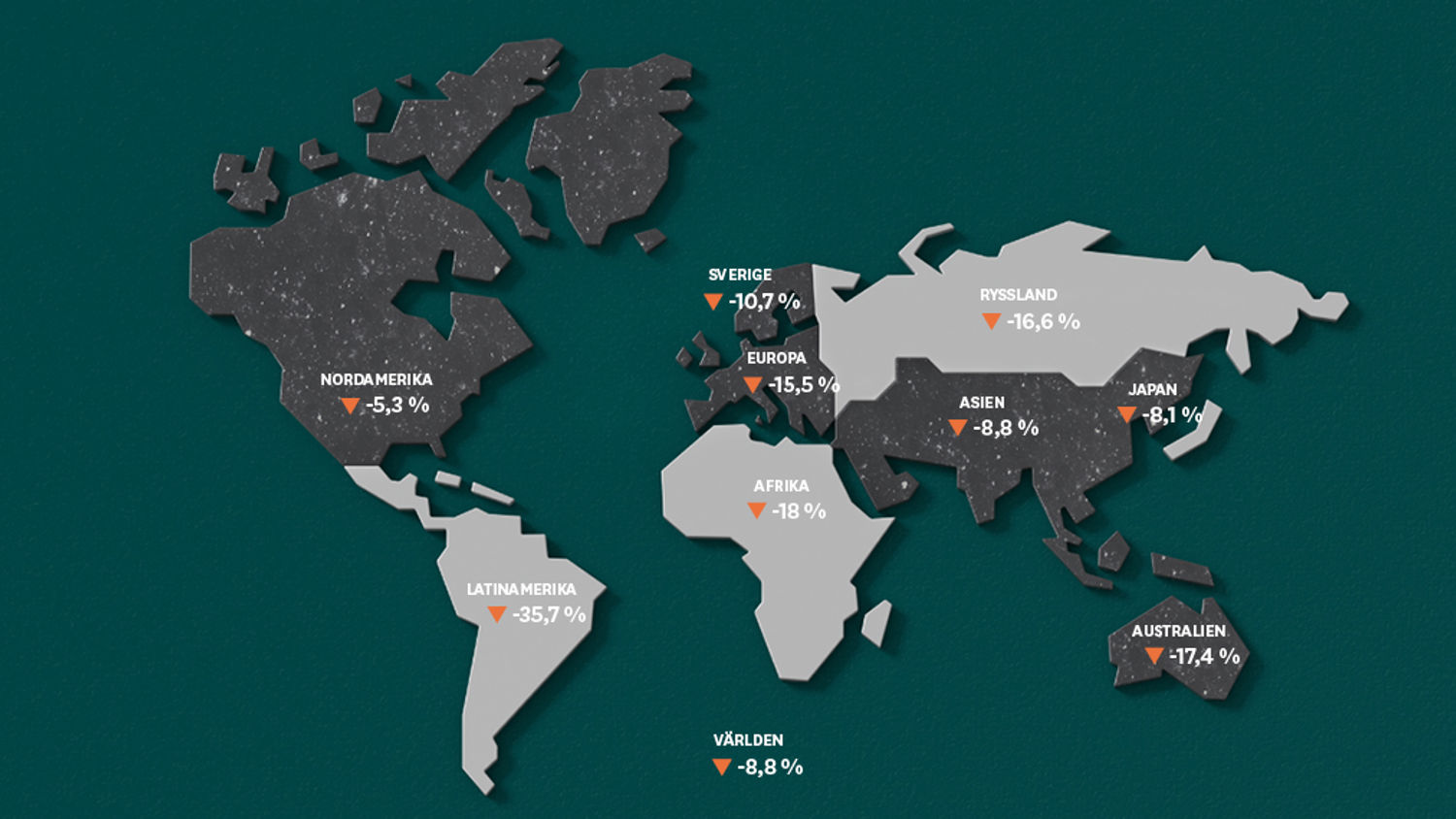

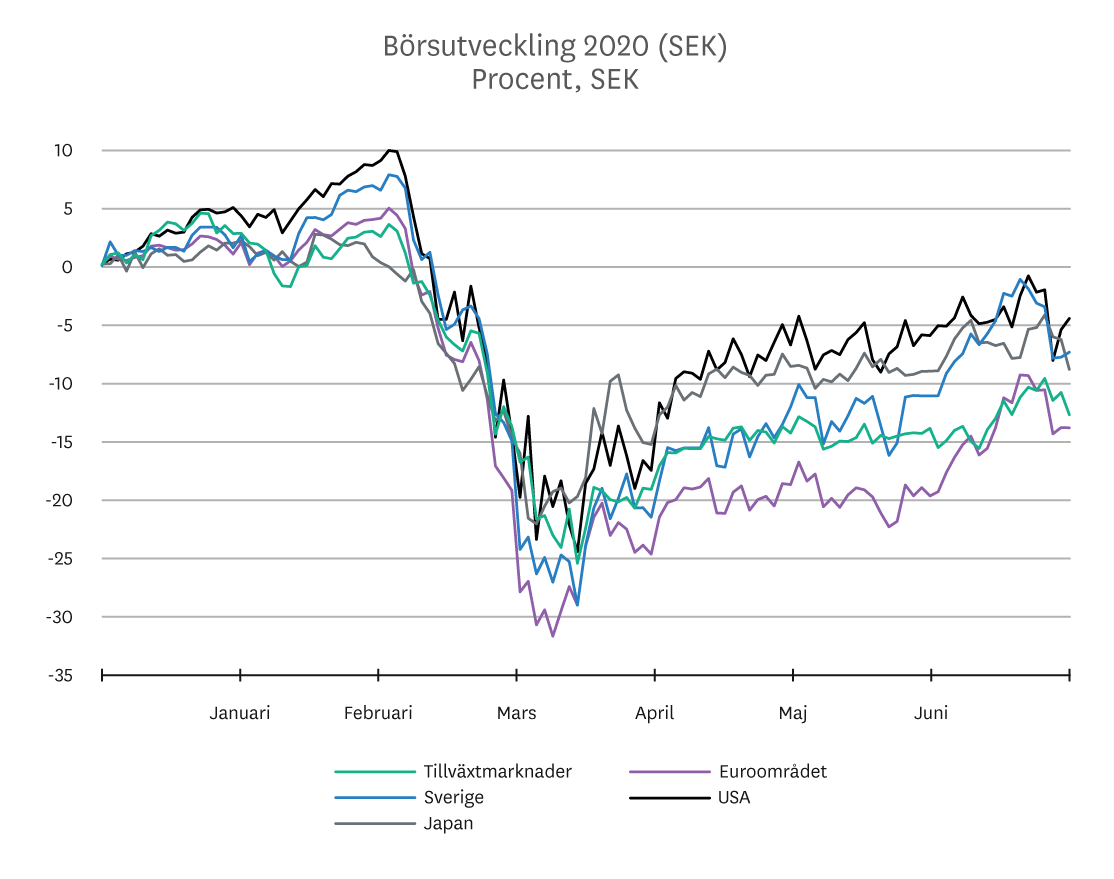

Under mars månad rycktes mattan undan för risktillgångar när investerare förstod allvaret med coronapandemin och vilka effekter den skulle få för världsekonomin. Länder var snabba med att stänga ned sina ekonomier och börserna föll med 30–35 procent. Sedan slutet på mars har pessimismen ersatts av optimism och aprils positiva utveckling har följts av ännu en månad med stigande aktiekurser. Att vi skulle få den snabbaste uppstudsen i modern tid och att börserna nu närmar sig toppnoteringar från tidigare i år hade nog ingen räknat med i början av pandemiutbrottet.

Att börserna stiger när världsekonomin befinner sig i det allvarligaste läget på många decennier kan för många kännas ologiskt. Men som vi skrev i förra månadens marknadsbrev är själva krisfasen redan historia för börsen. Man kan snarare se på aktiemarknaden som en prognosmakare som försöker prissätta framtiden. Om återhämtningen på börsen reflekterar förväntningar om en snabb stabilisering av konjunkturen, så är signalerna från statistiken betydligt mer dämpade. Trots att makrosiffrorna, om än marginellt, förbättrats från bottennivåer så växer sig skillnaden mellan börserna och realekonomin allt större.

Merparten av börsfallet återtaget

Utplanande smittkurvor tillsammans med fortsatta stimulanser från centralbanker och regeringar har eldat på börsuppgången. På kort sikt kan stimulanserna ge fortsatt stöd till det positiva börssentimentet, men på lite längre sikt är det inte lika självklart. Ju längre börsuppgången ångar på utan att konjunkturen visar tecken på att ta mer ordentlig fart, desto svårare blir det att motivera börsfesten. Under den senaste veckan har vi sett stora nedgångar under enskilda handelsdagar, vilket påminner om att börshumöret kan skifta fort Som vi konstaterar i artikeln luckor i molntäcket ligger det stora fallet i konjunkturen sannolikt bakom oss. Det innebär att vi under kommande månader rör oss från en historiskt djup recession till mer av en traditionell lågkonjunktur. Det kommer därmed dröja innan BNP-nivåerna kan återhämta årets ras. Samtidigt har marknaden redan tagit igen merparten av fallet i år och i USA närmar sig börserna plusavkastning sedan årsskiftet. Den tekniktunga Nasdaqbörsen ligger redan sedan ett par veckor tillbaka på plus, läs mer här.

Tittar man dessutom på värderingarna är börserna allt annat än billiga. Även om vinstprognoserna i dagsläget är ovanligt osäkra, befinner sig ett globalt världsindex på den högsta värderingen sedan IT-bubblan. Höga aktievärderingar i sig behöver inte tala för en kommande börsnedgång, men det innebär att marknaden har en smalare lina att balansera på. Med andra ord är marknaden mer känslig för negativa nyheter, vilket har bekräftats av de senaste dagarnas nervositet på börserna.

Flera fallgropar

Riskerna längs vägen är många. Hittills har makrostatistiken varit i det närmaste irrelevant för börserna, men vi tror att konjunktursignalerna blir allt viktigare framöver. Den snabba börsuppgången hittills gör att mer svag ekonomisk statistik kan skapa nya osäkerheter under kommande månader. Det är därför rimligt att anta att börserna med rådande värdering skulle kunna pressas av den dystra realekonomiska verkligheten. Börsen behöver få bekräftelse på att den förväntade återhämtningen blir av. Därtill kommer utvecklingen för pandemin. Nu när många länder har börjat öppna upp sina ekonomier igen ökar risken för bakslag gällande smittspridningen, vilket kan skapa turbulens. Utöver det har spänningarna mellan USA och Kina blossat upp igen och konflikten kan få stor betydelse för stämningen på de finansiella marknaderna. Sammantaget anser vi att man bör förbereda sig för ökade svängningar på marknaden framöver. Börsen är som sagt inte immun.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.