Färdighöjt för Fed?

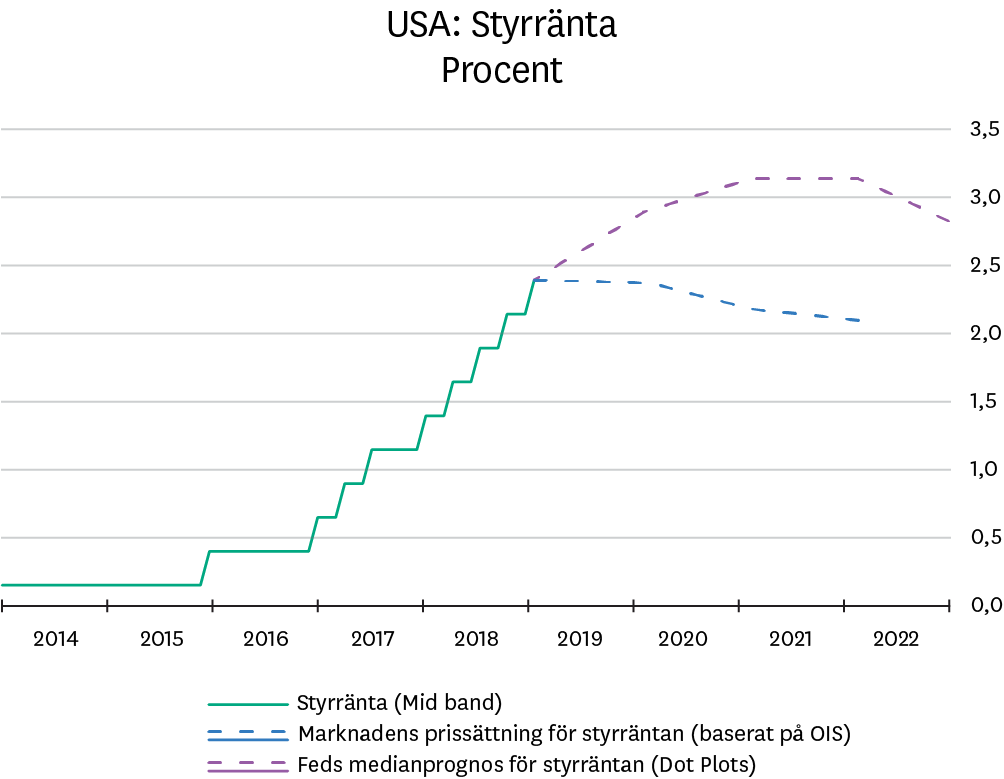

Den amerikanska centralbanken, Fed, har höjt räntan nio gånger under de senaste åren. Så sent som i höstas var planen att fortsätta höja i år, men därefter har Fed börjat vackla. Budskapet från de finansiella marknaderna är samtidigt att det är färdighöjt. Det skapar ett besvärligt läge för centralbanken då möjligheten att stötta ekonomin och marknaderna via retoriska stimulanser minskar.

Under de två senaste åren har Fed haft ”marknaden med sig”. Räntan kunde höjas tre gånger 2017 och fyra gånger i fjol. Fed guidade, marknaden anpassade sig och showen gick vidare. Men så kom förra hösten. Börsen föll närmare 20 procent från topp till tå och plötsligt var inte marknaden med på tåget längre. Även Fed har börjat vackla och betonar nu att de kommer vara ”tålmodiga och flexibla” när de utformar penningpolitiken. Annorlunda uttryckt: Protesterna från marknaderna blev för stora. Fed insåg att inslagen kurs inte skulle hålla och bytte snabbt fot för att få börsen på bättre humör igen.

Fram till i höstas var Feds linje glasklar; högkonjunkturen håller i sig, det gör att inflationstrycket fortsätter att stiga, varför räntan måste höjas för att förhindra en överhettning. Prissättningen på marknaderna innebär dock att investerare ser ett annat scenario framför sig.

Skillnad på att inte behöva och inte kunna höja

Det går att göra en positiv tolkning av marknadens scenario som bygger på att Fed inte behöver höja räntan eftersom inflationen hålls kvar på låga nivåer när tillväxten saktar in lagom mycket i år. Allt fler amerikaner ställer sig till arbetsmarknadens förfogande, vilket dämpar löneökningarna. Dessutom kommer redan genomförda räntehöjningar fortsätta att verka under året och motverka överhettningstendenser.

Marknaden ser därför inget behov av ytterligare höjningar och räknar med att Fed kommer att komma till samma slutsats. Ett sådant scenario med måttlig tillväxt, måttlig inflation och måttfull centralbank vore positivt för de finansiella marknaderna.

Ett mer pessimistiskt scenario bygger på att Fed inte kommer kunna höja räntan mer. Den åtstramande effekten av redan genomförda höjningar och indragen likviditet doldes under förra året av skattesänkningen som nu klingar av. Även handelskonflikten med Kina och försvagad omvärldsefterfrågan börjar tynga. Bostadsmarknaden har börjat vackla och optimismen bland företagen har svalnat av. Sammantaget bromsar den amerikanska ekonomin in betydligt i år. Det ökar känsligheten och gör att marknaderna reagerar lätt på negativa nyheter. Besvikelser riskerar utlösa börsfall. En räntehöjning kan bli droppen som får bägaren att rinna över. Fed kan inte höja i det klimatet.

Inga höjningar i närtid

Vår tolkning är att marknaden anser att centralbanken inte kommer kunna höja mer. Men kommer de få rätt? Utsikterna för räntan kompliceras av att konjunkturcykeln blir allt mer mogen och börjar utvecklas ojämnt. Även om tillväxten saktar in och industrin tappar fart, så räknar vi med att styrkan på arbetsmarknaden består. Företagens problem att få tag på kompetent personal blir allt större. Löneökningstakten har tagit fart och närmar sig nu nivåerna från före finanskrisen. Det ökar risken för att inflationen fortsätter att stiga i år. Det vore i så fall i linje med tidigare konjunkturcykler där inflationen inte sällan har nått sin högsta nivå när lågkonjunkturen redan har börjat. Än så länge är dock inflationen fortfarande låg. Fed-chefen Jerome Powell har därför råd att avvakta med räntan under våren. Men när väl inflationen tar fart kommer den möjligheten inte finnas längre.

Paus ger inte långvarigt stöd

Att Fed-chefen nu har kopplat på charmen och betonar att han kommer vara flexibel och tålmodig har gett en vitamininjektion till börshumöret. Men nu är det kortet spelat. Om börsfrossan återvänder på nytt kommer det inte räcka med att upprepa samma budskap på nytt – särskilt när marknaden inte längre väntar sig några höjningar i år. För att ingjuta mod i investerare kommer räntan i så fall behöva sänkas. Men tröskeln för en sänkning är betydligt högre än för en paus. Dessutom skulle det sätta en ny boll i rullning. För en räntesänkning kan också tolkas som att centralbanken signalerar en annalkande lågkonjunktur, och därmed skrämmer investerare. Risken är därför att en räntesänkning får motsatt effekt.

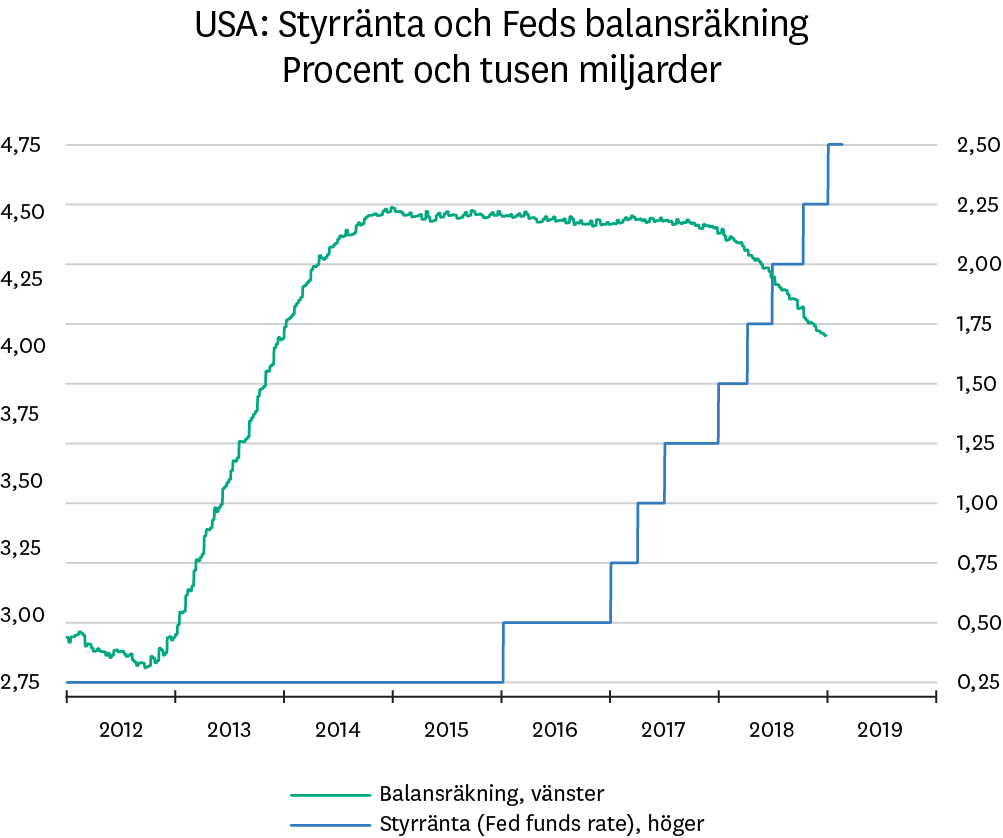

Utöver räntan kan Fed också välja att pausa den pågående indragningen av likviditet som sker när obligationsportföljen minskas och istället börja återinvestera beloppen från förfallna obligationer. Powell gläntade på den dörren i början av året. Det är dock en problematisk väg att gå. I likhet med räntesänkningar är en omläggning av strategin för balansräkningen också en signal om att läget är allvarligt. Vidare är det osäkert hur effektiv en paus av likviditetsminskningen är. Snarare kan det öppna upp för spekulation om att Fed är beredd att börja tillföra likviditet igen. Dessutom: Om läget försämras så pass mycket att det motiverar en förändring av strategin för balansräkningen, så torde det också  motivera räntesänkningar som då bör vara förstahandsvalet. Vi tror därför att Fed håller fast vid att styrräntan är det primära verktyget för penningpolitiken och att balansräkningen endast ska användas om en väsentlig försämring av de ekonomiska utsikterna skulle motivera en betydande sänkning av styrräntan.

motivera räntesänkningar som då bör vara förstahandsvalet. Vi tror därför att Fed håller fast vid att styrräntan är det primära verktyget för penningpolitiken och att balansräkningen endast ska användas om en väsentlig försämring av de ekonomiska utsikterna skulle motivera en betydande sänkning av styrräntan.

Svårare att finjustera

Den amerikanska centralbanken befinner sig just nu i en både avundsvärd och besvärlig sits. Å ena sidan har Fed till skillnad från andra centralbanker byggt upp sin penningpolitiska arsenal efter de senaste årens räntehöjningar och tillbakadragen likviditet. Det ger ett betydligt större manöverutrymme att stimulera ekonomin vid en kris eller lågkonjunktur än andra centralbanker. Däremot tycks manöverutrymmet att ge försiktigt stöd till marknaderna och förtroendet i ekonomin vid en motvind ha minskat – särskilt när tålmodig-kortet redan är spelat. Detta glapp mellan stöttande åtgärder och krisåtgärder är besvärligt.

Risken är därför att Fed inte har verktyg att mildra lättare motvind utan kan träda in först om motvinden utvecklas till en storm. Det är bekymrande eftersom penningpolitiken verkar med fördröjning. Helst vill vi se att centralbanken kan reagera tidigt på försvagningar för att avstyra eller mildra effekterna. Nu riskerar istället centralbanken vänta för länge. Följden är att sparare inte kan lita på att Fed kommer till undsättning om börshumöret tryter. En annan konsekvens är att när väl Powell och hans kollegor signalerar att räntan ska sänkas, så är det illa på allvar.

Besvikelser riskerar utlösa börsfall. En räntehöjning kan bli droppen som får bägaren att rinna över. Fed kan inte höja i det klimatet.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.