Marknadsöversyn: Valutan fortsätter prägla avkastningen

I Placeringsutsikter gör vi en bedömning av den långsiktiga avkastningspotentialen på världens sju aktiemarknader.

För svenska sparare kan växelkursförändringar ha stor påverkan på avkastningen. Det har inte minst gällt under det senaste året. Faktum är att ett globalt börsindex har gett positiv avkastning i svenska kronor räknat sedan förra årsskiftet.

Den som äger en aktiefond med utländska aktier, äger i praktiken samtidigt en utländsk valuta. När vi investerar i till exempel en USA-fond, så blir vi ägare till både amerikanska aktier och amerikanska dollar. Avkastningen påverkas då alltså inte bara av hur börsen utvecklas, utan även av hur valutan rör sig. Om dollarn stärks, så ökar värdet i fonden lika mycket – och vice versa.

Även om valutakursförändringar kan påverka avkastningen lika mycket som börsutvecklingen under perioder, så skiljer sig aktier och valutor åt på många sätt. Det främsta är att trenden på aktiemarknaden pekar uppåt över tid. Även om den kan gå ner mycket under enskilda år, så är den långsiktiga riktningen uppåt.

Som sparare kan man känna sig hyfsat trygg med att en investering på börsen idag kommer att vara värd mer om 10 år. Detsamma kan inte sägas om valutor i form av nominella växelkurser. De tenderar förvisso att röra sig i en riktning under längre cykler, men saknar (med några få undantag) långsiktiga uppåt- eller nedåtgående trender.

Till följd av växelkursers stora påverkan på avkastningen i år kommer vi i översynen av de olika marknaderna nedan/på kommande sidor att fokusera särskilt mycket på just valutan även den här gången. Syftet är att du som läsare ska få en bättre förståelse för vad som har drivit avkastningen i din portfölj i år. Vidare är tanken att du ska få bättre koll på vilken eventuell valutarisk du har i sparandet.

Vissa marknader har påverkats mer av valutarörelser än andra, därför kommer vissa av genomgångarna handla enbart om valutor, medan vi i andra kommer att fokusera mer på andra aktuella faktorer.

Världens sju aktiemarknader

-

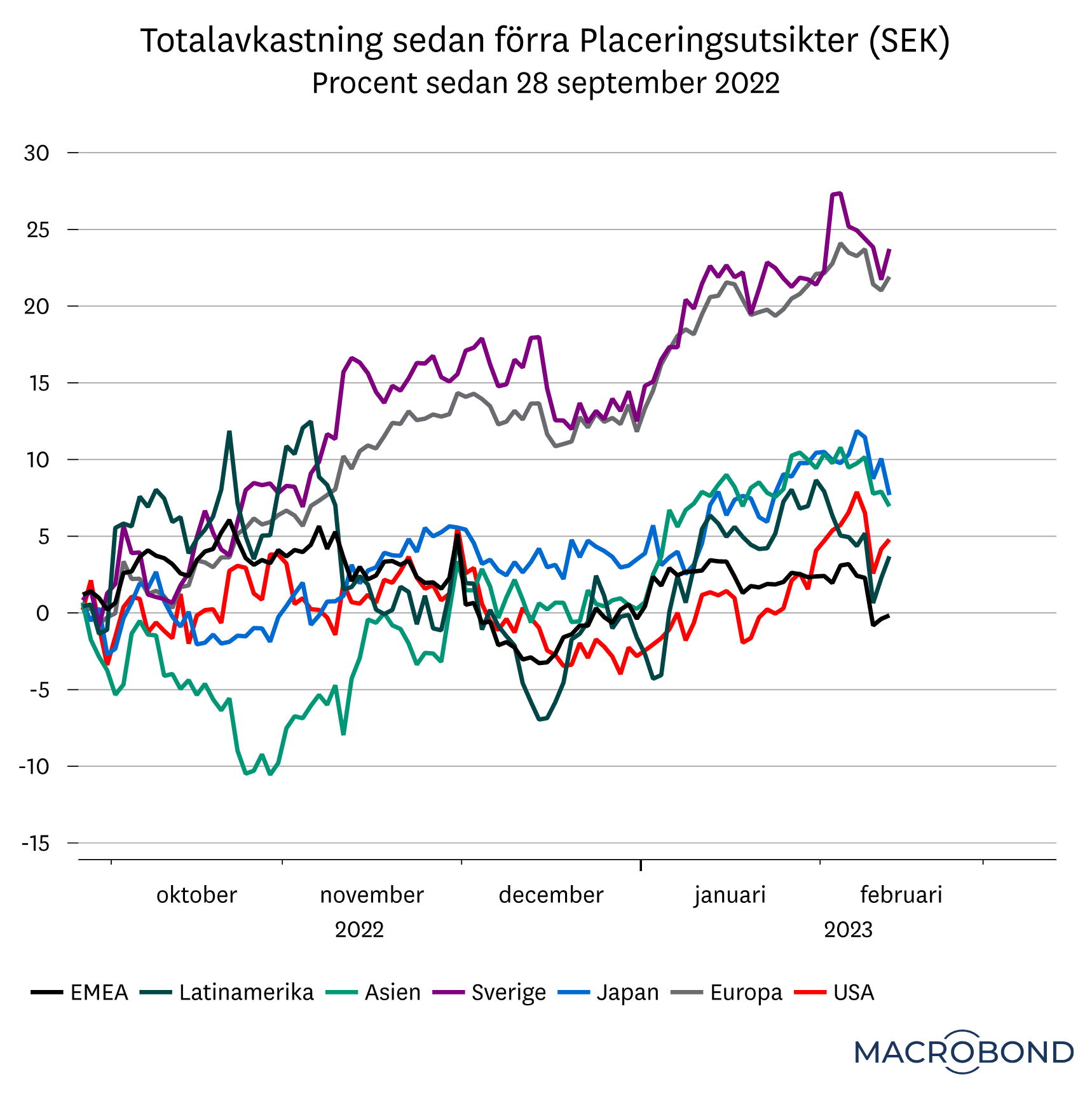

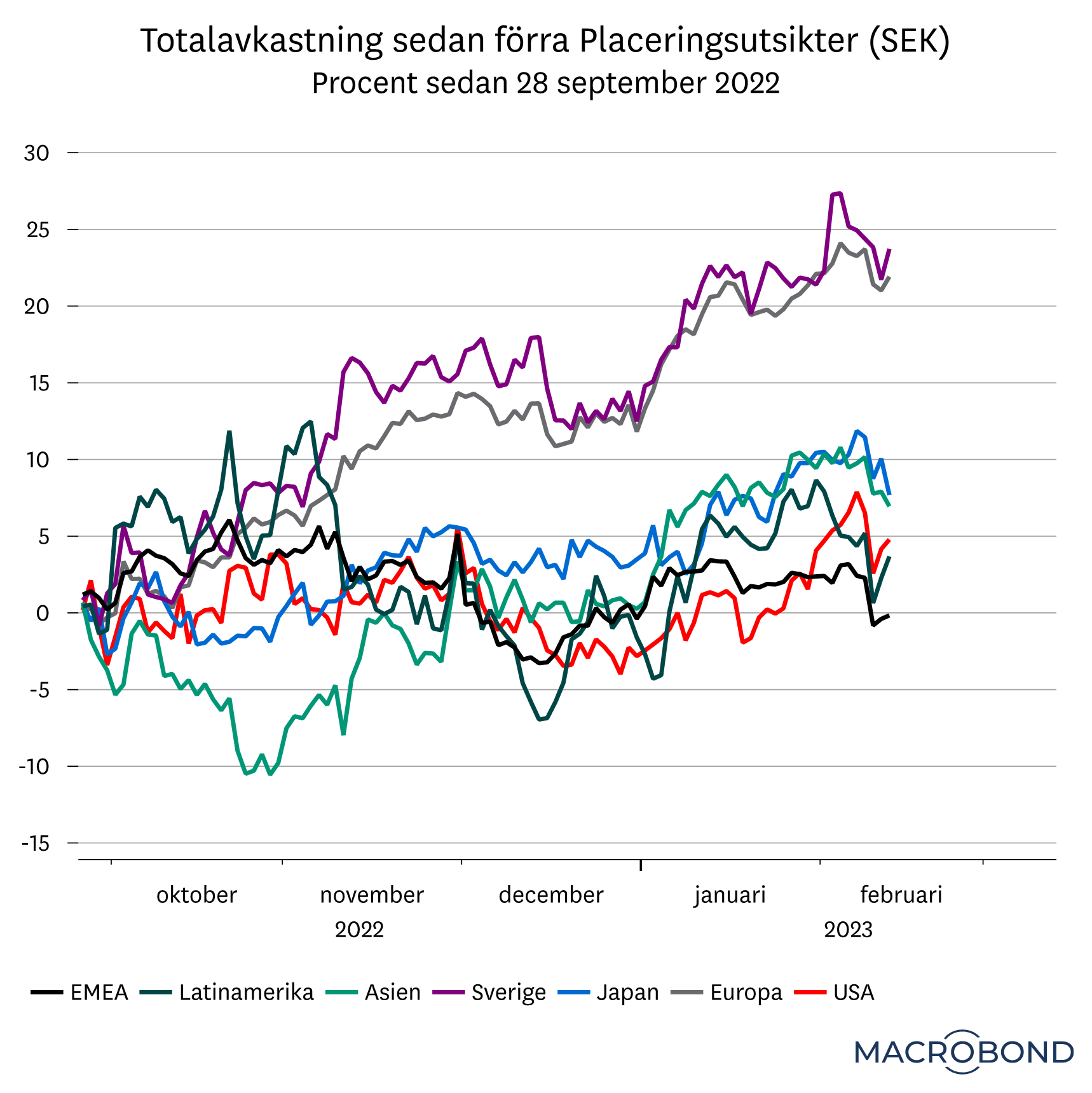

I höstas var vårt budskap att det var läge att öka i svenska aktier igen. Stockholmsbörsen hade då utvecklats sämre än nära nog alla andra aktiemarknader, och vår bedömning var att utgångsläget då var mer attraktiv – relativt andra aktiemarknader – än vad det har varit under det året innan. Sedan dess har Stockholmsbörsen haft enskilt högst avkastning bland de sju regionerna.

Efter en stark tjurrusning finns det alltid risk för bakslag. Kortsiktigt bör man därför inte utgå ifrån att Stockholmsbörsen ska fortsätta att överprestera. Däremot anser vi fortfarande att svenska aktier är långsiktigt mycket attraktiva.

Även om konjunkturen håller på att försvagas i skrivande stund, så brukar aktiemarknaden som bekant vända upp långt innan konjunkturen gör det. Då tenderar Stockholmsbörsen att utvecklas särskilt starkt. I ett sådant scenario brukar även svenska kronan stärkas. Det ger ytterligare fördel för svenska aktier, eftersom en starkare krona kommer att tynga avkastningen i utländska aktiefonder. Därutöver har vi en positiv syn på de svenska bolagen, med sin globala exponering och långa erfarenhet av att ligga i framkant.

Även om köptillfället inte är fullt lika övertygande idag som för ett halvår sedan, efter de senaste månadernas starka uppgång, så anser vi fortsatt att svenska aktier är särskilt intressanta för långsiktiga sparare. Vi vill ha en stor andel svenska aktier i portföljen inför de kommande åren. Det är således inte ”för sent” att öka i Sverigefonder. Samtidigt bör andelen inte vara för hög. För den som passade på att öka innehavet i höstas, och därmed har en stor andel svenska aktier i portföljen, kan det snarare vara lämpligt att behålla sitt innehav, inte öka det ytterligare.

-

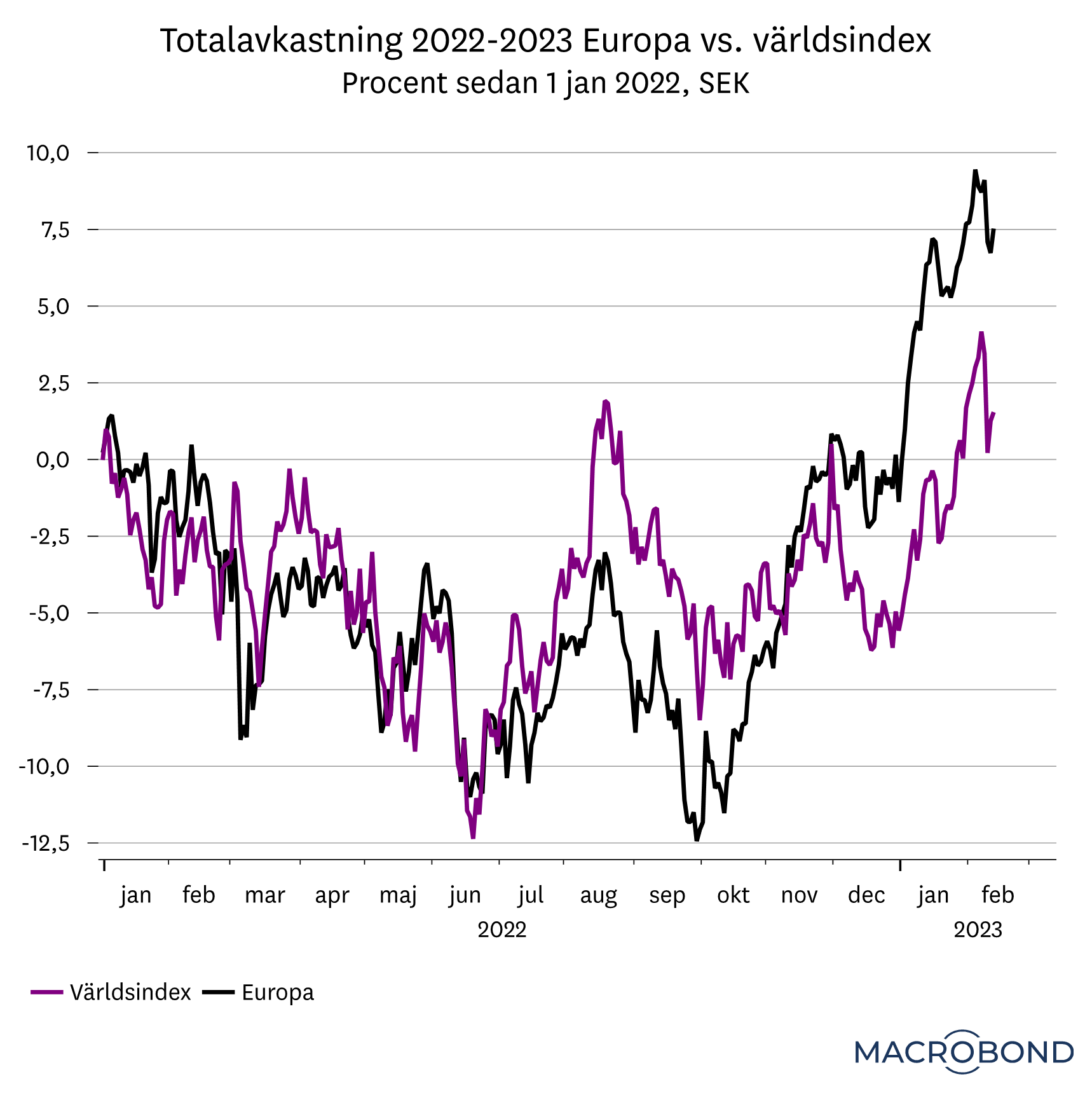

Från att ha haft ytterst svaga utsikter för några månader sedan, har Europa tagit tydlig revansch under vintern. Den makroekonomiska bilden ser ljusare ut och av de sju regionerna har bara den svenska börsen utvecklats bättre än Europa.

En central förklaring är det andrum som har uppstått i energikrisen. Priserna på gas och elektricitet har sjunkit markant tack vare milt väder, välfyllda gaslager och energibesparingsåtgärder. I höstas förväntades regionen röra sig mot ett synnerligen besvärligt 2023, nu finns till och med möjlighet att en recession undviks. Att då europeiska börser svarar med tydliga uppgångar är föga förvånande. Energikrisen är förvisso inte över. Nästa vinter lär frågan om el- och gasförsörjningen vara aktuell igen, men parallellt med det sker insatser för att öka motståndskraften. Förhoppningsvis kan den dramatik vi såg i höstas förhindras nästa gång.

Trots att utsikterna ser ljusare ut nu bör det betonas att osäkerheten fortfarande är omfattande. Rysslands fortsatta krig i Ukraina är en central risk för regionen och energikrisen är som ovan påpekat inte över, trots att den har mildrats.

Att vi trots det osäkra läget behåller en positiv syn på Europa bygger på samma argument som vi lyfte fram under förra året. En investering i Europa behöver jämföras med motsvarande i USA, och där tycker vi att utsikterna fortsätter att se balanserade ut. Den relativa vinstutvecklingen för europeiska bolag i förhållande till USA har förbättrats. Ser vi till skillnader i värderingar är bilden mer tvetydig idag än i höstas. Med vissa mått kvarstår en stor rabatt på europeiska aktier, medan andra mått visar att Europa har blivit dyrare. Slutligen ser vi en förbättring i det europeiska makroekonomiska sentimentet, samtidig som det försvagas i USA.

-

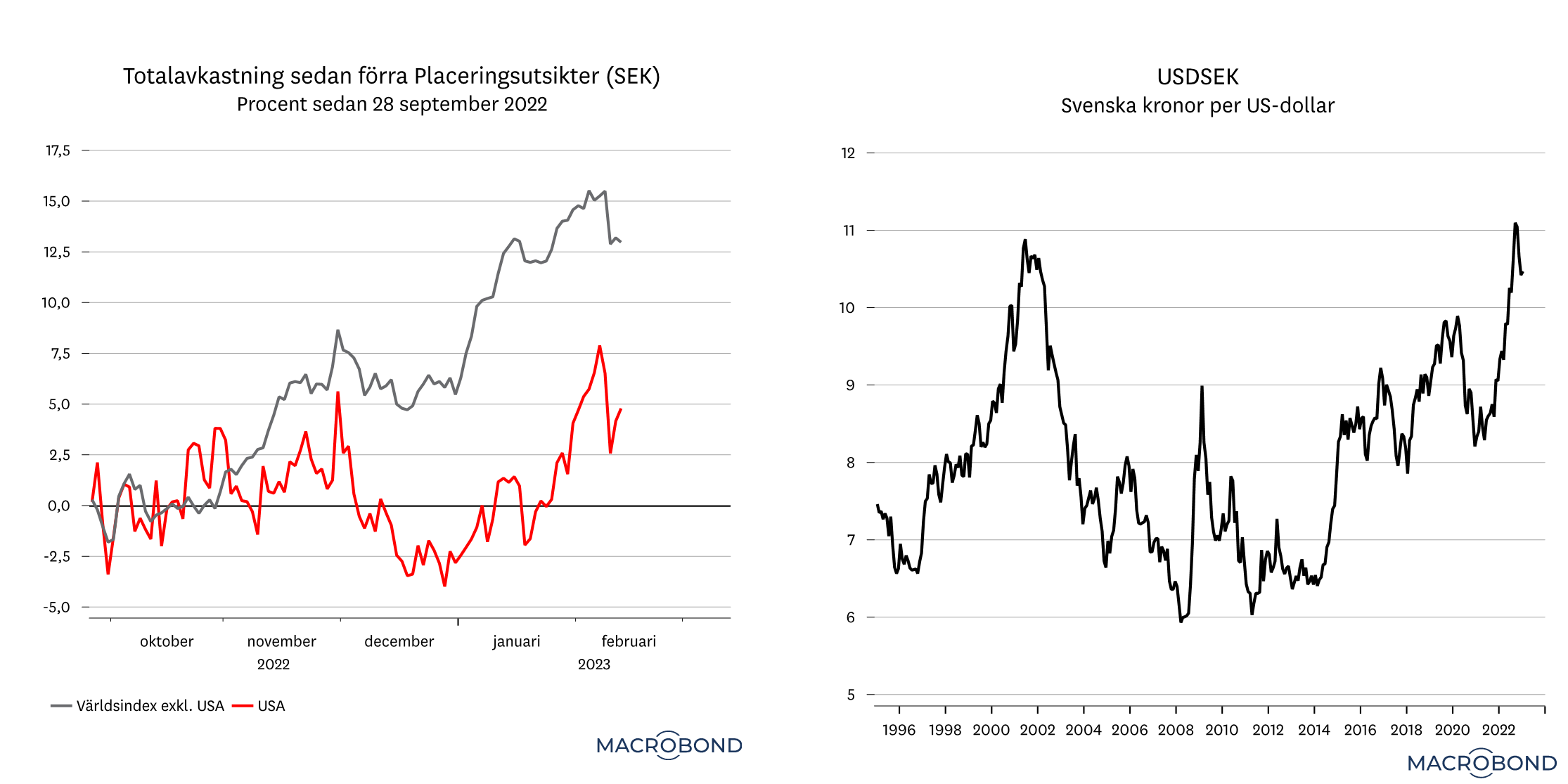

I höstens nummer av Placeringsutsikter betonade vi riskerna med den dollaravkastning som hade byggts upp i svenska sparares portföljer. Dollarn hade då stärkts med närmare 40 procent sedan botten 2021 och var historiskt stark. Det hade lyft avkastningen i USA-fonder, men också i globalfonder, där amerikanska aktier utgör över hälften av innehavet. Vi belyste då risken att den amerikanska valutan förr eller senare skulle börja försvagas igen, vilket då skulle drabba avkastningen för svenska sparare negativt. Sedan dess är det just vad som har skett. Dollarn tappade som mest omkring 10 procent av sitt värde mot svenska kronan, även om den har återhämtat delar av tappet på sistone. Följden är att avkastningen på amerikanska aktier mätt i svenska kronor har tyngts under vintern. Medan amerikanska börsindex har stigit med omkring 6 procent i svenska kronor under vintermånaderna, har ett globalt börsindex exklusive USA stigit ca 15 procent.

Vart växelkursen ska ta vägen härnäst är snudd på omöjligt att besvara. Valutor är notoriskt svåra att prognostisera. Det gäller dock att komma ihåg att dollarn fortfarande är på historiskt starka nivåer – trots vinterns försvagning. Även om valutarisken är lägre än i höstas, så är den alltså fortfarande att betrakta som hög.

Allt handlar emellertid inte om valutan. Under fjolåret tyngdes USA-börserna av omfattande nedgångar inom tekniksektorn. Samma aktier som fram till i fjol hade bidragit till USA:s överavkastning, agerade alltså sänke 2022. Dessa aktier har drabbats särskilt hårt av de snabbt stigande räntorna. Dessutom har vissa frågetecken kring deras förmåga att bibehålla hög tillväxt börjat dyka upp.

USA har fortfarande en given plats i en portfölj, men vi anser att en viss försiktighet är befogad. Framför allt handlar det om att USA inte bör utgöra för stor del av innehavet. Därför kan det vara värt att påminna om att den som äger en global aktiefond, indirekt får en stor exponering mot USA-börserna och den amerikanska dollarn. För att säkerställa god riskspridning kan en globalfond därför kompletteras med andra fonder med inriktning mot t ex Sverige, Europa eller tillväxtmarknader.

-

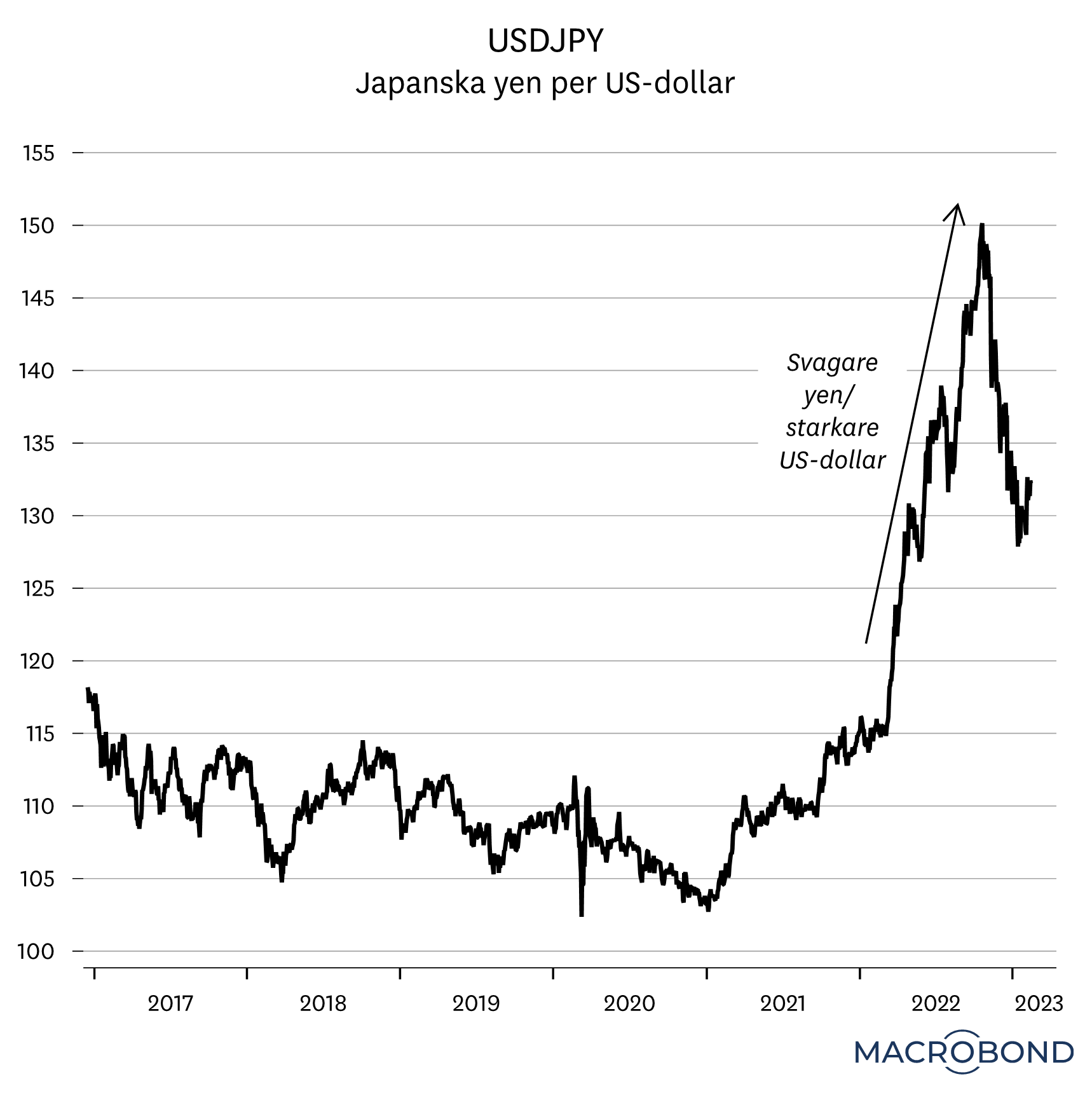

Den japanska börsen har under det senaste året levt sitt eget liv och stundtals rört sig motvalls i förhållande till övriga världens börser. Fram till i höstas tillhörde Tokyobörsen de bästa i världen, men under vintermånaderna ligger japanska börsindex i botten. Den centrala förklaringen till Japans frånkoppling från övriga börser är valutan, yenen. Om vi i stället ser till avkastningen i gemensam valuta och svenska kronor, så har det varit små skillnader mellan börsutvecklingen i Japan och övriga utvecklade länders börser under såväl förra året som under vintern.

Valutarörelser är ett ständigt gissel för svenska sparare, och brukar vara särskilt kännbara i Japan. För det första tenderar den underliggande börsutvecklingen att präglas av yenens rörelser. När yenen försvagas brukar det gynna börsutvecklingen eftersom företagens intjäning i utländsk valuta då blir mer värd i yen. Det var också vad som skedde fram till i höstas. Samtidigt har valutarörelser motsatt inverkan på avkastningen i svenska kronor. Eftersom den som äger en Japanfond också indirekt äger tillgångar i yen, så innebär en yenförsvagning att värdet på Japanfonden minskar, mätt i svenska kronor.

Under 2022 föll den japanska yenen som en sten mellan våren och hösten, framför allt mot dollarn. Den främsta förklaringen var att övriga världens centralbanker höjde räntorna i rask takt, medan Bank of Japan behöll sin nollränta och andra penningpolitiska stödåtgärder. I takt med att ränteskillnaderna vidgades kollapsade yenen. Men från oktober och framåt har yenen inlett en imponerande återhämtning. Dels har Japans centralbank intervenerat på valutamarknaden, dels har trycket på amerikanska räntor och dollarn lättat.

Ser vi till utsikterna är det mycket som talar för att yenens förstärkning kan fortsätta ett tag till. Den japanska valutan är undervärderad och vi närmar oss slutet på den internationella höjningscykeln från världens centralbanker. Men även om en fortsatt yenförstärkning kan stötta avkastningen i Japanfonder mätt i till exempel svenska kronor, så kommer den – som vi förklarar ovan – tynga den underliggande börsutvecklingen. Det man vinner på valutans gungningar förlorar man på börskarusellen. Med det sagt, framstår japanska aktier trots allt som lockande givet det mycket attraktiva värderingsläget.

-

Under större delen av förra året präglades utvecklingen i Asien av problemen i den kinesiska ekonomin. Under senhösten accelererade nedgångarna i Kina efter att president Xi stärkte sin makt över landet i samband med partikongressen. Under november återvände dock entusiasmen när det kom signaler om att pandemirelaterade restriktioner skulle komma att lättas upp, vilket sedermera också skedde.

Beslutet att slopa nolltoleransen av smittspridning av covid-19 skapar förutsättningar för ett lyft i Kinas tillväxt i år, och prognoserna har börjat skruvas upp. Det reflekteras i den snabba uppgången för kinesiska börsindex under de senaste månaderna. Det bör dock påminnas om att före den senaste tidens rally, hade Kinabörsen underpresterat påtagligt. Återhämtningen på sistone handlar alltså om att Kina har minskat klyftan mot övriga världens börser. Sedan förra utgåvan av Placeringsutsikter i höstas ligger Asien i mittenfåran sett till avkastning i svenska kronor. Detsamma gäller sedan förra årsskiftet. Vidare är värderingarna i linje med historiska genomsnitt. Utgångsläget är därmed inte ansträngt, trots den snabba återhämtningen sedan i höstas.

Strategiomläggningen beträffande hanteringen av covid-19 innebär att en av de risker som vi pekade på i höstas har undanröjts. Ytterligare en positiv tendens är att den kinesiska statens inblandning i näringslivet tycks ha minskat. Vi är därför mer positiva till Asien nu än under de två senaste åren. Här bör det även understrykas att vid sidan av Kina så ger Asienfonder också exponering mot flera andra asiatiska börser som bidrar med intressanta inslag i portföljen.

-

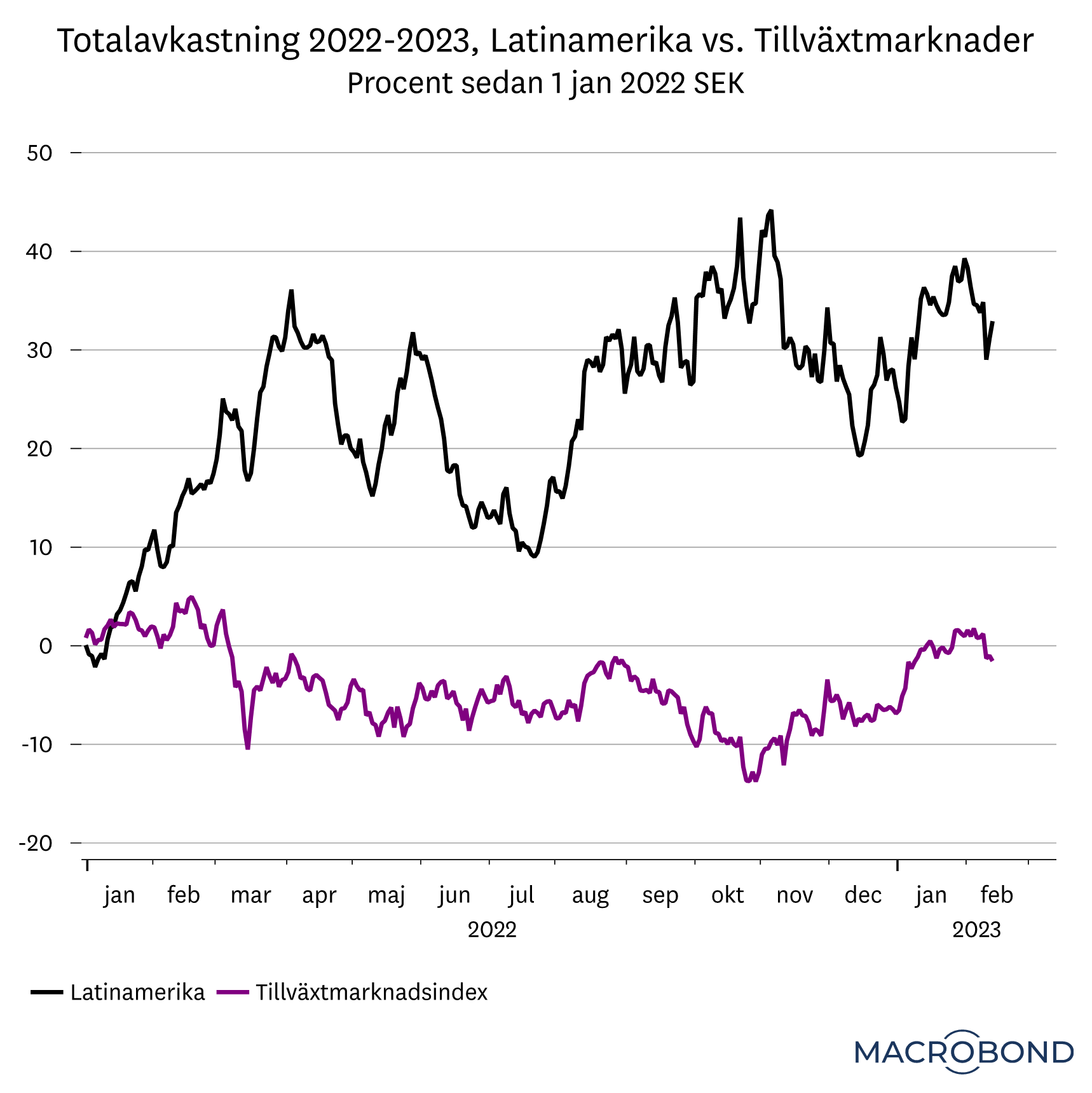

De latinamerikanska aktiemarknaderna utklassade övriga regioner med råge i fjol. Medan breda tillväxtmarknadsindex sjönk närmare 8 procent i svenska kronor, steg Latinamerika med över 25 procent. En betydande del av uppgången kom från valutan, då inte minst den viktiga brasilianska realen stärktes under året.

Trots en fin uppgång i bagaget kvarstår gynnsamma ekonomiska utsikter för regionen, och inte minst för Brasilien. Inflationen har mer än halverats, vilket kan möjliggöra för penningpolitiken att bli mer stöttande framöver. Vidare innebär Kinas återöppnande att exporten kan komma att stärkas. Dessutom fortsätter aktievärderingarna att vara bland de lägsta i världen.

Att värderingarna har hållits i schack, trots den stora uppgången beror dels på stark utveckling för företagsvinsterna, dels på att börsuppgången under förra året kom från mycket nedtryckta nivåer. Som vi underströk i höstas hade Latinamerika fram till i fjol haft en mycket trög utveckling.

Den främsta utmaningen är det politiska klimatet. Valsegern för Lula da Silva i Brasilien har återuppväckt oron kring riktningen för de offentliga finanserna. Den politiska osäkerheten har lett till att Brasilienbörsen har fått en mycket svag start på året. Latinamerika har gått allra svagast av de sju regionerna hittills i år. Marknadens farhågor ligger i att den nye presidenten ska låta de offentliga utgifterna skena iväg, med följd att valutan ånyo ska börja försvagas.

De tvära kasten i synen på Latinamerika och i synnerhet Brasilien påminner om att detta är en högriskregion. Det kan vara intressant som en ”krydda” i en välbalanserad portfölj. Vi anser emellertid att andelen Latinamerikafonder inte bör vara för stor.

-

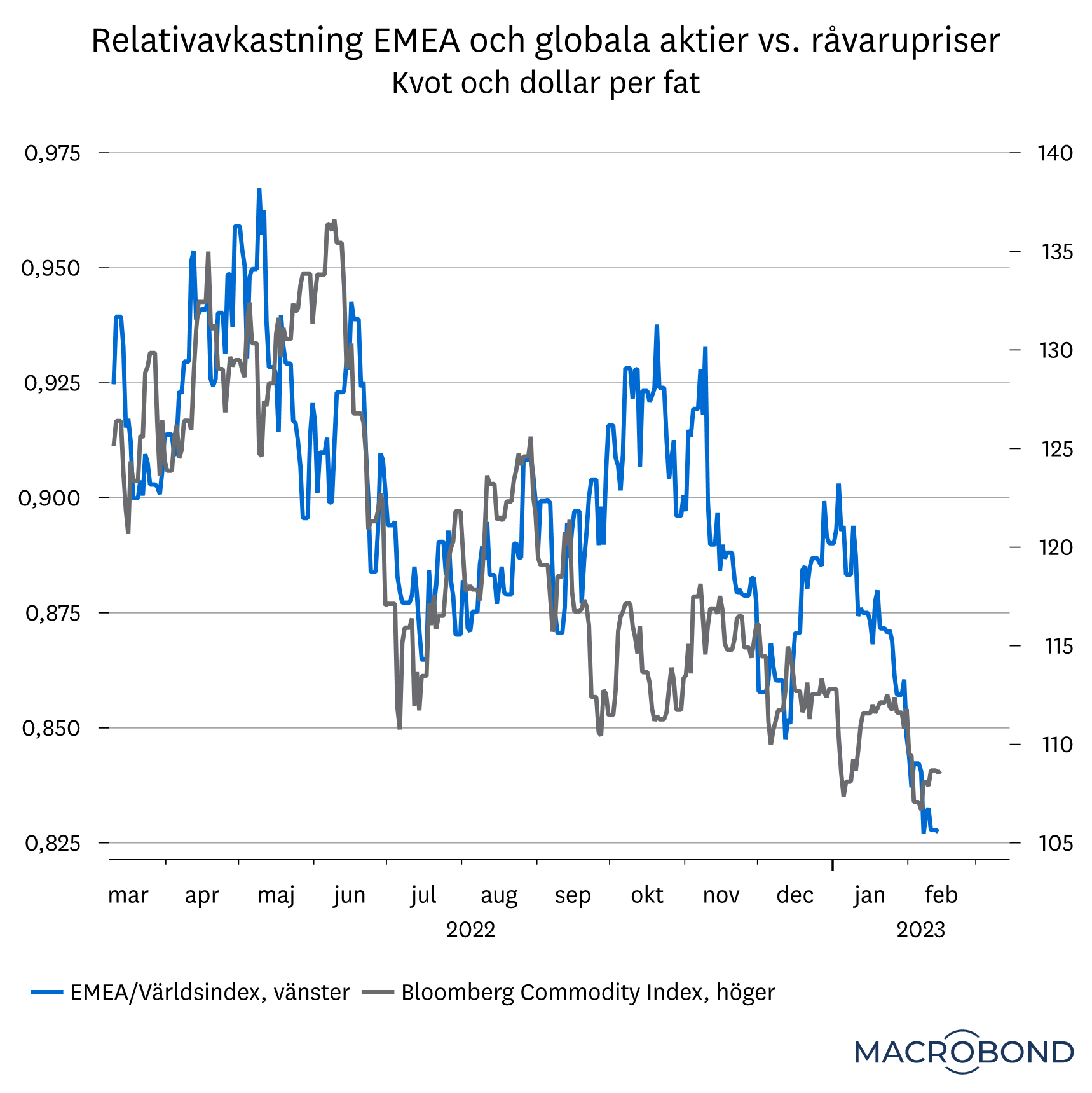

Sedan förra Placeringsutsikter har EMEA utvecklats näst sämst av de sju regionerna. Även om vi ser till perioden efter att Ryssland exkluderades ur EMEA-index, som var den 9 mars 2022, har regionen gått näst sämst i lokala valutor och allra sämst mätt i svenska kronor. En central anledning är nedgången för råvarupriser under andra halvåret i fjol.

Även om det är bank och finans som utgör den största delen av index så ger en investering i EMEA också fortsatt stor exponering mot råvarupriser – både direkt och indirekt. De största länderna i index är Saudiarabien, Sydafrika och Förenade Arabemiraten samt Qatar och Kuwait. Det politiska klimatet i dessa länder är förenat med hög risk.

Att kopplingen till råvarupriser är central för EMEA, märks i grafen nedan. Råvarupriser är i sin tur känsliga för förändringar i global efterfrågan i allmänhet och kinesisk i synnerhet. Med den försvagning i konjunkturen som ser ut att ligga framför oss, finns en förhöjd risk att priserna på inte minst metaller och olja fortsätter att sjunka i år, vilket då kan tynga avkastningen i EMEA. Mot det står Kinas återöppnande som kan leda till ökad efterfrågan på råvaror.

Viktigare än att sia kring utvecklingen för råvarupriser i år är att avgöra om ifall man vill ha den risk som EMEA är associerad med. Att Ryssland är exkluderat ur index är positivt, men även flera av de kvarvarande länderna är totalitära stater. Vår hållning är fortsatt att EMEA i första hand bör övervägas av den som vill ha exponering mot råvarupriser och som vill ha hög risk i sparandet.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.