Vad är rimlig förväntan på börsen?

Trots nedgångarna på börserna i år syns inte någon större försämring av ekonomin i vinstprognoserna. Vad det istället handlar om är att värderingarna har anpassats till högre räntor. Nervositeten på marknaderna är dock påtaglig. Utsikterna på medellång sikt hänger i hög grad på centralbankernas balansgång mellan inflation och konjunktur.

Svajig börsutveckling fortsätter

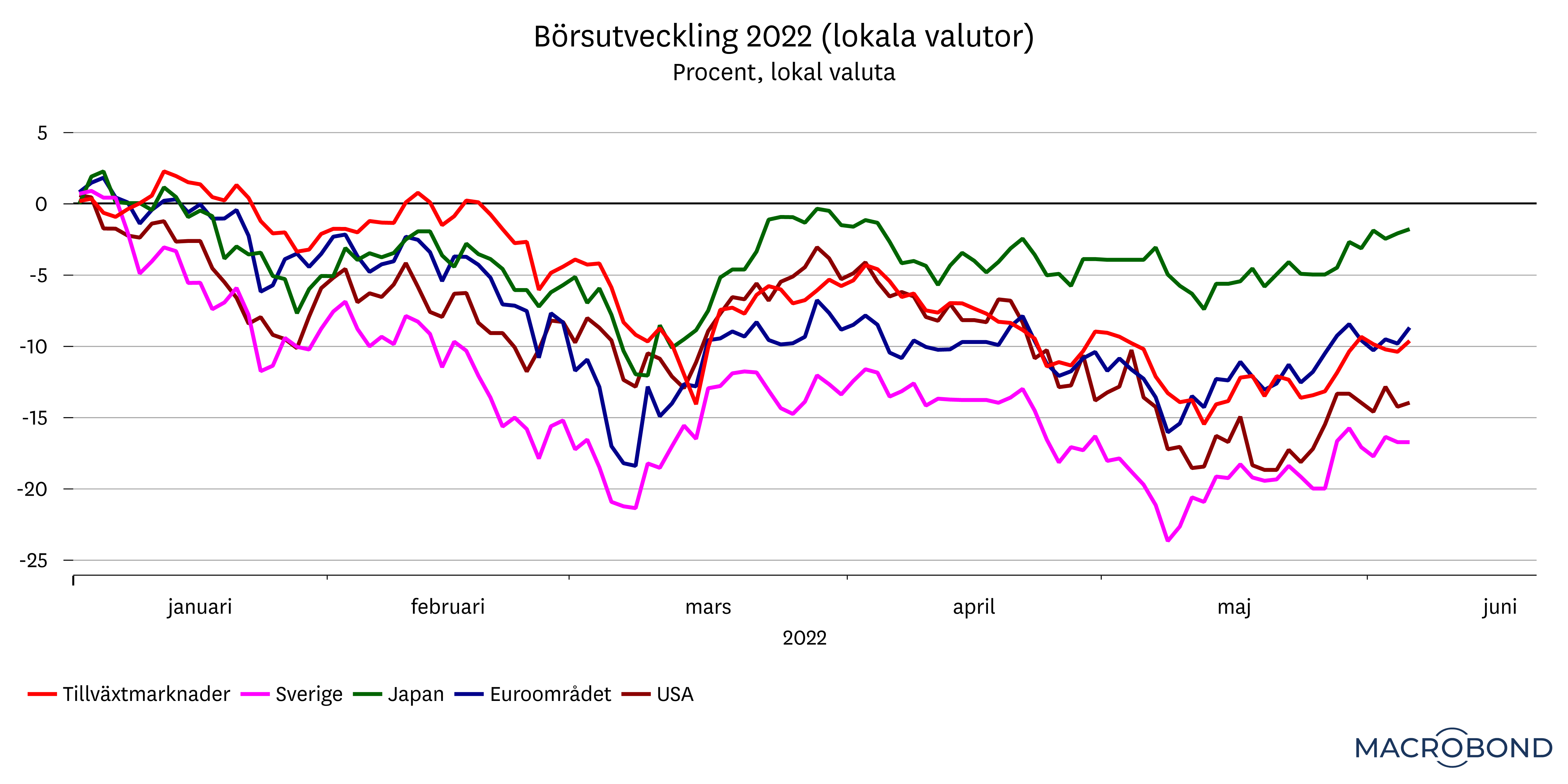

Den svängiga utvecklingen på världens börser fortsatte under maj. Under månaden kunde vi räkna till sex handelsdagar då ett globalt börsindex steg eller sjönk med 2 procent eller mer. Tack vare en stark slutspurt blev dock nedgången under månaden måttlig, men räknat sedan årsskiftet har börserna i genomsnitt gått ned omkring 10 procent. Att avgöra vilken förväntansbild som finns i aktiekurser är inte alltid enkelt. Vår bedömning är dock att nedgångarna hittills i år inte handlar om att börsen har börjat nosa på en lågkonjunktur. Tvärtom har prognoserna för bolagsvinsterna fortsatt att stiga. Det som har hänt i år är alltså att värderingarna har sjunkit. Sjunkande värderingar på aktier kan förvisso bero på försvagade utsikter, men vi vågar påstå att den främsta orsaken är den branta ränteuppgången sedan årsskiftet.

Vinster och BNP åt olika håll?

Vinster och BNP åt olika håll?

Det kan tyckas en aning paradoxalt att vinstprognoserna fortsätter att stiga samtidigt som konjunkturen svalnar av i år. Det gäller dock att komma ihåg att företagsvinster mäts i nominella termer, medan ekonomisk statistik justeras för inflation. Något förenklat kan man beskriva det som att bolagsvinster påverkas av hur mycket pengar som kunder spenderar på varor och tjänster, medan BNP påverkas av hur mycket varor och tjänster som konsumeras. Det finns alltså en viss logik i att prognoser för tillväxt och vinster inte går hand i hand för tillfället.

Det bör understrykas att prognoser ändras konstant, och vi är av åsikten att aktuella vinstprognoser kommer plana ut eller till och med revideras ned något framöver. Men de ger oss ändå en fingervisning av hur förväntansbilden på börsföretagen ser ut just nu.

Vad är rimlig förväntan på avkastning?

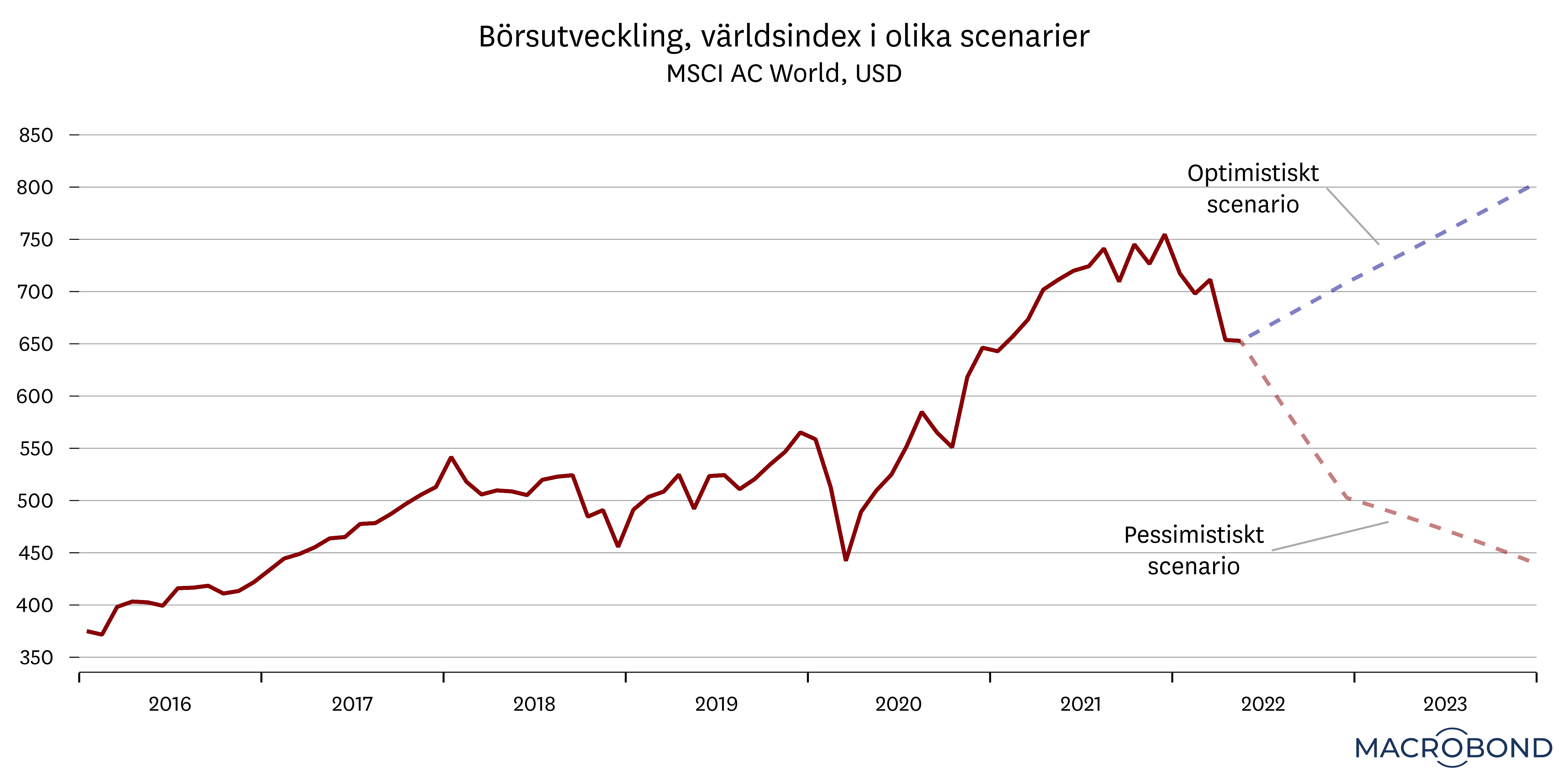

Ingen kan veta vad nästa steg för börsen kommer bli, men med antaganden för vinsttillväxt och värderingar kan vi räkna fram en teoretisk bild av vad som är rimligt att förvänta sig. I grafen nedan har vi skissat på två hypotetiska scenarier som sträcker sig till och med utgången av 2023.

I det optimistiska alternativet utgår vi ifrån att högkonjunkturen fortsätter och att aktuella konsensusprognoser för företagsvinsterna håller. Här lägger vi även in ett antagande om att värderingarna stiger svagt. Det ger oss en teoretisk, förväntad avkastning om +20 procent. Till den siffran behöver vi lägga utdelningar som höjer avkastningspotentialen till omkring 22–23 procent.

I det pessimistiska scenariot antar vi att ekonomin går in i lågkonjunktur nästa år. Vinsterna sjunker 25 procent och värderingarna minskar till liknande nivåer som nåddes våren 2020. Detta scenario är ganska tufft, men mildare än under finanskrisen. Vidare antar vi att påverkan på värderingar kommer i år och att de börjar stiga nästa år igen, medan vinstprognoserna sjunker gradvis i år och 2023. Det ger ett liknande mönster som tidigare nedgångar. I detta scenario får vi en teoretisk, förväntad börsutveckling på -30 procent från dagens nivåer. Även till dessa siffror behöver vi lägga utdelningar som mildrar nedgången med några procent.

Ovisshet bör hanteras med balans

Övningen ovan ger oss ett brett intervall. Det bör dock understrykas att det inte finns någon garanti för att börsen utvecklas inom detta intervall. Utvecklingen kan bli både bättre och sämre. Syftet är att visa på att ekonomins fortsatta utveckling kan ha mycket stor påverkan på vilken avkastning vi kan förvänta oss under de närmaste 1,5 åren. Som vi ser kan årets nedgångar hämtas hem snabbt om bara ekonomin får takta på, medan det kan finnas ganska betydande nedsida kvar om eller när ekonomin skulle gå in i recession.

Sanningen är att ingen kan veta hur ekonomin kommer utvecklas framöver. Som vi skriver i artikeln Konjunkturen tappar fart finns det tydliga recessionsrisker inför nästa år om räntorna fortsätter att höjas i snabb takt i år. Men att det finns risker innebär naturligtvis inte att de behöver materialiseras. Och även om ekonomin förr eller senare kommer att vika ner sig, behöver det inte innebära en lika hård påverkan på börsutvecklingen som i vårt pessimistiska scenario. Vi kan lika gärna tänka oss en mild recession där påverkan på börserna blir måttlig eller att ekonomierna mjuklandar och börsen inte sjunker alls.

Vad det handlar om är att vara införstådd med hur riskbilden förändras och att säkerställa att portföljen är rustad för olika vägar framåt. En balanserad portfölj ska inte ta allt för mycket stryk i ett dåligt scenario, men samtidigt kunna ge hygglig avkastning i ett positivt scenario. Nu är ett bra tillfälle att säkerställa att balansen är rätt.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.