Kommer Fed lyckas med balansgången?

Det främsta makroekonomiska temat just nu är tveklöst den omsvängning som har skett bland världens centralbanker. Den ganska avvaktande inställningen i slutet av förra året, har ersatts av en betydligt mer hökaktig hållning. I artikel "Räkna med att Riksbanken höjer räntan inom kort" beskriver vi utvecklingen i Sverige, men i ett globalt perspektiv är det läget i USA som är i störst fokus. En intensiv höjningscykel har inletts, och frågan nu är om Federal Reserve kommer lyckas med balansgången mellan att trycka tillbaka inflationen utan att skada konjunkturen för mycket.

Allt fokus på inflation

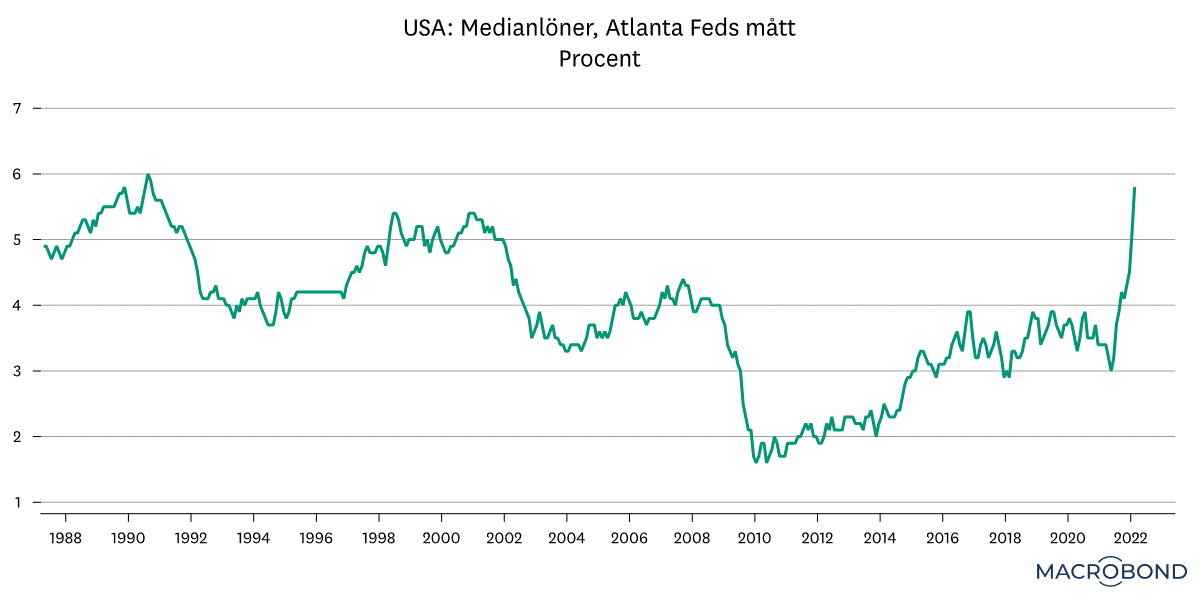

Bilden av den amerikanska inflationen har ändrats påtagligt under de senaste månaderna. Från att initialt drivas av faktorer som var av övergående karaktär, sker prisökningarna nu på bred front. Det som ytterligare stärker bilden av att inflationen kommer bli bestående är att lönerna i ekonomin ökar i snabbare takt än på mycket länge. Även om inflationstakten i USA förmodligen når den högsta nivån just nu och därefter sjunker tillbaka, så handlar det inte om en nedgång mot 2 procent. Den höga löneökningstakten gör att inflationstrycket kommer fortsätta att vara högt under överskådlig tid. Det är också mot bakgrund av det som centralbanken Fed har svängt om och nu planerar att höja räntan hela sju gånger i år.

Kommer det räcka?

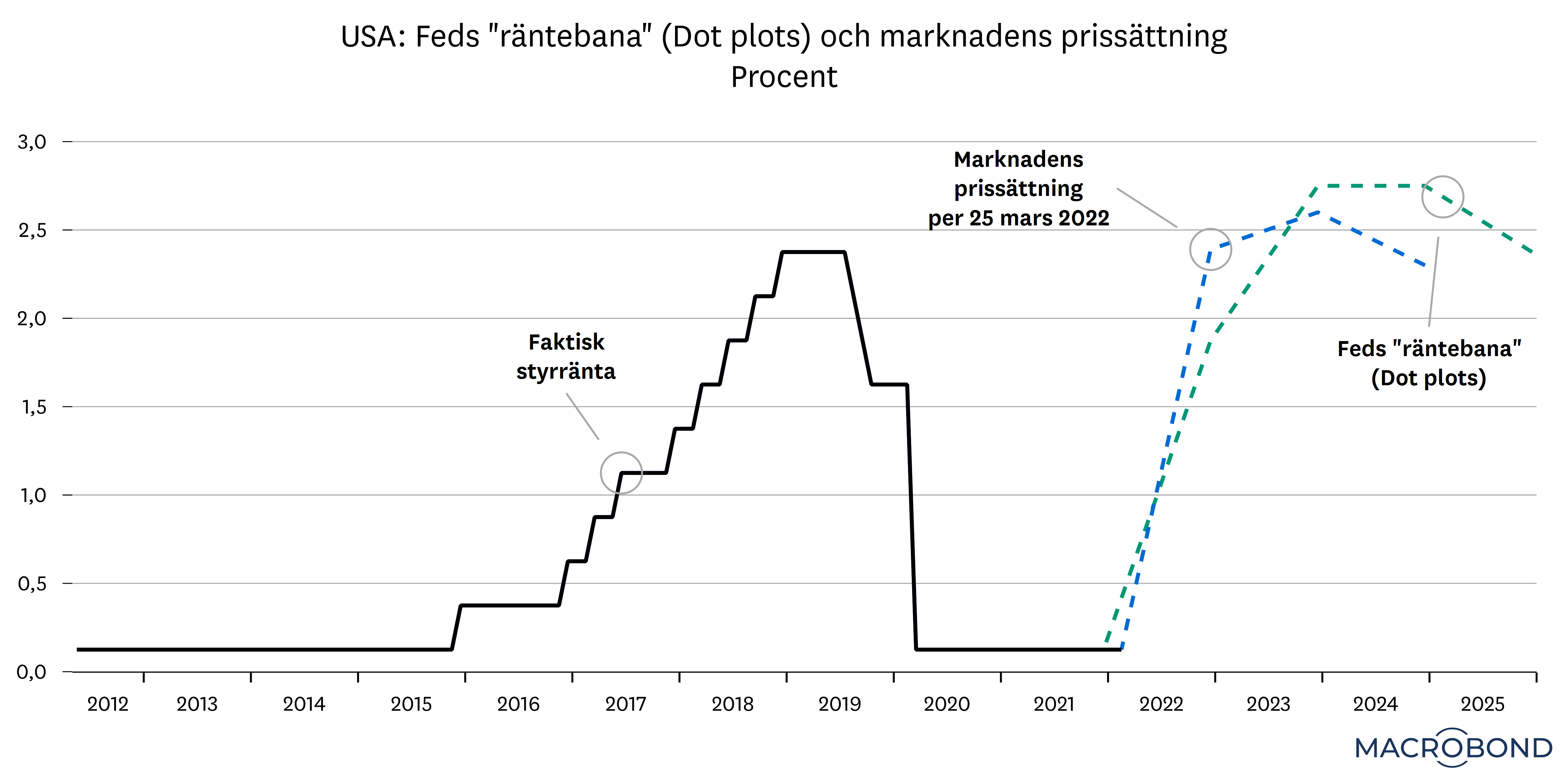

Trots att räntan alltså kommer höjas i snabb takt i år infinner sig ändå frågan om det kommer att räcka för att pressa tillbaka inflationen. Enligt Feds egna prognoser förväntas arbetslösheten sjunka ytterligare i år och sedan ligga kvar på den ännu lägre nivån i några år. Den arbetsmarknad som redan är ytterst ansträngd och som ger ett högt lönetryck, förväntas alltså bli ännu mer ansträngd. Dessutom gäller det att komma ihåg att penningpolitiken fortfarande är mycket expansiv; räntehöjningarna börjar ju trots allt från noll. Så trots att räntan kommer höjas sju gånger i år, så handlar det alltså om att Fed lättar på gasen – inte bromsar. Det är först när räntan kommer upp över den neutrala nivån – som varken stimulerar eller kyler av ekonomin – som penningpolitiken blir åtstramande och de facto börjar motverka inflationen. Exakt var gränsen – den neutrala räntan – går är det ingen som vet. Feds egna prognoser talar om en långsiktig ränta på omkring 2,5 procent. Det är inte orimligt att anta att det är däromkring som den neutrala räntan ligger. Och dit kommer Fed alltså först om tidigast 1 år.

Alltså: Trots hög inflation i utgångsläget ska arbetsmarknaden bli ännu mer ansträngd och det dröjer åtminstone något år innan penningpolitiken blir åtstramande – trots det ska inflationen sjunka tillbaka. Det är en ekvation som är svår att få ihop.

Varför gör de inte ännu mer?

Sju räntehöjningar på ett år är en mycket hög takt. Men om Fed verkligen var angelägen om att stoppa inflationen skulle man kunna argumentera för att räntan borde höjas ännu snabbare. Målet borde vara att nå den neutrala nivån så fort som möjligt. Så varför inte ännu mer resolut agerande från Fed-chefen Jerome Powell?

För det första bör det återigen betonas att ingen riktigt vet hur hög den neutrala räntan är. Den kan ju i själva verket vara väsentligt lägre än de nivåer vi beskriver ovan. Vidare är styrräntan inte det enda verktyget som Fed har till förfogande. Vid sidan av räntehöjningarna pågår arbetet med att minska storleken på värdepappersportföljen, vilket indirekt innebär att likviditet dras tillbaka från marknaderna, något som också har en hämmande effekt på inflationen. Dessutom har Fed – till skillnad från de flesta andra centralbanker – också ett mål för arbetsmarknaden. Vid sidan av prisstabilitet ska full sysselsättning värnas. En allt för aggressiv åtstramning skulle kunna äventyra det målet och i värsta fall riskera att tippa över ekonomin i recession – i synnerhet om den neutrala räntan visar sig vara lägre än skattningarna.

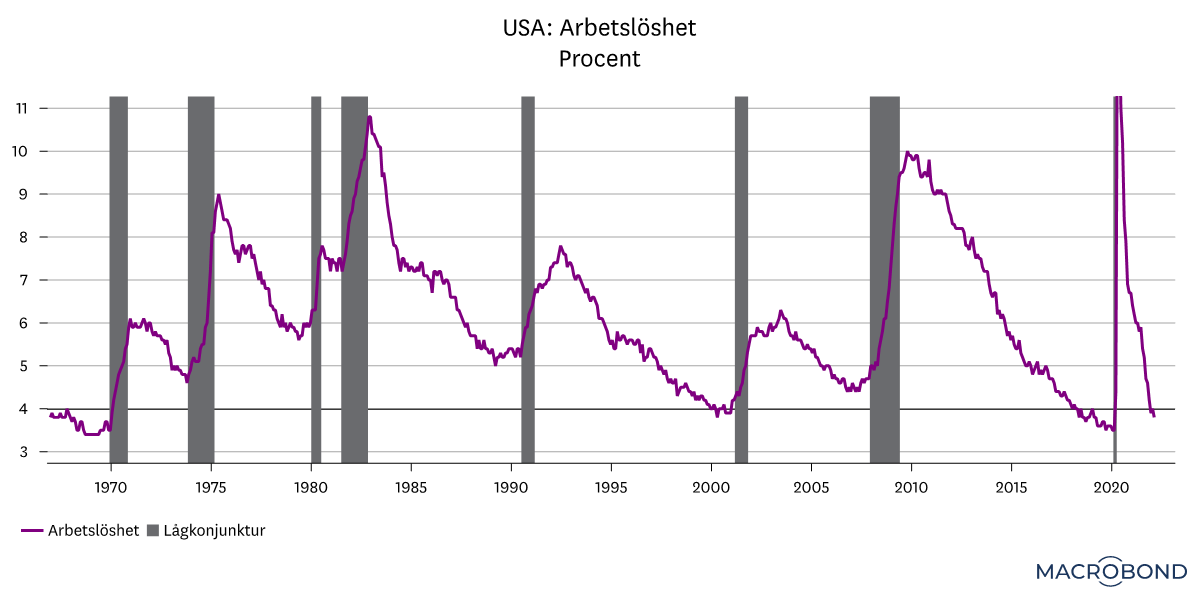

Långt gången konjunktur ökar riskerna

Nu kan det tyckas lite tidigt att börja fundera på lågkonjunktur – räntehöjningarna har ju precis börjat. Men om vi ser till arbetslösheten så är den på väg ner mot 3,5 procent i år. Det är ungefär så låg som den blir. Dessutom är det ytterst ovanligt att den amerikanska arbetslösheten parkerar på en låg nivå och sedan ligger kvar där. När väl arbetslösheten slutar sjunka, brukar den ganska snart därefter börja stiga, och då brukar det gå snabbt utför. Under förra cykeln tog det mindre än ett halvår för ekonomin att gå in i lågkonjunktur när arbetslösheten väl hade kommit ner till 3,5 procent. Tidigare om åren har konjunkturen vänt ned innan arbetslösheten ens kom ner till nuvarande nivåer.

Den mycket låga arbetslösheten indikerar alltså att konjunkturen är långt gången. Liknande signaler hittar vi på obligationsmarknaden där skillnaden mellan ”långa” och ”korta” räntor har krympt markant. Det är en indikator som följs noga av inte minst de finansiella marknaderna. Anledningen är att när korta räntor (i synnerhet tremånadersräntan) blir högre än långa räntor, brukar det följas av en lågkonjunktur efter något år.

Inflationen ska bekämpas – lagom hårt

Om man endast tittar på nivån på arbetslösheten och ränteskillnader på obligationsmarknaden, är det lätt att hamna i slutsatsen att högkonjunkturen börjar bli lite övermogen. Det innebär att Feds arbete blir svårare. Tidigare om åren har räntehöjningarna börjat tidigare i konjunkturcykeln – när arbetslösheten var högre och skillnaden mellan långa och korta räntor större. Dessutom kunde Fed gå försiktigt fram eftersom inflationsriskerna var betydligt mindre än de är idag.

Det kommer bli svårt att bekämpa inflationen fullt ut utan att riskera att skada konjunkturen för mycket. Samtidigt finns en medelväg, där inflationen bekämpas lagom mycket. I det scenariot tillåter centralbanken inflationen att falla tillbaka långsamt för att minska risken att konjunkturen knäcks. Det innebär att man accepterar att inflationen är förhöjd. Vår bedömning är att det är Jerome Powells strategi. Det är i vårt tycke rätt väg framåt, men det kräver att Powell har marknaderna med sig. För än så länge är de långsiktiga inflationsförväntningarna stabila. Marknadens bedömning är alltså att den höga inflationen idag inte kommer bestå på längre sikt. Skulle den bilden ändras, har Fed-chefen inte mycket till val – då måste åtstramningarna trappas upp. I det läget är risken stor att konjunkturen knäcks på kuppen. Men än så länge finns alltså möjlighet att gå fram i lagom takt.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.