Marknaderna med högst långsiktig potential

I Placeringsutsikter gör vi en bedömning av den långsiktiga avkastningspotentialen på världens sju aktiemarknader.

Vi har tre grundläggande antaganden:

- På lång sikt är det företagens vinsttillväxt som ska styra utveckling på aktiemarknaden

- Värderingsläget påverkar potentialen men ska ses i både absoluta och relativa termer

- Trender påverkar kursutvecklingen och håller ofta i sig längre än förväntat

Genom att utgå ifrån dessa tre kvantitativa faktorer – vinsttillväxt, värderingar och trend – kan vi bilda oss en bra uppfattning om den framtida potentialen på de sju olika aktiemarknaderna. Det ger dock inte hela bilden – vi behöver även lägga på en kvalitativ bedömning. Dels handlar det om att granska de tre faktorerna ovan var för sig för att se om något sticker ut. Är höga eller låga värderingar motiverade? Är vinsttillväxten uthållig eller finns något som talar för att den ska bli bättre eller sämre i framtiden? Det handlar även om att fånga upp andra faktorer som påverkar potentialen men som inte syns i de kvantitativa måtten. Till exempel kan nämnas politiska risker, var i konjunkturcykeln en marknad befinner sig, hur centralbanken väntas agera eller nya marknadsregleringar med potential att påverka vinster och börsutveckling.

Vår målsättning är att identifiera vilka marknader som har bäst långsiktig avkastningspotential utifrån rådande förutsättningar. Resultatet är en bedömning av vilka marknader vi anser bör ha över-, under- eller neutral vikt i en långsiktig portfölj. Våra rekommendationer sträcker sig över en konjunkturcykel, men kan komma att förändras kortsiktigt på grund av ändrade förutsättningar vad gäller såväl kvantitativa som kvalitativa faktorer.

Spara långsiktigt - tryggt och enkelt

Världens sju aktiemarknader

-

Den svenska börsen gick betydligt sämre än många andra aktiemarknader under andra halvan av fjolåret. Förstärkningen av kronan tyngde utvecklingen under sommaren, och under hösten oroades marknaden av den snabba inbromsningen på bostadsmarknaden, vilken om den fortsätter riskerar att få negativa effekter på tillväxten i svensk ekonomi genom minskat byggande och lägre konsumtion. Ovanpå den oro som redan fanns valde regeringen dessutom att gå vidare med det nya amorteringskravet från Finansinspektionen som träder i kraft 1 mars 2018, och som innebär att ett hushåll kan behöva amortera av upp till 3 procent av bostadslånet per år. Det slår framför allt mot hushåll i storstäderna som kan behöva lägga en väsentlig del av sin disponibla inkomst på ett sparande i bostaden.

Vid de två tidigare tillfällen då bostadsmarknaden hastigt bromsat in (hösten 2008 och hösten 2012) har den återhämtat sig direkt efter årsskiftet. Även den här gången talar det mesta för att priserna ska stabiliseras, även om det knappast kommer att bli något nytt prisrally uppåt. Konjunkturen är stark, styrräntan-0,5 procent och regeringen lägger 40 miljarder på att stimulera ekonomin under 2018, där majoriteten av de stimulanser som riktas mot hushållen går till grupper som kommer att spendera pengarna.

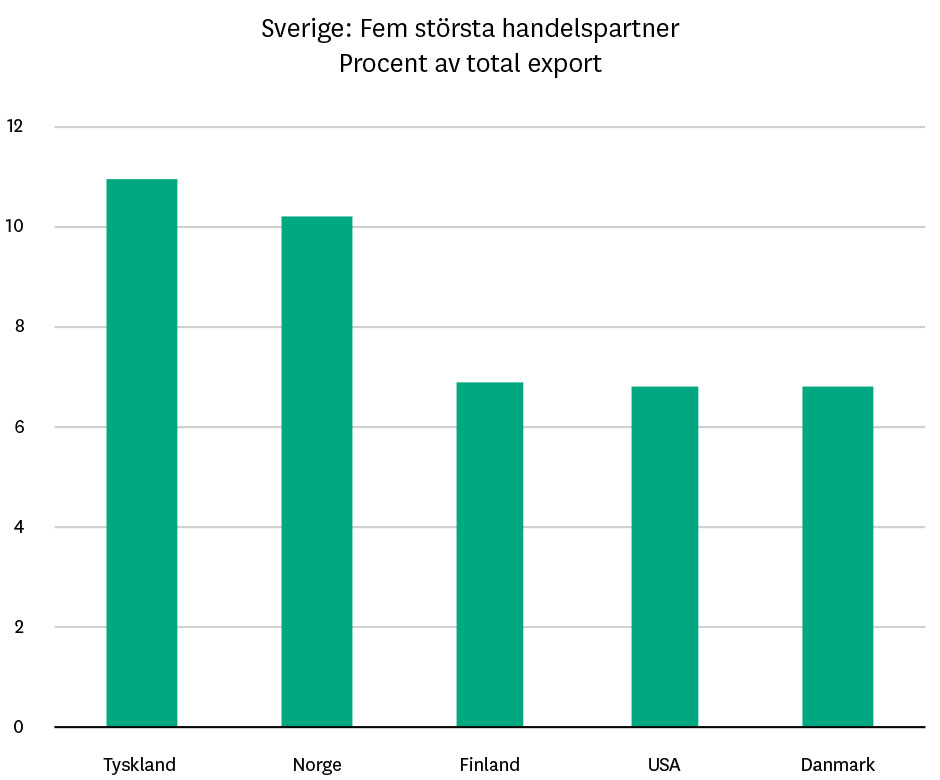

Riksbankens minusränta och regeringens expansiva finanspolitik stimulerar främst bolag som har Sverige som primärmarknad, men även exportbolagen befinner sig i ett fint läge tack vare uppsvinget i

den globala konjunkturen. Sverige är en liten, öppen ekonomi där ungefär hälften av BNP kommer från exporten. Av exporten går cirka 75 procent till Europa, och den stabilare europeiska konjunkturen är där förmer än välkommen.

den globala konjunkturen. Sverige är en liten, öppen ekonomi där ungefär hälften av BNP kommer från exporten. Av exporten går cirka 75 procent till Europa, och den stabilare europeiska konjunkturen är där förmer än välkommen.Både sett till värdering och tillväxt har Sverige en medelmåttig ranking i förhållande till de andra regionerna. Börsen är visserligen högre värderad än sitt historiska snitt, men den är inte så dyr som den amerikanska marknaden. I förra numret av Placeringsutsikter valde vi att långsiktigt övervikta svenska aktier. Även om vi fortfarande anser att förutsättningarna här och nu är goda, tycker vi att riskerna i form av stort omvärldsberoende i en tid då centralbankerna är på väg att börja trappa ner stimulanserna, samt riskerna kopplade till skuldsättning och den svenska bostadsmarknaden väger så pass tungt att vi väljer att ha en neutral syn på Sverige.

-

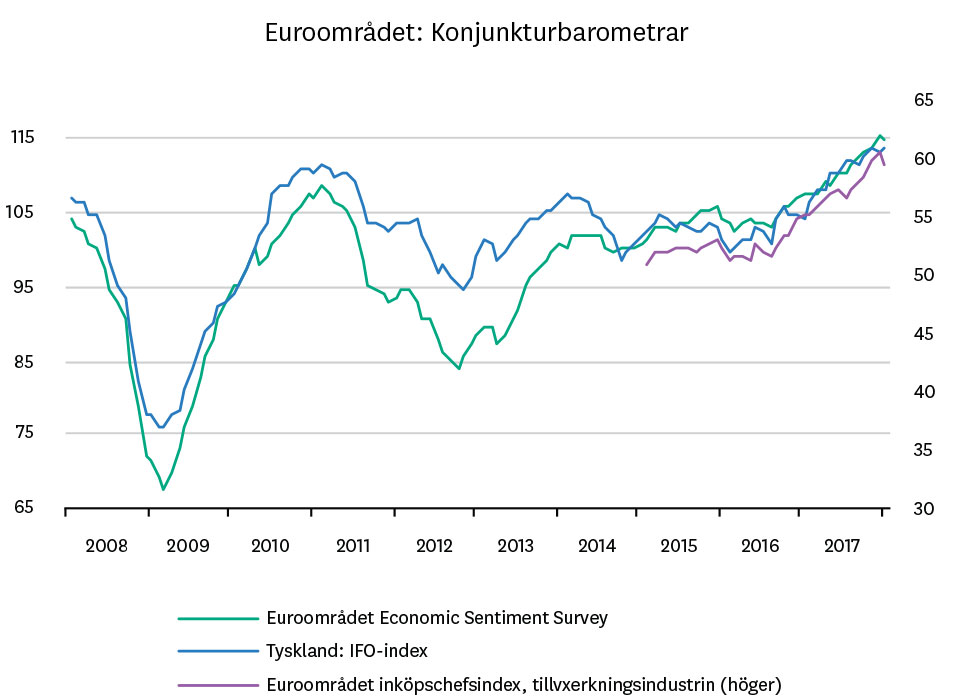

Den europeiska konjunkturen är hetare än på länge. Olika konjunkturbarometrar noteras i närheten av rekordnivåer och det tycks som att allt går den europeiska kontinentens väg just nu. Förutom att konjunkturen stärks så är den politiska oron som bortblåst. Även aktiemarknaden är stark och från ECB fortsätter stimulanserna att flöda om än i långsammare takt. Även om det som drog igång det europeiska maskineriet i hög grad var stigande omvärldsefterfrågan (och en svag euro) börjar nu den inhemska ekonomin stå på allt stadigare fötter.

Att det är just Europa som står i centrum för de positiva tongångarna har inte hört till vanligheterna det senaste decenniet. Normaltillståndet i denna region har snarare varit trög konjunktur, gott om ekonomiska och politiska orosmoln samt en aktiemarknad som hela tiden halkat efter i den globala uppgången. Nu är det är lätt att ryckas med i optimismen, men trots den ljusa fonden är vi långsiktigt neutrala till europeiska aktier.

En anledning är att regionen hamnar långt ned i rankingen till följd av att vinsttillväxten har varit relativt svag i gemensam valuta. Men vi ser även andra utmaningar för Europa på lite längre sikt. Vi oroar oss för att mycket av regionens underliggande problem med hög skuldsättning, låg potentiell tillväxt, utmaningar i den finansiella sektorn och den EU-skeptiska opinionen döljs av de för tillfället goda

tiderna. Våra rekommendationer i Placeringsutsikter grundar sig dock på långsiktiga bedömningar av förutsättningarna i respektive region. Det inrymmer även en framtida lågkonjunktur. Och när konjunkturen viker nedåt nästa gång befarar vi att Europa återigen hamnar bland de svarta fåren.

tiderna. Våra rekommendationer i Placeringsutsikter grundar sig dock på långsiktiga bedömningar av förutsättningarna i respektive region. Det inrymmer även en framtida lågkonjunktur. Och när konjunkturen viker nedåt nästa gång befarar vi att Europa återigen hamnar bland de svarta fåren.Utmaningarna på sikt ska dock ställas mot de för närvarande ljusa förutsättningarna. Så länge det globala uppsvinget håller i sig räknar vi med att den europeiska konjunkturen fortsätter att förbättras. Det bör också gynna den europeiska aktiemarknaden som åtminstone bör kunna utvecklas i linje med världsindex. Vår långsiktiga rekommendation är därför neutral.

-

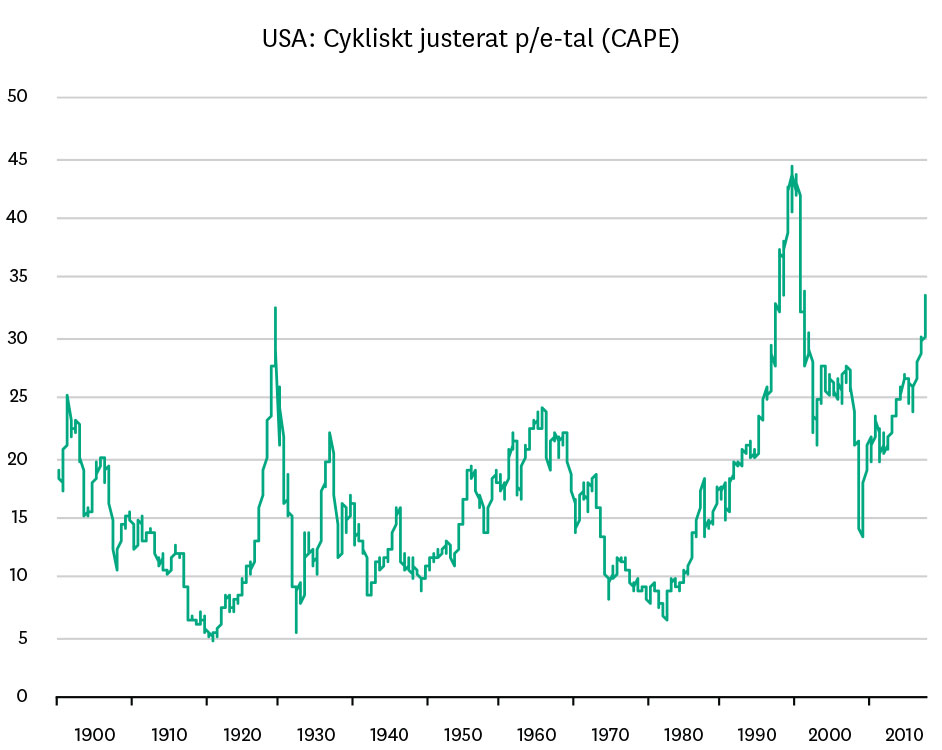

Den amerikanska aktiemarknaden steg drygt 20 procent förra året även om försvagningen av dollarn innebar att svenska sparare fick nöja sig med ungefär hälften av det. I år har dock New York-börserna åkt bergochdalbana och de stora indexen ligger på minus sedan årsskiftet. I höstas rekommenderade vi

undervikt i amerikanska aktier mot bakgrund av mycket höga aktievärderingar. I och med börsfrossan i början av året har värderingarna minskat, men trots den omfattande nedgången är det senaste årets avkastning på amerikanska aktier fortfarande hög. Än så länge är nedgången alltså att betrakta som en hälsosam korrektion. I skrivande stund är börshumöret fortfarande ostadigt och vi vet inte om det är över för den här gången eller om nedgången tar ny fart.

undervikt i amerikanska aktier mot bakgrund av mycket höga aktievärderingar. I och med börsfrossan i början av året har värderingarna minskat, men trots den omfattande nedgången är det senaste årets avkastning på amerikanska aktier fortfarande hög. Än så länge är nedgången alltså att betrakta som en hälsosam korrektion. I skrivande stund är börshumöret fortfarande ostadigt och vi vet inte om det är över för den här gången eller om nedgången tar ny fart.Hur ska man då se på förutsättningarna för USA-börserna? Jo, vi kan börja med att konstatera att det går bra för de amerikanska företagen. Vinsttillväxten är hög, och än högre kommer den att bli när skattesatsen sänks i år. Men så har vi den andra änden av ekvationen, som inte ser lika rolig ut. Som vi påpekat tidigare i den här rapporten är den amerikanska ekonomin och arbetsmarknaden ansträngd. Företagen får allt svårare att få tag på kvalificerad personal och kommer att behöva konkurrera om arbetskraften via högre löner. Ett flertal bolag har redan meddelat att timlönerna ska höjas i år och anger skattesänkningen som skäl för den gesten, men frågan är om de hade något val.

Högre lönekostnader, stigande inflation och räntor som kryper uppåt kommer att börja pressa företagens lönsamhet i år. Men kommer företagen att kunna skicka vidare kostnadsökningarna till konsumenterna i tillräckligt hög utsträckning i den sylvassa konkurrensen? Det är tveksamt.

Värderingen på amerikanska aktier är fortsatt hög även om de alltså har kommit ner i och med börsturbulensen i februari. Ser vi till cykliskt justerade värderingstal har amerikanska aktier bara varit så här dyra i slutspurten av IT-bubblan. Det innebär inte att nuvarande uppgång, som för övrigt blir den längsta i historien till hösten, är inne i en bubbla. Men det innebär att den förväntade avkastningen på medellång sikt är låg härifrån. Raset i februari tjänar dessutom som påminnelse om hur snabbt det kan gå när sentimentet skiftar. Vi väljer därför att undervikta amerikanska aktier.

-

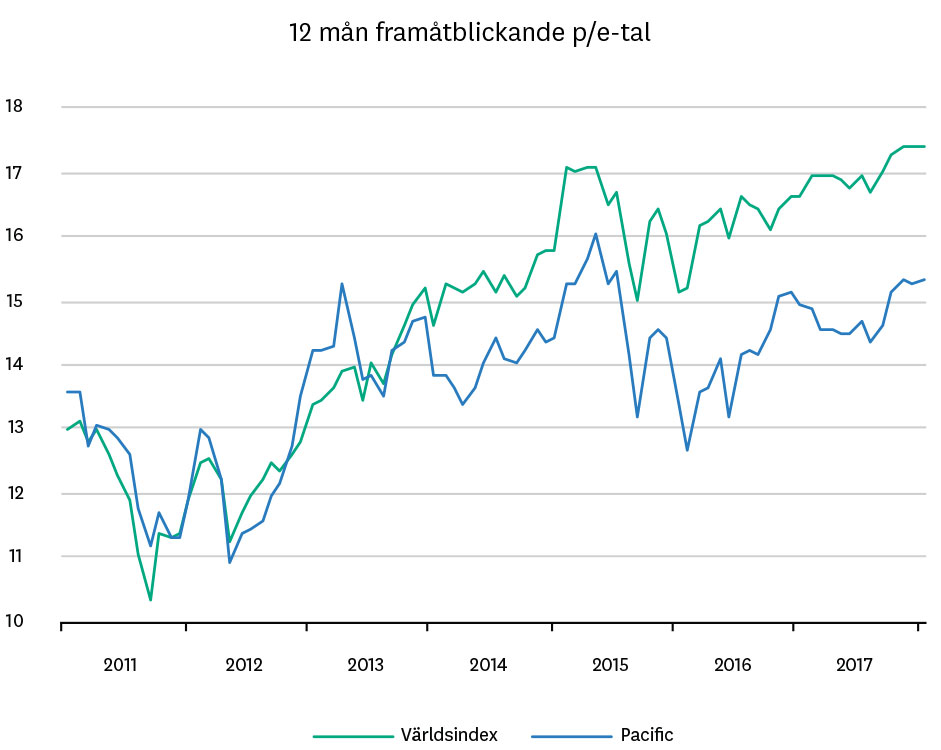

Ända sedan första utgåvan av Placeringsutsikter, i maj 2015, har vi rekommenderat övervikt i regionen Pacific, där den japanska aktiemarknaden är den största. Japan-börsen har sedan dess gett näst högst avkastning i svenska kronor av de sju marknader som vi följer. Trots det fortsätter värderingarna på japanska aktier – både i absoluta tal och relativt övriga aktiemarknader – att vara attraktiva. Totalt har värderingarna på aktier världen över ökat påtagligt sedan 2011, men den minsta värderingsökningen hittar vi i Japan. Det faktum att den japanska börsen har gått bra i flera års tid utan att värderingarna har skenat innebär att en stor del av avkastningen har kommit ifrån stigande vinster bland japanska företag. Det skiljer sig från hur det ser ut på många andra håll där en stor del av avkastningen istället har kommit från just stigande värderingar.

Vi ser inte anledning att ifrågasätta de japanska företagens möjligheter att fortsätta prestera hög vinsttillväxt. Ihållande förstärkning av den globala efterfrågan är en viktig drivkraft eftersom det fortsätter att stötta den japanska exportsektorn. Oron här handlar snarast om huruvida bolagen klarar att möta den höga efterfrågan. Inte sedan början av 1990-talet har produktionskapaciteten varit så ansträngd som nu, enligt den japanska Tankan-undersökningen. Det innebär en begränsning på kort sikt, men i takt med att företagens investeringar nu växer tvåsiffrigt kommer kapaciteten gradvis att byggas ut, vilket är positivt för tillväxt och produktivitet på litet längre sikt.

Det är inte bara efterfrågesidan som förbättras i Japan. Vi ser även hur arbetet med förbättrad

bolagsstyrning börjar ge resultat. Detta var den tredje ”pilen” i premiärminister Abes program för att lyfta den japanska ekonomin. Reformerna har tagit längre tid än vad många hade hoppats, men vi ser nu ett ökat fokus på lönsamhet och en mer aktieägarvänlig inriktning på företagens styrning. Dessa ansträngningar är oberoende av extern efterfrågan och valutakursrörelser, utan handlar mer om att lyfta fram värden som finns i bolagen.

bolagsstyrning börjar ge resultat. Detta var den tredje ”pilen” i premiärminister Abes program för att lyfta den japanska ekonomin. Reformerna har tagit längre tid än vad många hade hoppats, men vi ser nu ett ökat fokus på lönsamhet och en mer aktieägarvänlig inriktning på företagens styrning. Dessa ansträngningar är oberoende av extern efterfrågan och valutakursrörelser, utan handlar mer om att lyfta fram värden som finns i bolagen.Attraktiva värderingar, stark utveckling för bolagsvinsterna och en positiv trend gällande bolagsstyrning gör att vi även fortsättningsvis behåller vår övervikt i japanska aktier.

-

De asiatiska börserna hade ett starkt 2017. Totalt gick ett asiatiskt börsindex upp omkring 30 procent i svenska kronor. Även under de senaste fem åren har Asienbörserna gått starkt med en uppgång på knappa 100 procent i svenska kronor, jämfört med mer beskedliga 25 procent för tillväxtmarknadsindex exklusive Asien.

I höstas konstaterade vi att värderingarna på framför allt kinesiska IT-bolag såg ansträngda ut, vilket dämpade potentialen i dessa aktier. Den bilden kvarstår. Att investera i snäva kinesiska fonder med inriktning mot högt värderade sektorer är därför inte att föredra. Om vi däremot ser till den samlade asiatiska aktiemarknaden, så är värderingarna i genomsnitt betydligt mer sunda. Asiatiska aktier värderas i dagsläget endast marginellt högre än tillväxtmarknadsindex exklusive Asien. Detta trots att asiatiska aktier har utvecklats betydligt bättre än aktier på övriga tillväxtmarknader.

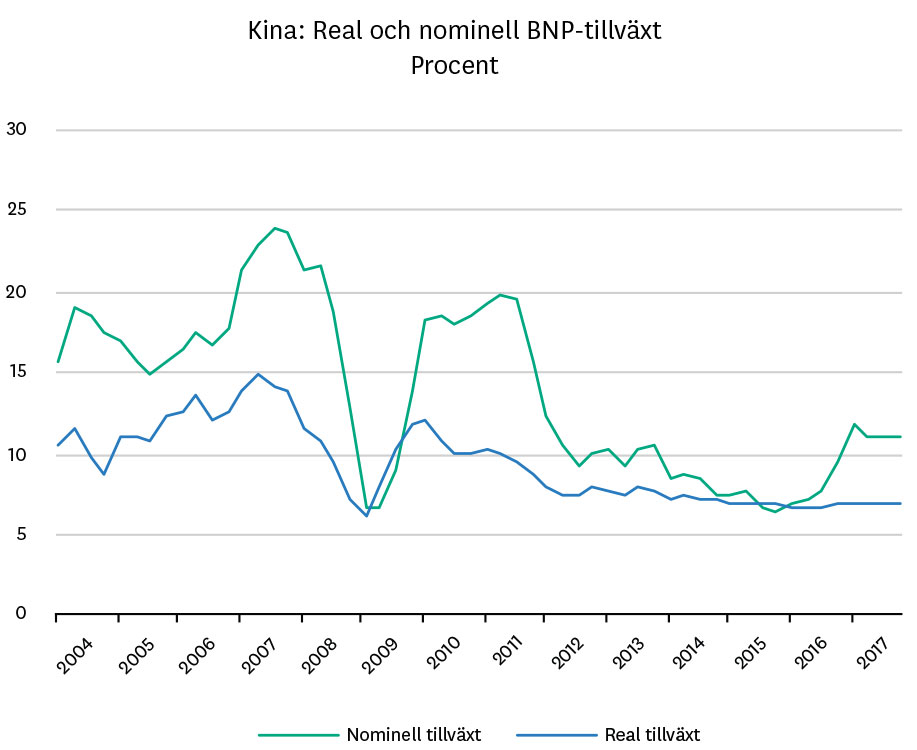

Asienbörserna domineras av Kina. Vi räknar med att den kinesiska tillväxten mattas av i år och att avmattningen fortsätter därefter. Det behöver dock inte vara negativt för kinesiska aktier. Det är framför allt ”dålig” tillväxt som försvinner och ger plats för den fortsatta ombalanseringen av den kinesiska ekonomin. Den kinesiska konsumtionen fortsätter att öka och blir en allt viktigare drivkraft för tillväxt. Tjänstesektorn utgör redan hälften av BNP och den andelen kommer att öka ytterligare. Vår bedömning är att det finns mer att vinna på en modern konsumtionsdriven tjänsteekonomi än att fortsätta förlita sig

på överinvesteringar och export av billiga varor, även om det innebär att BNP-tillväxten blir lägre. Och trots att BNP-tillväxten sjunker något i år, så fortsätter den nominella tillväxten att vara hög. Det är positivt för vinsterna i kinesiska börsföretag.

på överinvesteringar och export av billiga varor, även om det innebär att BNP-tillväxten blir lägre. Och trots att BNP-tillväxten sjunker något i år, så fortsätter den nominella tillväxten att vara hög. Det är positivt för vinsterna i kinesiska börsföretag.Asien fortsätter att vara vår långsiktiga favorit bland tillväxtmarknader. Potentialen är hög, värderingarna rimliga och de pågående ekonomiska trenderna talar till Asiens fördel. Vi behåller därför vår övervikt i Asien.

-

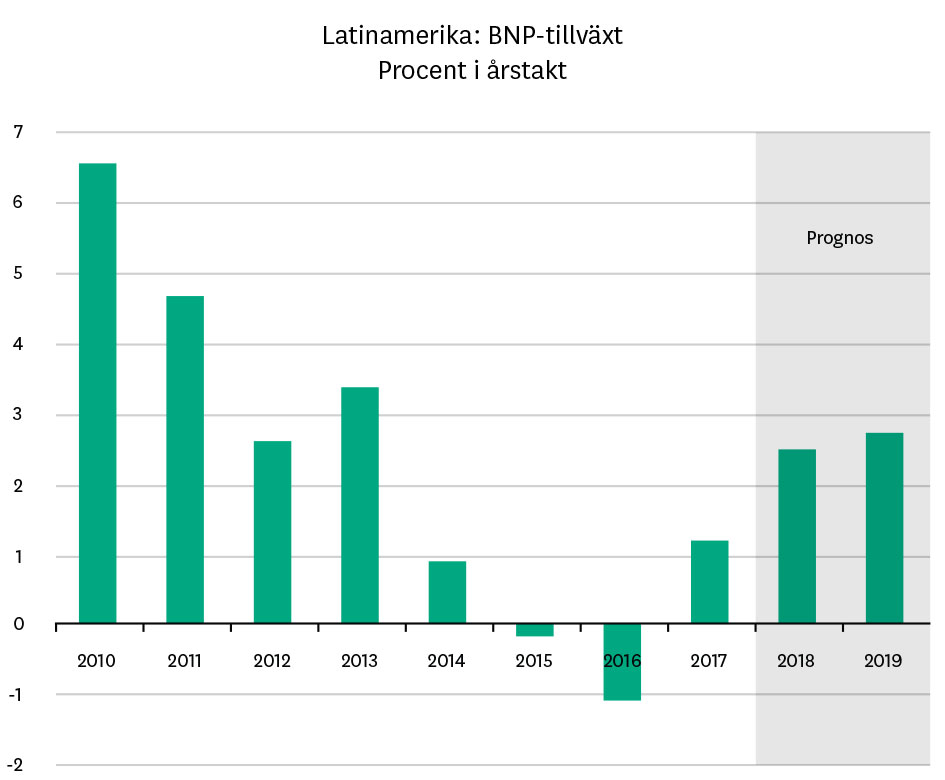

Under förra året tog sig Latinamerika och Brasilien ur en två år lång recession. I år är förutsättningarna goda för en accelerering av tillväxten, men det rör sig alltjämt om dämpade nivåer med historiska mått mätt. De latinamerikanska ekonomierna och i synnerhet Brasilien gynnas av både stigande råvarupriser och uppsvinget i den globala tillväxten. Försvagningen av den amerikanska dollarn är också positiv för Brasilien som har stora dollarskulder. Men det är inte bara utvecklingen i omvärlden som är gynnsam. Även den inhemska utvecklingen går åt rätt håll. Inflationstakten minskar stadigt, vilket har möjliggjort att räntan har kunnat sänkas från 14,25 procent ner till nuvarande 6,75 procent, vilket både stimulerar ekonomin och gynnar aktiemarknaden. Dessutom ökar företagens vinster i snabb takt, och den utvecklingen väntas hålla i sig.

Så länge det globala uppsvinget fortsätter, och särskilt om råvarupriserna hålls uppe och dollarn nere, är

utsikterna för den brasilianska och de latinamerikanska börserna goda. Latinamerika ser ut att bli den enda tillväxtmarknad där tillväxten accelererar i år, och det är kanske den region som gynnas allra mest av de pågående trenderna i världsekonomin. Det innebär att latinamerikanska aktier har potential att ge högre avkastning är ett globalt börsindex i närtid. Den som äger Brasilien- eller Latinamerikafonder och som är aktiv i sitt sparande kan därmed behålla dessa, men bör vara medveten om att risken är hög.

utsikterna för den brasilianska och de latinamerikanska börserna goda. Latinamerika ser ut att bli den enda tillväxtmarknad där tillväxten accelererar i år, och det är kanske den region som gynnas allra mest av de pågående trenderna i världsekonomin. Det innebär att latinamerikanska aktier har potential att ge högre avkastning är ett globalt börsindex i närtid. Den som äger Brasilien- eller Latinamerikafonder och som är aktiv i sitt sparande kan därmed behålla dessa, men bör vara medveten om att risken är hög.Den långsiktiga potentialen är inte nödvändigtvis lika ljus. Förstärkningen av global tillväxt kommer att ta slut så småningom, och när konjunkturen viker nedåt kommer råvarupriserna att följa med. Under perioder med ökad marknadsoro tenderar vi också att se att den amerikanska dollarn stärks, vilket är ytterligare en negativ faktor för regionen. En tredje riskfaktor är det faktum att centralbankerna i väst är på väg att växla upp nedtrappningen av stimulanserna, vilket vi räknar med sänker riskaptiten förr eller senare. Det borde drabba Latinamerika och andra högriskmarknader relativt sett hårdast.

Kombinationen av den positiva pågående utvecklingen i regionen och de långsiktiga utmaningarna, gör att vår sammanvägda bedömning är neutral vikt.

-

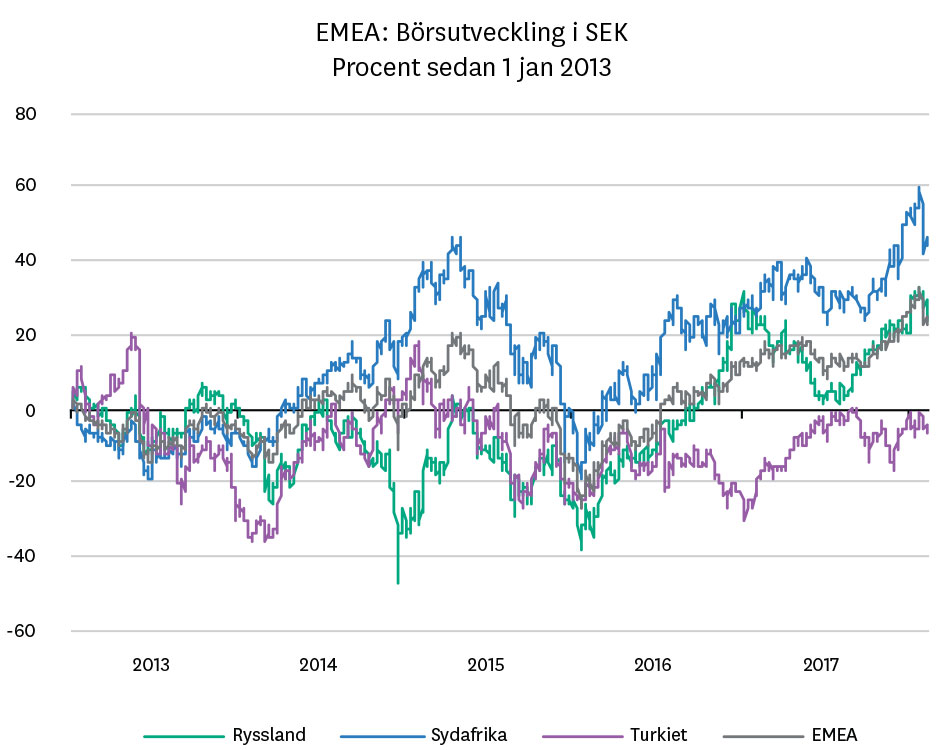

Börserna i EMEA-regionen har haft en brokig resa det senaste året. Totalt har indexet stigit omkring 10 procent i svenska kronor, vilket är sämre än snittet bland tillväxtmarknadsbörserna. Det är framför allt en svag utveckling för den ryska börsen som håller nere regionens avkastning, medan de sydafrikanska och turkiska aktiemarknaderna har gått bättre det senaste året.

Det politiska klimatet i regionen är svårt att bedöma, vilket innebär en ständigt förhöjd och svårförutsägbar risk. Ett färskt exempel på den politiska nyckfullheten i EMEA hittar vi i Sydafrika, som är det största landet i regionen. I december fick landets börs och valuta en vitamininjektion när Cyril Ramaphosa utsågs till regeringspartiet ANC:s nye ledare. Förhoppningarna bland investerare är att valet av Ramaphosa ska bana väg för ökad politisk stabilitet, korruptionsbekämpning och reformer som den tröga ekonomin är i behov av. Förhoppningarna kom dock initialt på skam när Zuma först vägrade avgå, men återvände igen i februari när avgången till slut blev av. Den sydafrikanska valutan, randen, handlas nu på den högsta nivån på omkring tre år. Men om presidentbytet kommer leda till verklig förändring eller om det handlar om kortsiktiga förhoppningar som sedermera grusas återstår att se.

Den osäkerhet som gäller Sydafrikas ekonomiska framtid går igen även bland de andra stora länderna i regionen; Ryssland och Turkiet. Den ryska börsen har visserligen återhämtat sig under hösten i och med uppgången i oljepriset, men förblir känslig för svängningar i både råvarupriser och politik.

På EMEAs pluskonto finns det faktum att tillväxtmarknader generellt gynnas av den starka världskonjunkturen och de högre råvarupriserna. Möjligheten finns också att de politiska och ekonomiska förutsättningarna faktiskt förbättras. Vi anser inte att EMEA ska utgöra någon stor andel av portföljen eftersom risken är hög, men vi ser ändå att det givet det globala uppsvinget i konjunkturen är värt att ha en neutral position i regionen.

På EMEAs pluskonto finns det faktum att tillväxtmarknader generellt gynnas av den starka världskonjunkturen och de högre råvarupriserna. Möjligheten finns också att de politiska och ekonomiska förutsättningarna faktiskt förbättras. Vi anser inte att EMEA ska utgöra någon stor andel av portföljen eftersom risken är hög, men vi ser ändå att det givet det globala uppsvinget i konjunkturen är värt att ha en neutral position i regionen.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.