Nya stimulanser – rätt medicin eller orosmoln?

Ökad osäkerhet och dämpad inflation har fått centralbankerna att öppna upp för nya stimulanser. Under gångna år har utsikter om nya stimulanser tolkats positivt av marknaderna, men är det likadant den här gången? Vi ser risk att aktiva centralbanker snarare riskerar förstärka oron.

Centralbankerna laddar om

Fortsatt trög konjunktur, lägre inflation och ökad oro på de finansiella marknaderna har fått centralbankerna att markera beredskap att agera på senare tid. I USA tolkades kommentarer från Fed-chefen Jerome Powell som att han öppnade dörren för en räntesänkning senare i år. Samtidigt har centralbankerna i både Kina och Japan försäkrat att det finns gott om utrymme att göra penningpolitiken mer expansiv om det skulle behövas. Att centralbankerna nu på nytt börjar signalera en benägenhet att öka stimulanserna tyder på att de inte ser svagheten som övergående. Det ger även en déjà vu till hur det har sett ut under gångna år.

Skillnad på stimulanser och stimulanser

Under åren efter finanskrisen har ständigt ökande stimu-lanser från världens centralbanker stöttat  marknaderna när konjunkturen har varit trög. Börserna reagerade positivt på Powells kommentarer i början av juni, och följden blev den bästa veckan för världens aktiemarknader hittills i år. Både Stockholmsbörsen och amerikanska börsindex tog igen halva nedgången från i maj.

marknaderna när konjunkturen har varit trög. Börserna reagerade positivt på Powells kommentarer i början av juni, och följden blev den bästa veckan för världens aktiemarknader hittills i år. Både Stockholmsbörsen och amerikanska börsindex tog igen halva nedgången från i maj.

Det finns dock skäl att ställa sig tveksam till ifall nya stimulanser kommer orka lyfta börsen varaktigt den här gången. Om anledningen till att centralbankerna gör penningpolitiken mer expansiv inte bedöms som tillräckligt allvarlig – t ex ifall målet är att stävja sjunkande inflationsförväntningar – kan stimulanser fungera som välkommet bränsle till börsen. Så har ofta varit fallet gångna år. Men om anledningen till räntesänkningar eller andra åtgärder är en reell oro för en annalkande lågkonjunktur – då kan det snarast tolkas som en bekräftelse på att läget är allvarligt och sänka riskaptiten.

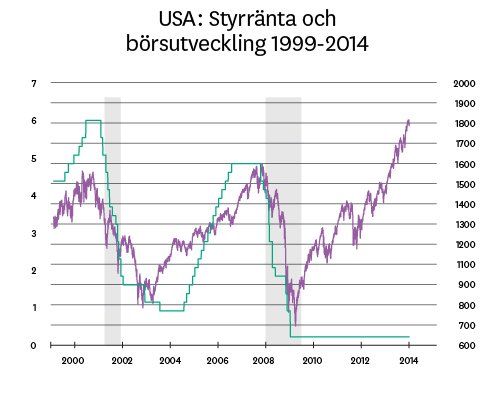

Om vi använder USA som exempel: När den amerikanska centralbanken lanserade sina tre program för kvantitativa lättnader efter finanskrisen, mottogs de med jubel av börsen. Under den perioden nådde Feds egen modell över sannolikheten för lågkonjunktur aldrig ens upp till 10 procent. I dags-läget indikerar samma modell omkring 30 procent sannolikhet för en lågkonjunktur inom 12 månader – en mycket hög siffra med historiska mått mätt. Att stimulera när risken för reces-sion var låg kunde, något förenklat, beskrivas som ”gratispengar”. Att börja sänka räntan nu är något helt annat.

Räntesänkning är en varningssignal

Nog för att det finns exempel på när Fed har sänkt räntan utan att en lågkonjunktur följde – senast på 1990-talet. Men ofta har räntesänkningarna sammanfallit med lågkonjunktur och börsnedgångar. Senast var inför finanskrisen. Den gången påbörjades räntesänkningarna i september 2007. Börsen reagerade initialt mycket positivt, men nådde sin topp bara ett par veckor senare och resten är, som det brukar heta, historia. Att börserna tog emot Powells kommentarer i början av juni i år med glädje behöver alltså inte betyda att utsikter om räntesänkningar senare i år är positivt för börsen på lite längre sikt.

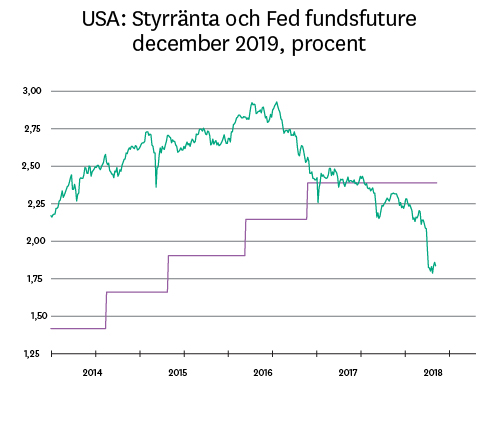

I dagsläget prisar räntemarknaden in hög sannolikhet för en räntesänkning i USA redan så tidigt som nästa månad. För hel-året tyder prissättningen på förväntningar om 2-3 sänkningar. Ur vårt perspektiv är det en varningssignal snarare än en positiv faktor. Att Powell inte avfärdar den spekulationen förstärker vår oro. Nästa räntebesked ifrån amerikanska centralbanken kommer den 19 juni, dagen efter det här marknadsbrevet publiceras. De signaler som sänds ut då kommer ha stor betydelse för utsikterna.

Ha rätt risk

Trots konjunkturavmattning, förhöjd politisk osäkerhet och de risker som vi beskriver ovan har börsen bjudit på fin avkastning i år. Ett globalt börsindex har stigit omkring 13 procent sedan årsskiftet och i svenska kronor handlar det om en avkastning på över 20 procent. Stockholmsbörsen har också gynnats av kronförsvagningen och stoltserar med en uppgång på omkring 18 procent. Men som vi konstaterade i förra månadens marknadsbrev så bör vi även beakta förra årets nedgångar. Om vi backar bandet ser vi att snittet av världens börser fortfarande befinner sig kring samma nivåer som förra hösten eller början av förra året. Börsuppgången i år innebär därför inte nödvändigtvis att läget är ansträngt. Vår bedömning är trots det att riskerna har ökat på senare tid, och utsikter om räntesänkningar i USA bekräftar vår syn att vi befinner oss i den senare delen av konjunkturcykeln. Det motiverar särskilt fokus på risknivån i portföljen.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.