Börsoron fortsätter när Fed håller stadig kurs

Efter breda nedgångar under september bjöd aktiemarknaden på ett återhämtningsrally under oktober. Stockholmsbörsens breda index steg omkring 6,5 procent under månaden och ett globalt börsindex klättrade nästan lika mycket. November har dock börjat skakigt, och frågan är om vi kan nå en varaktig vändning på börsen innan vi får en varaktig omläggning av penningpolitiken.

På jakt efter en "pivot"

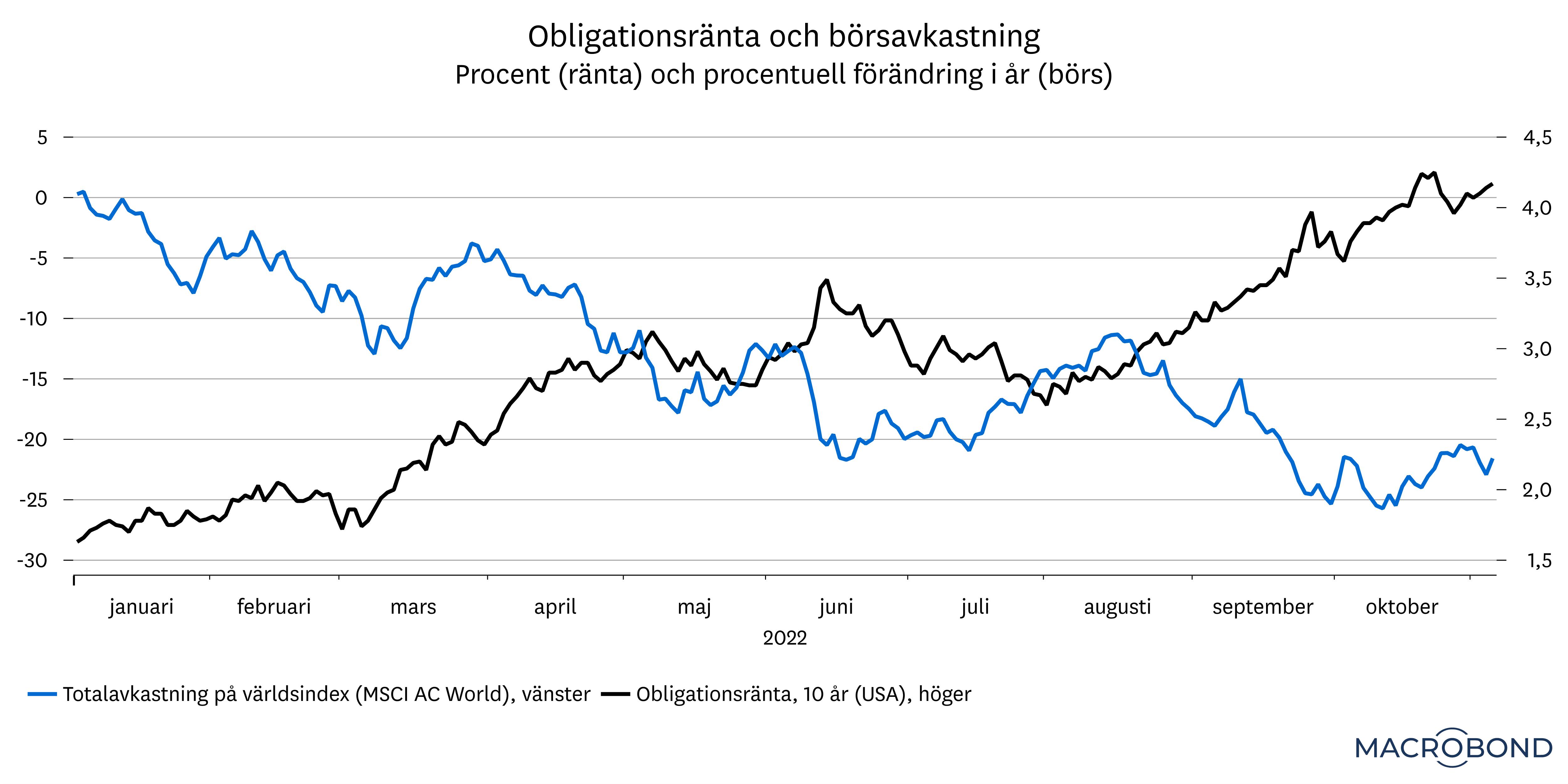

Aktiemarknaden har kastats mellan hopp och förtvivlan ända sedan i januari. I hög grad har börsens humörskiften präglats av ränterörelser och förväntningar på penningpolitiken – särskilt den amerikanska.

Det som marknaden söker efter är en så kallad pivot ifrån den amerikanska centralbanken. Med pivot menas här en förändring i penningpolitiken i mjukare riktning, det vill säga att Federal Reserve (Fed) lättar på bromspedalen en aning.

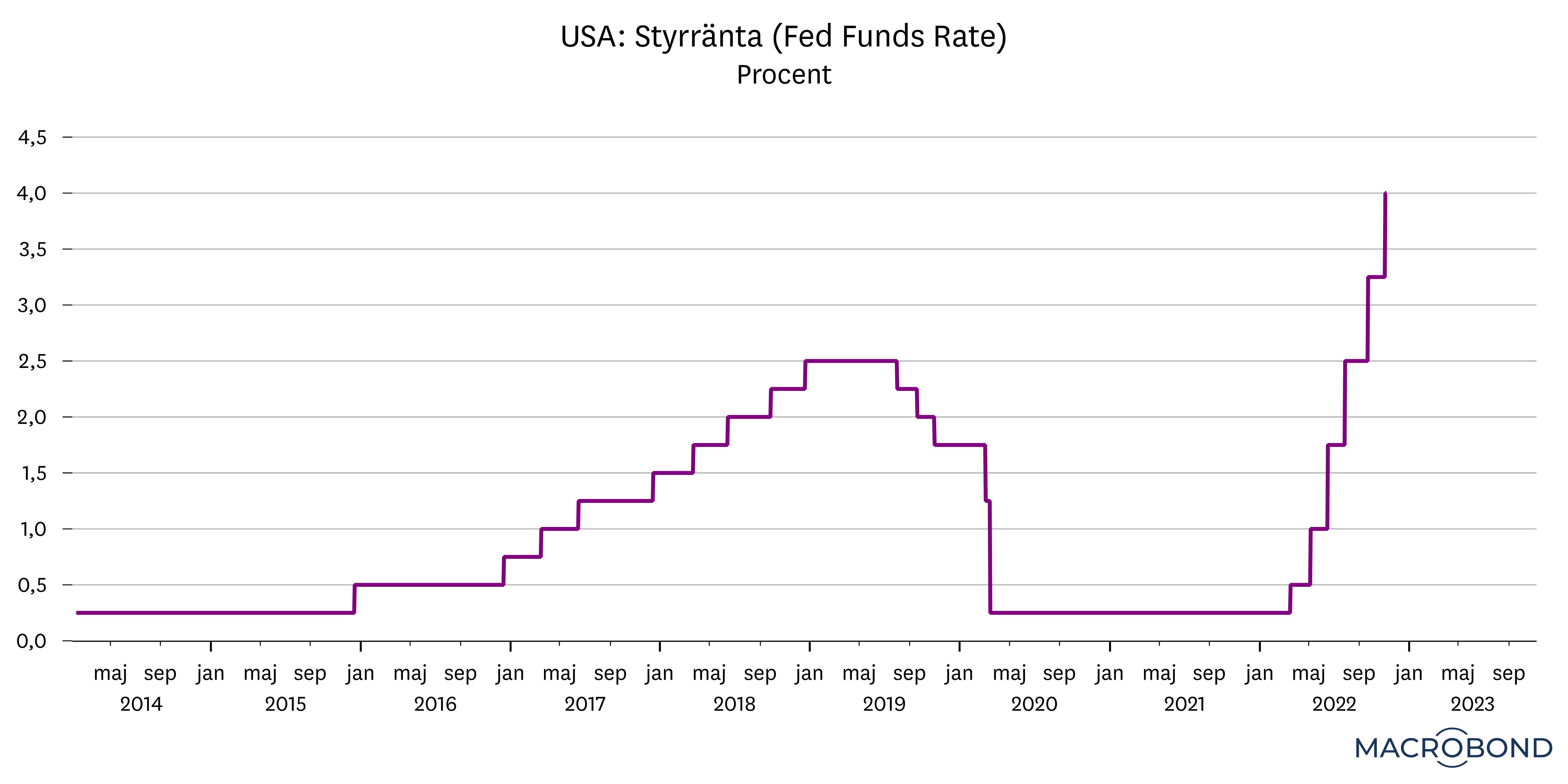

När väl Fed-chefen Jerome Powell klev upp på podiet efter det senaste räntebeskedet levererade han en besvikelse. Förvisso ser det nu ut som att storleken på räntehöjningarna kommer bli mindre framöver. Istället för att höja med 0,75 procentenheter åt gången kommer Fed sannolikt att nöja sig med 0,50 procentenheter nästa gång. Men samtidigt var budskapet att den slutliga nivån på räntan, som kommer nås när höjningarna avslutas, bedöms vara högre nu än tidigare trott. Mindre höjningar, men till en högre nivå alltså.

Varför så stort fokus på en pivot?

Marknadens fixering vid en omsvängning i penningpolitiken kan framstå som en aning avskalad om vi beaktar alla andra risker som cirkulerar i ekonomin. Men det finns en stor portion logik i denna fixering.

En vanlig förväntansbild är att det är först när centralbankerna slutar höja styrräntorna som obligationsräntorna med längre löptider kan börja sjunka igen. Börsnedgångarna i år beror till stor del på snabbt stigande obligationsräntor. När dessa vänder ned igen förväntas det leda till en omvärdering av aktier, med stigande kurser som följd.

Eftersom börsen knappast kan räkna med fortsatt stöd från högre företagsvinster framöver, blir lägre räntor det enda som kan få fart på aktiemarknaden, alternativt mildra de negativa följderna av den förväntade lågkonjunkturen som ligger framför oss.

Att de finansiella marknaderna är mer inriktade på en omsvängning i penningpolitiken än en förbättring i konjunkturen, märks på hur de reagerar på ekonomisk statistik. Under hösten har fenomenet ”bad data is good data” präglat marknadsutvecklingen.

Svag statistik tas emot med jubel eftersom det ökar sannolikheten för en omläggning av penningpolitiken. Lägre räntor står alltså högre i kurs än starkare konjunktur. Kanske för att marknaden ser det som oundvikligt att konjunkturen ändå kommer att försvagas framöver.

Vi är inte där än

De finansiella marknaderna har som bekant en enastående förmåga att ligga steget före utvecklingen i den reala ekonomin. Men ibland springer de lite för långt före och då hamnar de ibland snett.

I somras steg förväntningarna på att Fed-chefen Jerome Powell skulle trappa ned på höjningstakten, vilket ledde till att obligationsräntorna föll och aktiemarknaden steg rejält. De förhoppningarna grusades dock under sensommaren. I oktober vaknade de till liv på nytt, men visade sig vara överilade också den här gången.

Den bistra sanningen är att inflationen fortfarande är för hög för att Federal Reserve ska kunna mjukna. Likaså är den faktiska aktiviteten i ekonomin för stark för att inflationstrycket ska kunna lätta på ett varaktigt sätt.

En vändning i penningpolitiken kommer att komma, men vi är inte där än. Fed-chefen är mer oroad för att göra för lite – och på så sätt låta inflationen bita sig fast djupare i ekonomin – än att hålla på för länge och göra för mycket. På kort sikt innebär det en risk för att osäkerheten på marknaderna fortsätter. För att stötta utsikterna på längre sikt behöver dock bekämpning av inflationen ha högsta prioritet nu.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.