USA: Stigande inflation, sjunkande räntor

Inflationstakten i den amerikanska ekonomin fortsätter att öka och i maj uppgick den till nästan 5 procent. Trots det har obligationsräntorna gått ner. Att räntorna sjunker samtidigt som inflationen stiger – till den högsta nivån på decennier dessutom – är motsägelsefullt. Den centrala frågan är varför räntorna sjunker – det är det som avgör om vi ska tolka räntenedgången som stöttande för marknader och konjunktur eller illavarslande.

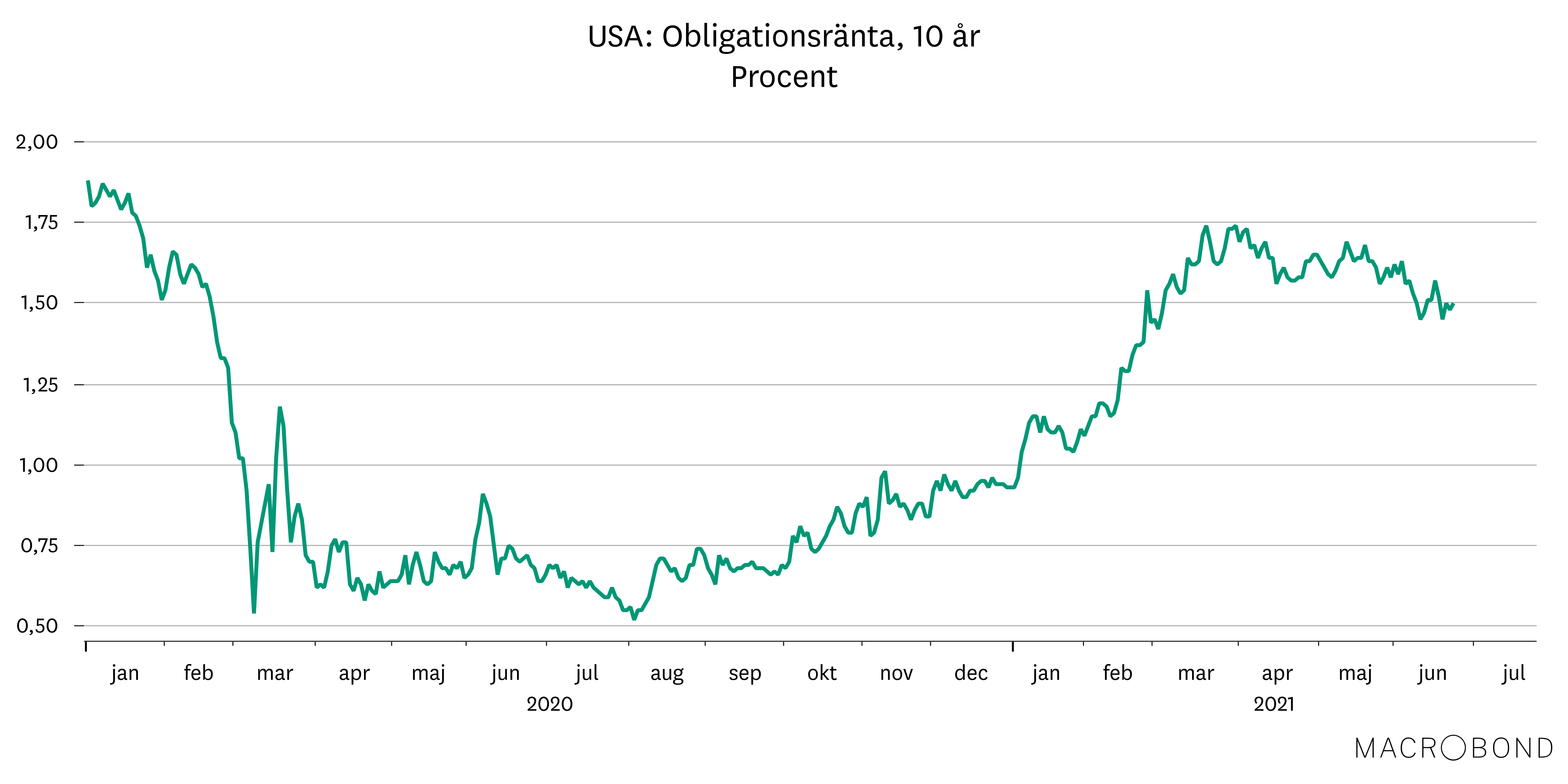

Ett centralt tema på marknaderna i år har varit oro för stigande inflation. Det handlar inte bara om att inflationen blir hög i år, utan om att den skulle riskera att fastna på en nivå som ligger över centralbankens bekvämlighetszon och därmed pressa fram räntehöjningar och minskade stimulanser. Stigande inflationsförväntningar drev upp obligationsräntorna i våras, men i månadsskiftet mars-april toppade långräntorna. Sedan dess har de successivt rört sig nedåt. Detta samtidigt som faktiska inflationsutfall har varit högre än förväntat och dessutom de högsta nivåerna sedan 1990-talet.

Inflationsoron – som bortblåst?

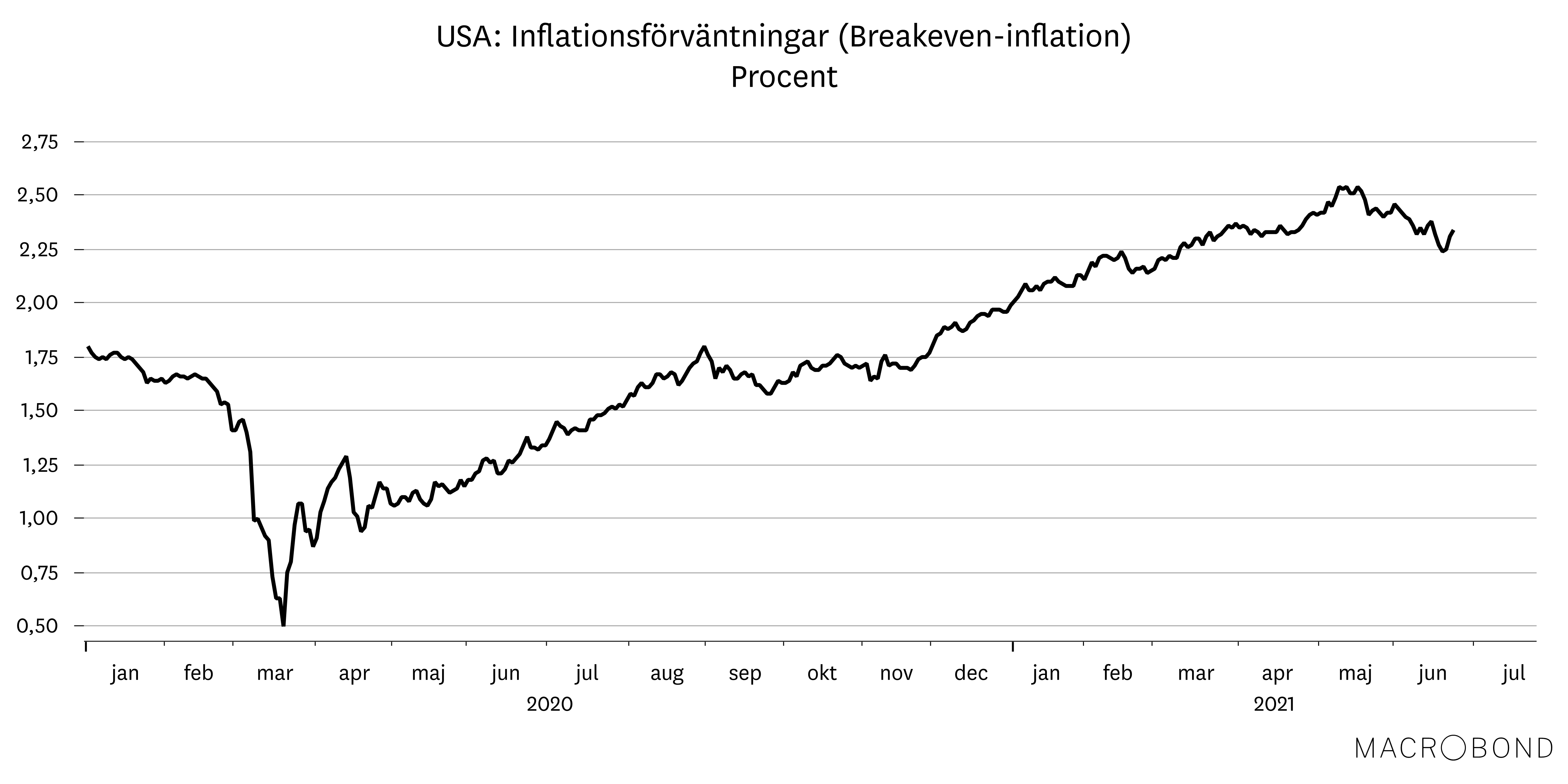

Räntemarknaden fungerar på många sätt som en spegel av den förväntade inflationsutvecklingen i ekonomin. En första tolkning av nedgången för obligationsräntor är därför att marknadens oro för varaktigt hög inflation har minskat. Den tesen stärks av det faktum att den del av obligationsräntan som kan betraktas som marknadens inflationsförväntningar, den så kallade breakeven-inflationen, har minskat stadigt. Det kan bero på att marknaden i allt större utsträckning nu bedömer att merparten av den uppgång i inflation som vi har sett under våren beror på just tillfälliga faktorer som klingar av i slutet av det här året. En annan tolkning är att marknaden fortfarande ser risk för ett bestående förhöjt inflationstryck, men att amerikanska centralbanken, Fed, inte kommer tillåta inflationen att dra iväg. Det resonemanget rimmar med att inflationsförväntningarna minskade ytterligare efter att Fed nyligen meddelade att styrräntan förväntas börja höjas 2023, istället för 2024 som var den tidigare prognosen.

Obalans i utbud och efterfrågan

En ändrad syn på inflationsutsikterna är sannolikt inte den enda förklaringen till räntenedgången. Under våren har utbudet av nya obligationer från den amerikanska staten varit lågt. Samtidigt har centralbankens program med stödköp av obligationer fortsatt i oförminskad styrka. Det har skapat en obalans mellan utbud av nya obligationer och efterfrågan från centralbanken som sannolikt också har bidragit till räntenedgången. Denna förklaring är mer besvärlig eftersom den inte behöver ge några signaler om hur förväntningarna på inflationen har förändrats. Vi kan inte veta hur stor roll denna obalans har spelat, men om det är den dominerande förklaringen, så kan räntorna ha gått ner utan att synen på inflationen har förändrats nämnvärt.

Orosmolnet: Ökad risk för tvär inbromsning

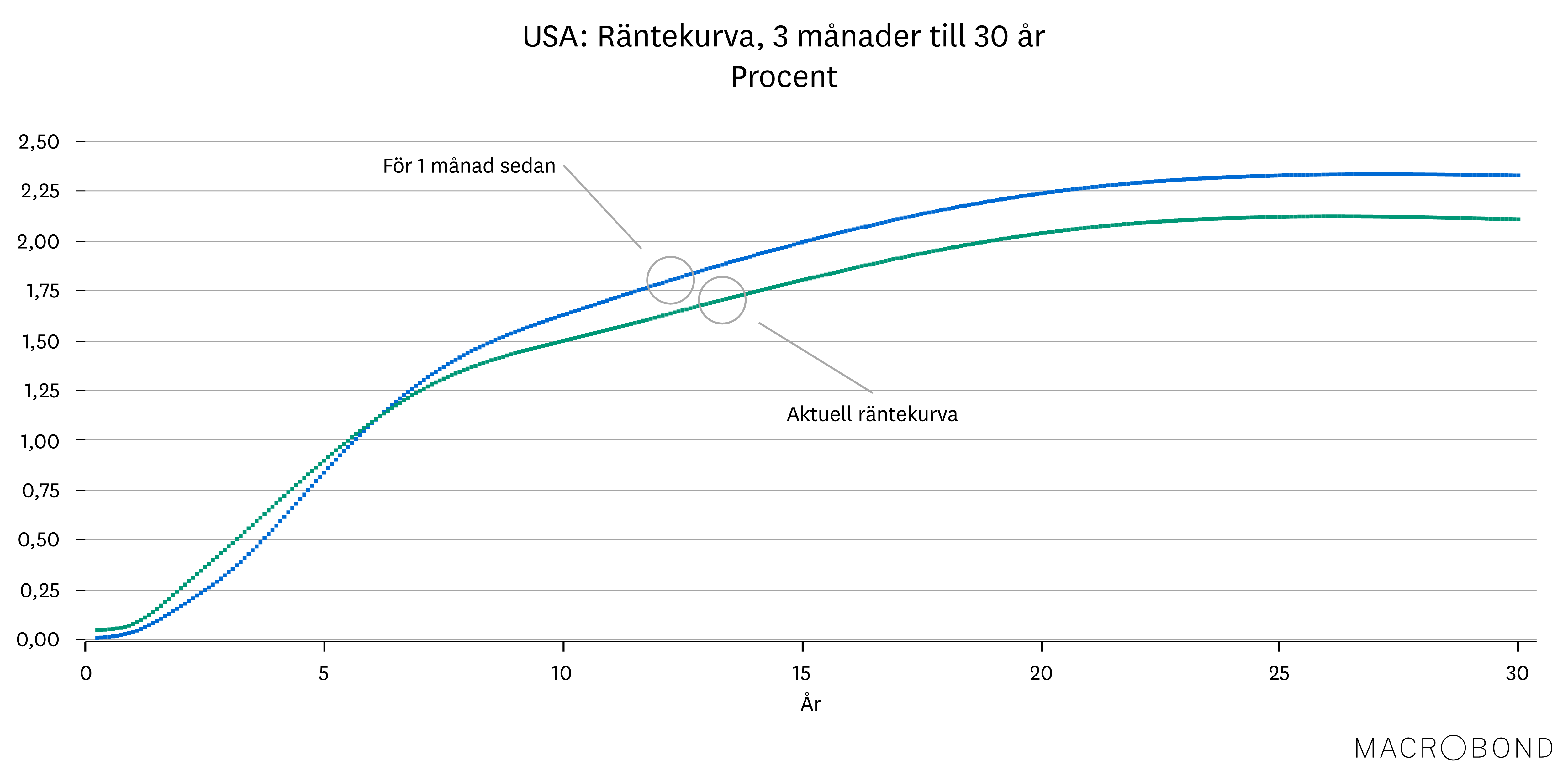

En tredje förklaring som kan ha påverkat är ifall räntenedgången beror på försämrade ekonomiska utsikter. Det skulle i så fall bygga på att marknaden räknar med en tvär inbromsning i ekonomin efter att effekterna av alla stimulanser klingar av. Det kan tyckas en aning prematurt att tänka i de banorna redan nu. Men om vi betänker att de finansiella marknaderna är framåtblickande och att tillväxtrekylen sker nu, så är det inte helt långsökt. Möjligen får också de pessimistiska funderingarna näring av att den makroekonomiska statistiken på sistone har varit mer ”okej” än ”stark” <läs mer här>. Även det faktum att det är räntor med lång löptid som har gått ner, medan de med kortare löptid har hållit emot eller till och med har stigit ger vissa orosvibbar. Följden är att räntekurvan får en flackare lutning som vi ser i grafen nedan. Just lutningen på räntekurvan är en klassisk finansiell indikator på läget i konjunkturen.

Två ”bra” och ett hot

Det är svårt, för att inte säga omöjligt, att veta vilken av ovanstående förklaringar som spelar störst roll. Däremot skiljer de sig åt såtillvida att de två första – minskad inflationsoro och obalans i utbud och efterfrågan av obligationer – är positiva för börsen. I sådant fall har räntan sjunkit av ”bra” orsaker och kan stötta aktiemarknaden. Den sistnämna förklaringen – oro för tvär inbromsning – skulle däremot vara ett hot mot aktier. Den börsuppgång som vi har bakom oss och de höga aktievärderingarna bygger som bekant på antaganden om stark konjunktur.

Fram till centralbankens räntebesked den 16 juni bidrog räntenedgången till att stötta aktiemarknaden. Men under de senaste två veckorna tycks den kopplingen inte lika övertygande. Möjligen börjar vi se ett skifte nu där fallande långräntor inte nödvändigtvis är lika positivt för börsen som tidigare.

Det finns alltså ett flertal logiska förklaringar till att räntorna har sjunkit trots att inflationen har stigit. Däremot är själva nivåerna inte lika logiska. Att en obligationsränta med 10 års löptid ger en ränta på ca 1,5 procent samtidigt som inflationen är uppe i 5 procent är minst sagt udda. Vi får förmoda att det till största del beror på centralbankens massiva stödköp av obligationer. Det andra alternativet är att marknaden räknar med att det inte kommer bli några räntehöjningar från Fed under den här konjunkturcykeln. Det skulle i så fall rimma illa med de positiva utsikter som vi och aktiemarknaden ser för den amerikanska ekonomin.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.