Placeringsutsikter: Den svåra resan börjar nu

Efter vårens dramatiska tvärnit för världsekonomin är den långa resan tillbaka igång. Hittills har det gått över förväntan, vilket främst är ett resultat av hävda restriktioner och finanspolitiskt stöd. Det har fått börserna att stiga till nya höjder, men under de senaste veckorna har svängningarna ökat. För att uppgången ska fortsätta behöver återhämtningen i ekonomin hålla kurs. Men redan nu ser vi tecken på att tillväxten tappar fart på sina håll. Samtidigt ökar smittspridningen på flera håll. Den svåra resan för både ekonomi och börs börjar nu.

Hur har börsen gått egentligen?

Det har varit en mycket blandad återhämtning för världens börser sedan botten i mars. Visserligen har ett globalt börsindex redan passerat tidigare toppnivåer när det i slutet av augusti noterade den högsta nivån någonsin även om det har fallit tillbaka de senaste veckorna. Men det bygger i hög grad på en stark utveckling för de amerikanska börserna i allmänhet och tekniksektorn i synnerhet. Även den svenska börsen har återhämtat sig bra och har stigit omkring 5 procent sedan årsskiftet. Men på andra håll är det betydligt mer dämpat. Ledande Europabörser är fortfarande ned över 15 procent sedan toppen i februari och bland tillväxtmarknaderna lyser det rött i såväl Indien som Ryssland och Brasilien.

Även om det råder stora skillnader mellan olika marknader så är det likväl en rejäl uppryckning som har skett senaste halvåret. Och konstigt vore det väl annars. Med förväntningar om en kortvarig, om än djup, recession och snabb återhämtning samtidigt som marknaden översköljs av stimulanser, så är det fullt rationellt att börsen stiger. Men vartefter tiden nu går så gäller det också för realekonomin att leva upp till förväntningarna. Hittills har den ekonomiska statistiken varit i det närmaste irrelevant för börserna, men nu blir konjunktursignalerna allt viktigare. De senaste veckorna har svängningarna ökat på aktiemarknaderna parallellt med att vissa svaghetstecken i ekonomin har dykt upp. Än är det för tidigt att pusta ut.

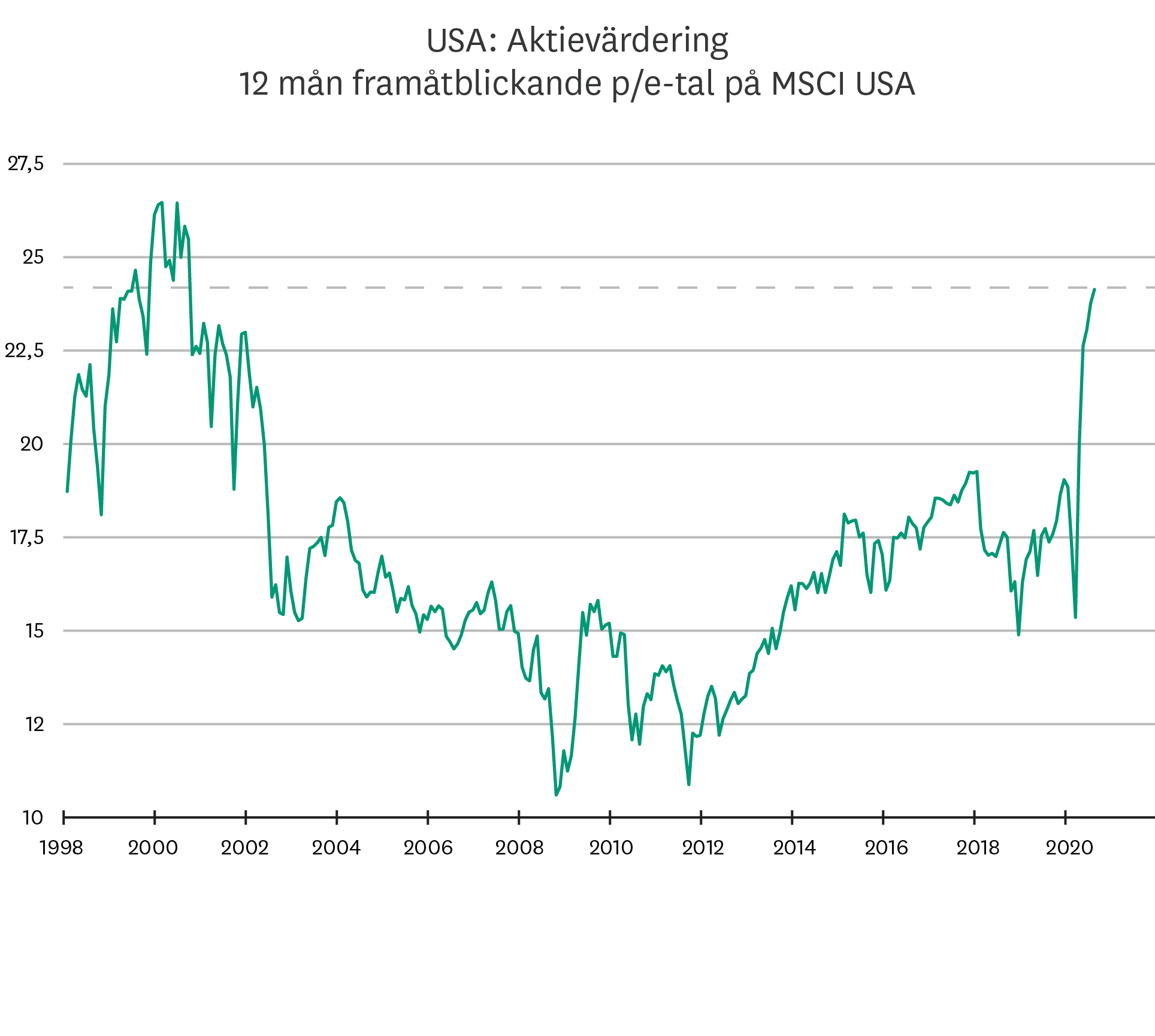

Höga värderingar – oroande eller irrelevant?

Vi får samtidigt konstatera att förväntningarna är höga. Skyhöga kanske till och med. Ser vi till traditionella värderingsmått är de uppe på de högsta nivåerna sedan IT-bubblan vid millennieskiftet. Särskilt ansträngt är det i USA där det 12 månaders framåtblickande p/e-talet är lika högt nu som hösten 1999. Från många håll pekas det på att vi inte kan utläsa särskilt mycket i värderingarna eftersom de drivs upp av vinstfallen i år. I och med den vinstrekyl som väntas nästa år kommer de sjunka. Och visst ligger det en hel del i det resonemanget. Med stark ekonomisk tillväxt nästa år är det rimligt att anta att bolagsvinsterna ökar kraftfullt. Det brukar vi se när ekonomin kommer på fötter efter en recession. Men även baserat på vinstförväntningarna för 2021 är värderingarna fortfarande långt över historiska snittnivåer. Dessutom gäller det att prognoserna håller.

Mekanisk och offentligfinansierad rekyl

Än så länge har återhämtningen i ekonomin varit starkare än väntat, och tillväxten under tredje kvartalet kommer bjuda på de högsta kvartalssiffrorna i mannaminne. Men det vi har sett än så länge bygger i huvudsak på två delar. Det ena är en rent mekanisk effekt som uppstår när en nedstängd fabrik eller affär öppnar upp, vilket närmast per automatik skapar en rekyl i den ekonomiska aktiviteten. Det säger emellertid mycket lite om hur den underliggande efterfrågan i ekonomin ser ut. Den andra delen bygger på de enorma stimulanser som har sjösatts under våren. Det handlar om permitteringsstöd, höjda eller förlängda arbetslöshetsersättningar och olika stöd till företag. Dessutom har regeringar i vissa länder gjort direkta pengaöverföringar till hushållen. I USA har det lett till att hushållens inkomster har stigit i den här recessionen – något vi aldrig sett tidigare. Sammantaget har dessa stimulanser hjälpt att hålla konsumtionen vid liv.

Tendenser till utplaning

Den stora prövningen för ekonomin uppstår nu under hösten. För det första har de mekaniska effekter som har höjt tillväxten hittills upphört. Dessutom ser det ut som att vågen av stimulanser skalas ned. Inte minst gäller det USA där det i skrivande stund är oklart om kongressen kommer kunna enas om nya stöd till hushållen. Redan nu ser vi tecken på att styrkan i återhämtningen tycks tappa fart på sina håll. Samtidigt tilltar pandemi-oron i takt med att smittspridningen återigen ökar runt om i Europa där många länder har återinfört restriktioner. Trots att det har sagts många gånger förut så kommer vi inte ifrån det faktum att pandemins fortsatta utveckling dikterar utsikterna. Även om arbetet med att ta fram ett vaccin går i rekordfart, så går det ännu inte att säga när ett säkert och effektivt vaccin kommer finnas tillgängligt. Det skapar en bibehållen osäkerhet som riskerar sätta ny press på återhämtningen.

Den svåra resan börjar nu

Hittills har börsuppgången i hög grad byggt på en kombination av förväntningar och stimulanser. Vartefter tiden går blir det nu allt viktigare att ekonomin fortsätter leverera på de förväntningar som finns om bibehållen återhämtning. Än så länge håller vi kurs, men månaderna vi har framför oss är avgörande för konjunkturen och därmed börsen. Vi har förflyttat oss från en förväntningsfas till en leveransfas.

I artikeln Från fritt fall till… går vi igenom konjunkturbilden och konstaterar att kurvorna fortsätter att peka åt rätt håll, men inte lika brant som tidigare. Vi räknar med att återhämtningen kommer hålla i sig under vintern, men ser att riskerna ökar. För att kunna överblicka konsekvenserna av olika utfall i pandemins spår har vi i artikeln Tre olika scenarier och klockan tickar tagit fram tre tänkbara scenarios för den närmaste framtiden. Vår utgångspunkt är en kontinuerlig förbättring som gradvis övergår till mer av en normal återhämtning efter en traditionell lågkonjunktur. Vi räknar även med att finanspolitiken kommer behöva skjuta till mer stöd till ekonomin i de flesta länder, men ser inga större förändringar från penningpolitiskt håll. Läs mer om den ekonomiska politiken här. Sammantaget är vårt huvudscenario förenligt med fortsatt stigande aktiemarknader om än i långsammare takt än under de senaste månaderna.

Få över- och undervikter

Beträffande aktiemarknader, så rankar vi i vanlig ordning sju regioner utefter var vi bedömer att den långsiktiga potentialen är som störst. Den här gången är det bara att konstatera att osäkerheten är närmast total. I USA ska stark trend på börsen ställas mot skyhöga värderingar och osäkerhet inför presidentvalet i höst. I Asien ska hög tillväxtpotential ställas mot försämrade handelsrelationer med USA och en krisande indisk ekonomi. Och så vidare. I den här miljön är det svårare än vanligt att finna stark övertygelse kring vilka marknader som har högst och lägst potential. Vi väljer därför en neutral syn på de flesta aktiemarknader, med undantag för Sverige där vi har övervikt och EMEA som vi behåller undervikt i. Läs mer om hur vi ser på de olika regionerna här.

Även om valet av aktiemarknad kan ha stor betydelse för den långsiktiga potentialen, är valet av hur stor risk man ska ha i portföljen än viktigare. Traditionellt har räntefonder varit det naturliga valet för den som vill ha lägre risk. Men med den ytterst låga potential som de erbjuder fyller inte räntefonderna samma funktion som historiskt. I artikeln Krisen ställer nya krav på din portfölj diskuterar vi hur alternativen ser ut för den som söker lägre risk än vad en portfölj med 100 procent aktier innebär.

Tänk på

Tänk på att en investering i finansiella instrument alltid är förknippad med en risk. Historisk avkastning är ingen garanti för framtida avkastning. Det är inte säkert att du får tillbaka hela det insatta kapitalet. Vid produkter med garanti kan du dock aldrig få lägre än det garanterade beloppet. Informationen i denna artikel ska inte i något avseende betraktas som ett råd inför tilltänkta investeringar eller andra transaktioner. Du ansvarar själv fullt ut för dina investeringsbeslut och du bör därför alltid ta del av detaljerad information innan du fattar ditt beslut om en investering. Du kan alltid få råd om placeringar anpassade efter din finansiella situation från en rådgivare.